Falls die chinesische Wirtschaft einer Neuausrichtung unterzogen wird und das Wachstum nachlässt – was zweifellos geschehen muss – wer schaut dann dumm aus der Wäsche?

Ich gebe zu, das war nicht der exakte Titel des IWF-Berichts von Ende letzten Jahres, denn dieser lautete Globale Auswirkungen eines auf Investitionen beruhenden Wachstums in China – aber Sie wissen sicher, was ich meine.

Doch zunächst einmal eine kurze Einleitung. Viele Menschen, die die Aussichten Chinas im letzten Jahr noch sehr vorsichtig beurteilt hatten, sind mittlerweile nicht mehr so zurückhaltend oder sogar bereits wieder ausgesprochen zuversichtlich gestimmt. Die Gründe dafür sind zweifellos der Aufwärtstrend bei den chinesischen Wirtschaftsdaten sowie die damit einhergehende Rallye an den dortigen Aktienmärkten. Meiner Meinung nach sollten diese vergleichsweise guten Wirtschaftsdaten (falls Sie denn den Wirtschaftsdaten überhaupt Glauben schenken) jedoch keine Zuversicht auslösen, sondern könnten sogar auf das genaue Gegenteil hindeuten. Denn das wieder anziehende Wachstum in China basiert wohl in erster Linie auf staatlich induzierten, unproduktiven und unprofitablen Krediten. So hat sich die Qualität des chinesischen Wachstums zuletzt zunehmend eingetrübt, während die Wachstumsrate keineswegs nachhaltig ist. Und je größer die Blase, desto heftiger auch der Knall, mit dem sie letztlich platzen wird.

In dieser Woche erschien im Wall Street Journal ein Artikel von Ruchir Sharma von Morgan Stanley. Darin beschäftigte er sich mit dem sprunghaften Anstieg der Gesamtverschuldung Chinas sowie der Verschuldung der Privathaushalte auf einen Anteil von mittlerweile über 200 Prozent des BIP. So gelangte die Bank für internationalen Zahlungsausgleich kürzlich zu der Auffassung, dass „ein Anstieg des Anteils der Privatverschuldung am BIP um mehr als 6 Prozent über den Durchschnitt des letzten Jahrzehnts als ‚Frühwarnsignal‘ für massive finanzielle Probleme betrachtet werden kann. In China liegt der Anteil der Privatverschuldung am BIP mittlerweile jedoch 12 Prozent über seinem langfristigen Durchschnitt und damit sogar über jenen Höchstständen, die vor dem Ausbruch der Kreditkrisen in Japan (1989), Korea (1997), den USA (2007) und Spanien (2008) zu beobachten waren.“ Eine gute Zusammenfassung der fast schon beispiellosen Kredit-Exzesse in China, in der auch auf diesen Artikel Bezug genommen wird, finden Sie hier bei FT Alphaville.

Der IWF warnt bereits seit langem vor der Gefahr für die Stabilität des globalen Finanzsystems, die von der ausgeprägten Kredit-Blase in China ausgeht, so dass die oben genannte IWF-Studie über die globalen Auswirkungen dieser Entwicklung eine wirklich interessante Lektüre ist. So geht der IWF davon aus, dass jeder Prozentpunkt, um den die Investitionstätigkeit in China sinkt, einen Rückgang des BIP-Wachstums in Volkswirtschaften wie Taiwan, Korea und Malaysia, die ja von regionalen Wertschöpfungskette abhängig sind, um 0,5 bis 0,9 Prozent nach sich zieht. Gleichzeitig wird wohl auch das Wachstum in rohstofffördernden Staaten wie Chile und Saudi Arabien beträchtlich nachlassen, während es in Ländern wie Kanada und Brasilien zu „einem recht deutlichen Rückgang der Produktionsleistung und einem Konjunkturabschwung“ kommen würde. Parallel dazu würde „die Produktion von Kapitalgütern in Volkswirtschaften wie Deutschland und Japan stark in Mitleidenschaft gezogen werden“, und ein Jahr nach dem Schock könnten die Rohstoffpreise (insbesondere die Preise für Metalle) bei einem Rückgang der chinesischen Investitionsrate um 1 Prozent von ihrem jeweiligen Ausgangsniveau um 0,8 bis 2,2 Prozent sinken.

Deshalb stellt sich die Frage, mit welcher Art von Korrektur des chinesischen Investitionswachstums nun also gerechnet werden muss. Der Anstieg der Anlageinvestitionen in China betrug zwischen 2002 und 2011 13,5 Prozent pro Jahr und lag damit deutlich über dem chinesischen BIP-Wachstum. Das bedeutet, dass die Anlageinvestitionen momentan rund 50 Prozent des chinesischen BIP repräsentieren. In keiner anderen bedeutenden Volkswirtschaft ist die Investitionsrate im Vergleich zum BIP dauerhaft so hoch. So ist es seit 1960 nur wenigen Staaten gelungen, in mindestens zwei aufeinander folgenden Jahren eine Investitionsrate von mehr als 50 Prozent aufrecht zu erhalten: die Republik Kongo (1960 bis 1961), Botswana (1971 bis 1973), Gabun (1974 bis 1977), der Mongolei (1981 bis 1987), Kiribati (1982 bis 1983 sowie 1985 bis 1990), St. Kitts & Nevis (1988 bis 1990), Lesotho (1989 bis 1997), Äquatorial-Guinea (1994 bis 1998 sowie 2000 bis 2001), Bhutan (2001 bis 2004), Aserbaidschan (2003 bis 2004), Tschad (2002 bis 2003) sowie Turkmenistan (2009 bis 2010).

Gemessen an anderen Ländern, die sich in einem ähnlichen Entwicklungsstadium befinden wie China, wäre eine Investitionsrate im Vergleich zum BIP von 30 bis 35 Prozent vermutlich üblich. Um eine solche Quote zu erreichen, müsste das Investitionswachstum in China allerdings massiv sinken und dürfte nur noch im mittleren einstelligen Bereich liegen. Sollte der chinesischen Wirtschaft aber keine „sanfte Landung“ gelingen, sondern es zu einem eher „harten“ Konjunkturabschwung kommen, wird die Investitionsrate sogar noch deutlicher zurückgehen (betrachtet man in diesem Zusammenhang die beiden anderen Volkswirtschaften innerhalb der Region, in denen ebenfalls Kredit-Blasen geplatzt sind, so legt Japan seit Anfang der 1990er Jahr ein lediglich geringfügiges Investitionswachstum vor, während das Investitionswachstum in Korea seit Mitte der 1990er Jahre im Durchschnitt im niedrigen einstelligen Bereich liegt). Unter Berücksichtigung des IWF-Modells wurde ein Rückgang des Investitionswachstums in China von 13,5 auf 4,5 Prozent das BIP von Ländern wie Taiwan, Korea und Malaysia um 4 bis 7,2 Prozent belasten. Gleichzeitig würden die Preise einiger Rohstoffe um nahezu 20 Prozent einbrechen. Autsch! Und falls Ihnen das ganze Szenario noch nicht düster genug ist, können Sie zudem noch berücksichtigen, dass ein solch heftiger konjunktureller Schock mit einer Trendwende bei jenen Mittelzuflüssen einhergehen würde, die Schwellenländeraktien und -anleihen seit nunmehr über einem Jahrzehnt anziehen. Auch davor hat der IWF bereits mehrfach gewarnt (siehe beispielsweise Seite 70 sowie Grafik 2.51 in diesem Bericht). Man kann sich also sehr gut vorstellen, wie sich eine Neuausrichtung und ein Konjunkturabschwung in China zu einer Finanzkrise in Asien und den Schwellenländern auswachsen könnten.

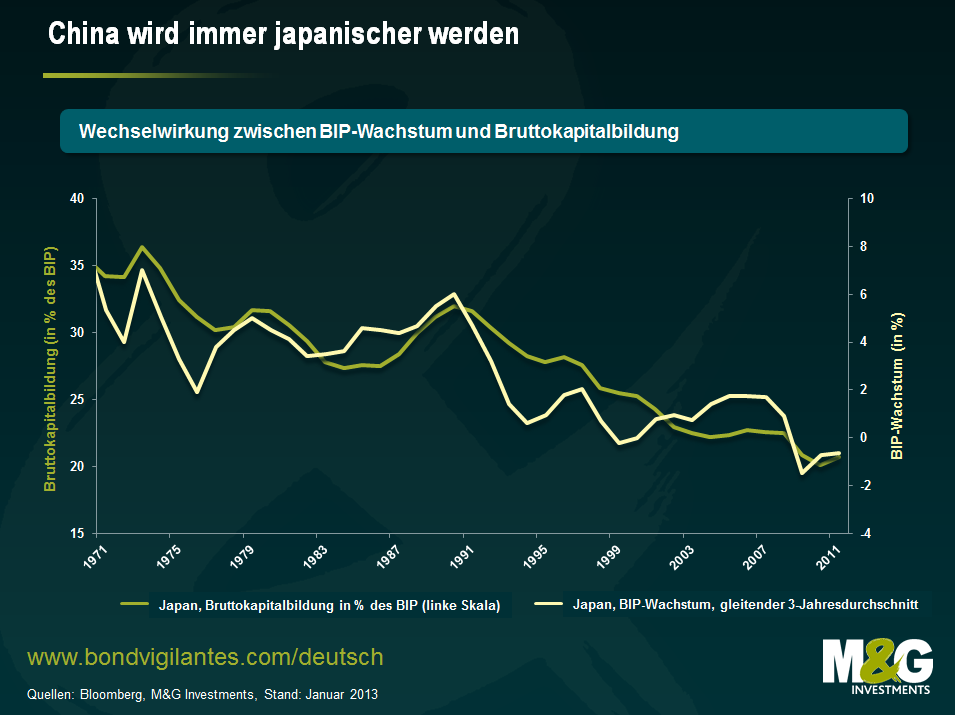

Zum Schluss möchte ich noch einmal auf eine Grafik zurückkommen, die ich bereits in einem Beitrag aus dem letzten Jahr verwendet habe. Dieses Schaubild illustriert, was mit dem BIP-Wachstum Japans passiert ist, als sich diese Volkswirtschaft in den 1970er und 1980er Jahren von einem auf Investitionen basierenden Modell zu einem stärker auf den Konsum ausgerichteten Modell gewandelt hat (Länder wie Thailand und Korea schlugen 20 Jahre später einen sehr ähnlichen Weg ein). Sinkt der Anteil der Investitionen am BIP, dann geht das BIP-Wachstum ebenfalls zurück. Zwar ist jedem klar, dass die Investitionstätigkeit in China zurückgefahren und der Konsum angekurbelt werden müssen, doch nur wenigen ist wirklich bewusst, dass dies auch einen deutlichen Rückgang des chinesischen BIP-Wachstums bedeutet.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden