Intervention am Hypothekenmarkt – der unkonventionelle Versuch der britischen Regierung, die Geldpolitik zu lockern

Wir berichten auf diesem Blog seit nunmehr fast sieben Jahren und haben dabei natürlich auch viel Zeit damit verbracht, über die Geldpolitik zu diskutieren, welche die Bank of England in Großbritannien betreibt. Ging es dabei zunächst noch um konventionelle Zinsstrategien, beschäftigen wir uns mittlerweile vor allem mit den unkonventionellen Strategien, die wir derzeit beobachten.

Die jüngste unkonventionelle geldpolitische Maßnahme ging allerdings nicht von der Bank of England selbst aus, sondern von der britischen Regierung. Denn beim „Help to Buy“-Programm zur Förderung von Wohneigentum handelt es sich um einen konkreten Versuch, das monetäre Transmissionssystem zu optimieren. Während die Befürworter dieses Programms es als einen möglichen Weg hin zu funktionierenden freien Märkten bezeichnen, an denen solide Kreditnehmer auch entsprechende Finanzierungen erhalten, wird es von seinen Gegnern bezichtigt, eine Immobilienblase zu schüren und dadurch die nächste Krise anzufachen.

Eine Möglichkeit, die britische Geldpolitik zu steuern, ist der Weg über den Häusermarkt. Durch Kürzungen der Zinsen sinken die Finanzierungskosten, wodurch dann wiederum die verfügbaren Einkommen ansteigen. Oder aber es kann eine größere Immobilie erworben werden, während die Höhe der Hypothekenfinanzierung gleich hoch bleibt. Neben einem Vermögenseffekt durch steigende Häuserpreise wird in Form höherer verfügbarer Einkommen auch so unmittelbar Wohlstand geschaffen. Außerdem werden auch durch die Inanspruchnahme von Dienstleistungen sowie den Konsum von Gütern, die mit einem Umzug einhergehen, die Wirtschaftsaktivitäten angekurbelt.

Es ist recht offensichtlich, dass der Zusammenhang zwischen den Leitzinsen und den Zinsen, die wirklich am Markt erhältlich sind, seit der Finanzkrise nicht mehr gegeben ist. Schließlich ist das Bankensystem im Hinblick auf die Kapitalausstattung, das Vertrauen sowie das aufsichtsrechtliche Umfeld gehörig unter Druck geraten. Die Behörden haben versucht, diesen Druck zu lindern, indem sie Kapital zur Verfügung gestellt und dessen Aufnahme gefördert sowie ein hohes Maß an Liquidität bereitgestellt haben. Allerdings war der traditionelle Mechanismus, bei dem sich das Zinsniveau über den Immobilienmarkt auch auf die britische Realwirtschaft auswirkt, zuletzt in seiner Funktion gehemmt.

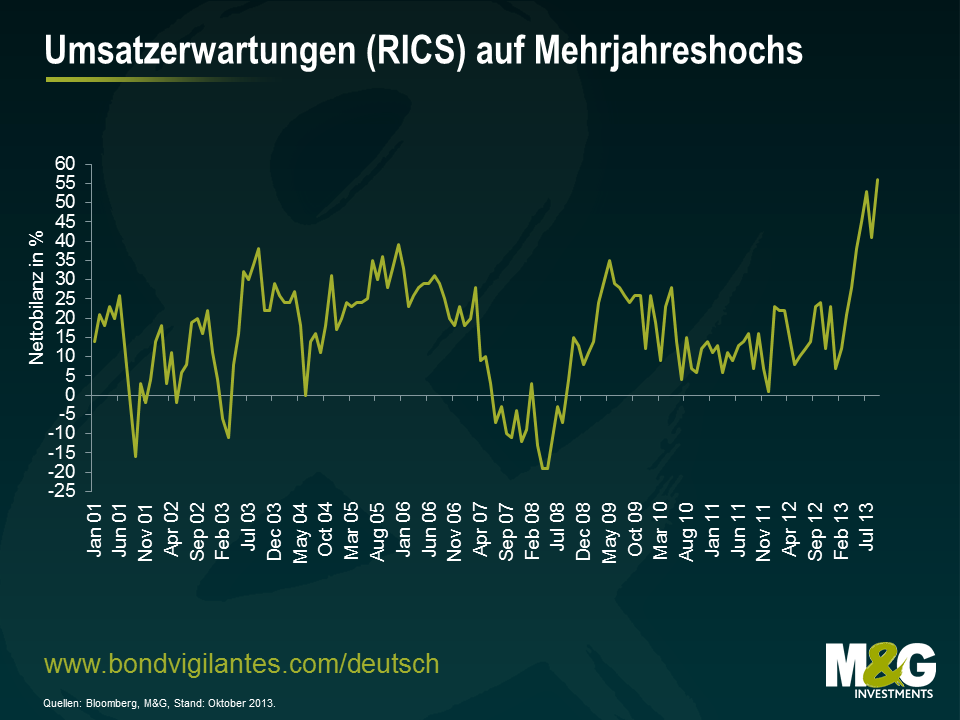

Das „Help to Buy“-Programm versucht, wie übrigens auch das Kreditförderprogramm „Funding for Lending“ und andere Maßnahmen, diesen Bruch zwischen den Leitzinsen, dem Bankensystem und der Realwirtschaft wieder zu kitten. Deshalb sollte man diese Initiativen als begrüßenswerte Bestrebungen werten, die Funktionsfähigkeit der Geldpolitik wiederherzustellen. Und offenbar funktioniert dieser unkonventionelle geldpolitische Ansatz tatsächlich, denn der britische Häusermarkt ist zurzeit sehr stark. So belegt eine aktuelle Umfrage, die in dieser Woche von der Royal Institution of Chartered Surveyors (RICS) veröffentlicht wurde, dass die Verkaufszahlen bei Wohnimmobilien im September fast auf ein 4-Jahreshoch geklettert sind. Gleichzeitig geht aus den Umfrageergebnissen hervor, dass der Markt nicht nur in London, sondern auch landesweit wieder anzieht. Und wie die nachfolgende Grafik illustriert, könnte dieser Aufwärtstrend durchaus anhalten, denn die Umsatzerwartungen für die nächsten drei Monate sind derzeit so hoch wie nie zuvor..

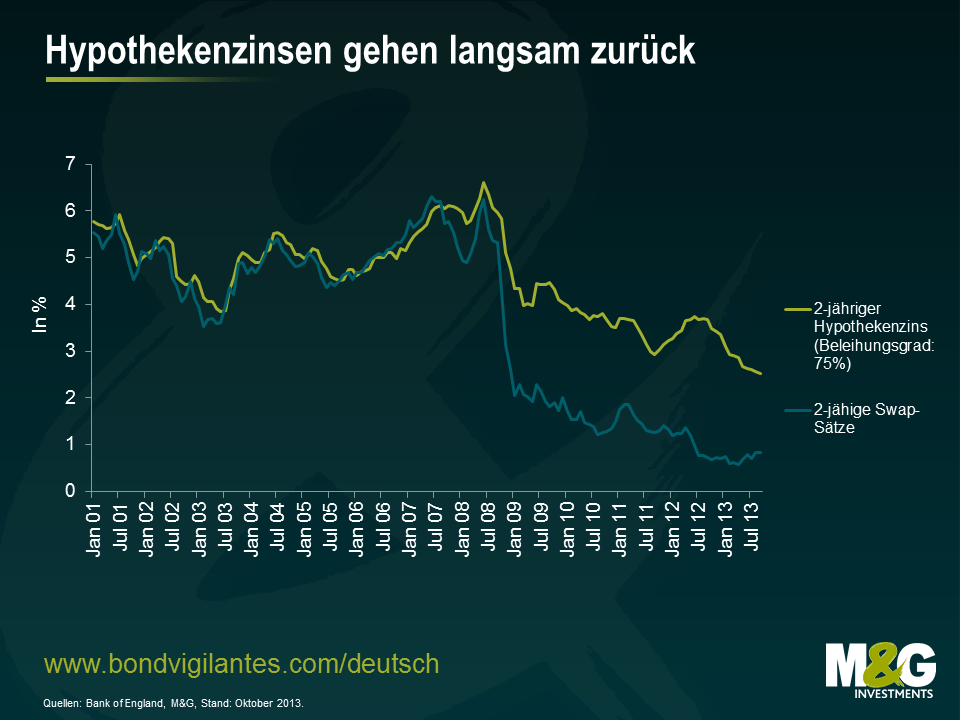

In der nächsten Grafik werden die auf zwei Jahre festgeschriebenen Zinssätze für Hypothekendarlehen den 2-jährigen Swap-Sätzen gegenüber gestellt. Wie Sie sehen, sind die Swap-Sätze seit Ende 2008 zwar eingebrochen (damals waren die Leitzinsen auf dem Höhepunkt der Kreditkrise massiv gesenkt worden), in der Realität – also bei den Hypothekenzinsen – waren solche Rückgänge aber nicht in gleichem Maße zu beobachten. Mittlerweile nähern sich die beiden Zinsniveaus einander jedoch allmählich wieder an, weil die Swap-Sätze zuletzt wieder schrittweise angestiegen sind, während die Hypothekenzinsen weiter sinken. Dies kommt dem Häusermarkt offensichtlich ebenso zugute wie der Konjunktur. Verstärkt wird dieser Effekt noch durch den Umstand, dass sämtliche Aktivitäten am Immobilienmarkt durch die gute Verfügbarkeit von Hypothekenfinanzierungen mit geringen Eigenkapitalanforderungen zusätzlichen Auftrieb erhalten sollten.

Aber warum hat es so lange gedauert, diese unkonventionelle Strategie umzusetzen? Zum einen könnte es daran gelegen haben, dass man den Häusermarkt nach dem jüngsten Crash eigentlich nicht wieder anheizen wollte. Vielleicht war man auch davon ausgegangen, dass ungewöhnliche Maßnahmen dieser Art vielleicht gar nicht erforderlich werden würden. Oder aber man hat den aktuellen Zeitpunkt bewusst gewählt, um so den Konjunkturzyklus im Einklang mit dem politischen Zyklus in Großbritannien anzuschieben. Denn darauf scheinen die genannten Maßnahmen letztlich hinauszuführen. Schließlich wurden sie gerade rechtzeitig eingeleitet, um zuerst den Häusermarkt und dann die Wirtschaft anzukurbeln. Gleichzeitig werden sie aber noch vor der nächsten Wahl auslaufen – also früh genug, um einen richtigen „Kaufrausch“ bei Immobilien auszulösen. Eine ähnliche Entwicklung war bereits beim Wegfall der steuerlichen Vergünstigungen für Hypothekendarlehen in den 1980er Jahren zu beobachten.

Mit Blick auf den Wahlkampf scheint die britische Wirtschaft also zu erstarken, weil die Kluft zwischen den Leitzinsen einerseits sowie der Realwirtschaft andererseits überwunden werden wird. Gleichzeitig wird durch staatliche Maßnahmen auch die „Liquiditätsfalle“ umgangen. Aber: Was auch immer geschehen wird – der britische Häusermarkt wird wieder einmal im Zentrum der Wirtschaftsaktivitäten in Großbritannien stehen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden