Britischer Immobilienmarkt: Eindämmung ausländischer Kapitalzuflüsse könnte für britisches Pfund Selbstmord sein

Jetzt also wissen wir, was die Bank of England hinsichtlich des britischen Häusermarktes, den Notenbankchef Carney zuletzt als das größte Risiko für die Stabilität des Finanzsystems und damit für das Wirtschaftswachstum bezeichnet hat (der IWF und die Europäische Kommission äußerten kürzlich ähnliche Warnungen), künftig zu tun gedenkt. Allerdings ist das zum jetzigen Zeitpunkt nicht allzu viel. Denn obwohl Carney mit dem derzeit sehr festen Immobilienmarkt in Großbritannien keineswegs „glücklich“ ist, ist er bereit, diesen Trend zu „tolerieren“.

Bevor man sich die Frage stellt, was in Bezug auf den Häusermarkt nun zu tun ist – und was nicht – sollte man zunächst einmal herausfinden, ob sich am britischen Immobilienmarkt derzeit tatsächlich eine Blasenbildung vollzieht. Diese Frage ist keineswegs so verrückt wie man vielleicht annehmen könnte, denn auf realer (d.h. inflationsbereinigter) Basis sind die Häuserpreise in Großbritannien zwischen 1974 und Ende 2007 um lediglich 2,2 Prozent p.a. und von 1974 bis Ende 2013 sogar nur um 1,2 Prozent p.a. nach oben geklettert. Anfang der 2000er Jahre ist der Markt aber dann sozusagen durchgedreht – von 2001 bis 2004 warfen britische Realimmobilien vier Jahre hintereinander zweistellige Renditen ab. Rechnet man diese Jahre aber heraus, so sind die realen Häuserpreise in Großbritannien in den letzten vier Jahrzehnten sogar gesunken*. Doch selbst unter Berücksichtigung der Jahre 2001 bis 2004 macht der moderate Anstieg der realen Immobilienpreise keinen übermäßig alarmierenden Eindruck, wenn man sich vor Augen hält, dass Großbritannien seit Mitte der 1970er Jahre eine Steigerung der Produktivität von durchschnittlich 1 Prozent p.a. verzeichnet hat, während das Bevölkerungswachstum im gleichen Zeitraum 0,3 Prozent p.a. betrug.

Abgesehen davon zeigen die Schwankungen der durchschnittlichen Häuserpreise der letzten 40 Jahre aber nicht das gesamte Bild. So hat sich der Immobilienmarkt im vergangenen Jahr wirklich bemerkenswert entwickelt. Laut Erhebungen von Nationwide sind die nominalen Häuserpreise in Großbritannien im Jahreszeitraum bis Mai um 11,1 Prozent angestiegen. Damit ist dieser Aufwärtstrend von der Immobilienblase der Jahre 2001 bis 2004 zwar noch weit entfernt, aber seitdem haben die Häuserpreise noch nie so rasant zugelegt wie zuletzt. Derweil belegen Daten der nationalen Statistikbehörde ONS, dass die nominalen Immobilienpreise in London im Jahr bis April sogar um 18,7 Prozent nach oben geschossen sind. Diese Teuerungsraten übersteigen die Inflation und auch das Lohnwachstum deutlich.

Was aber ist der Auslöser für den jüngsten Anstieg der Immobilienpreise? Laut Definition wird eine solche Verteuerung durch einen Nachfrageüberhang in Verbindung mit einem knappen Angebot verursacht. In den meisten Kommentaren zum britischen Häusermarkt scheint man sich statt des erst genannten Aspekts aber diesmal vorrangig auf den letzt genannten Faktor zu konzentrieren. In hohem Maße beeinflusst worden ist die öffentliche Debatte über den britischen Immobilienmarkt auch durch den von der damaligen Regierung in Auftrag gegebenen Prüfbericht zum Immobilienangebot, den das seinerzeitige MPC-Mitglied Kate Barker 2004 erstellt hat. Sie gelangte nämlich zu der Auffassung, dass „der langfristige Aufwärtstrend der Häuserpreise sowie die jüngsten Probleme hinsichtlich der Erschwinglichkeit von Immobilien eindeutige Beweise für eine Wohnraumknappheit in Großbritannien“ seien und landesweit deshalb bis zu 260.000 neue Objekte gebaut werden müssten, um diese Nachfrage zu befriedigen. In den 10 Jahren, die seit der Veröffentlichung dieses Berichts mittlerweile vergangen sind, wurde diese Zielvorgabe aber nicht einmal zur Hälfte erfüllt. Dies deutet darauf hin, dass derzeit 1 Million Wohnimmobilien fehlen.

Doch ist der Anstieg der Häuserpreise tatsächlich ausschließlich auf das knappe Angebot zurückzuführen? Und wenn es damals wirklich eine Wohnraumknappheit gegeben hat, warum sind dann nicht auch die realen Mieten nach oben geklettert (ein Aspekt, den das Unternehmen Fathom Consulting kürzlich herausgestellt hat)? In der nachfolgenden Grafik werden das nominale Lohnwachstum und die britischen Mietkosten seit dem Jahr 2001 gegenübergestellt. Das Ergebnis: Bis 2008 sind die Mieten sogar langsamer angestiegen als die Löhne. Erst in letzter Zeit lag das Mietwachstum knapp über dem Lohnwachstum. Falls wir es also seinerzeit wirklich mit einem knappen Angebot zu tun gehabt haben, hätten doch auch die realen Mietkosten recht kräftig anziehen müssen, weil die Menschen dann gezwungen gewesen wären, einen höheren prozentualen Anteil ihrer Einkommen für den Faktor Wohnen aufzuwenden. Dies ist aber nicht der Fall gewesen.

Aus der nächsten Grafik geht hervor, dass der Anstieg der Häuserpreise, der im letzten Jahr eingesetzt hat, (wie üblich) wohl eher durch die Nachfrage bestimmt wird, denn schließlich sind die Hypothekenzinsen niedrig und Hypothekenkredite leicht erhältlich. Die Grafik auf der linken Seite stammt aus dem jüngsten Bericht zur Finanzstabilität der Bank of England. Sie zeigt, dass die Darlehenswerte im Verhältnis zum Einkommen bei neuen Hypotheken für den Erwerb von Wohnimmobilien zuletzt nach oben geklettert sind. So liegt das Verhältnis Darlehen/Einkommen bei rund 10 Prozent aller neu vergebenen Hypothekenkredite bei 4,5 oder sogar darüber. Gleichzeitig müssen über die Hälfte der Hauskäufer mehr als das Dreifache ihres Einkommens als Kredit aufnehmen. Damit ist diese Quote etwa fünfmal so hoch wie unmittelbar vor dem Crash am britischen Immobilienmarkt Anfang der 1990er Jahre. Es ist verblüffend, wie eng das Verhältnis von Darlehenswerten zu den Einkommen (linke Grafik) mit den Häuserpreisen (rechte Grafik) korreliert ist. Dies deutet darauf hin, dass eine Begrenzung der Darlehens-/Einkommens-Quoten auch den Aufwärtstrend bei den Immobilienpreisen bremsen würde, obwohl bei dieser Korrelation kein zwangsläufiger Kausalzusammenhang besteht. So könnte ein Anstieg der Häuserpreise die Käufer sogar dazu zwingen, noch mehr Kredite aufzunehmen, um überhaupt erst einmal die unterste Stufe der „Hausbesitzer-Leiter“ erklimmen zu können**.

Nach oben getrieben wird die Nachfrage nach britischen Immobilien in zunehmendem Maße auch durch die Aktivitäten ausländischer Investoren. Als das Pfund Sterling nach der Krise des Jahres 2008 einbrach, ging man davon aus, dass Großbritannien dank einer immensen Verbesserung seiner Wettbewerbsposition eine Erholungstendenz vorlegen würde, die durch die Exporte angetrieben wird. Leider war eine solche Entwicklung dann aber nicht wirklich zu beobachten, weil das bedeutendste Exportgut der Briten – Finanzdienstleistungen – nach der Krise kaum nachgefragt wurde. Zwar stiegen die britischen Exporte zunächst an, sind momentan aber nur 10 Prozent höher als auf ihrem Zenit aus dem Jahr 2008. Seit 2011 tendierten sie sogar lediglich seitwärts. Im Gegensatz dazu liegen die Exporte Spaniens in Euro gerechnet zurzeit fast 30 Prozent über ihrem Niveau von 2008, obwohl der Euro seitdem gegenüber dem Pfund Sterling aufgewertet hat.

Die Abwertung des Pfund Sterling hat vielleicht nicht zu einem Anstieg der Exporte britischer Güter und Dienstleistungen geführt, scheint aber bei Exporten anderer Art einen Aufwärtstrend ausgelöst zu haben – nämlich bei Londoner Wohnimmobilien. So geht der Immobilienmakler Savills davon aus, dass im Jahr 2012 ausländisches Kapital in Höhe von mehr als 7 Mrd. Pfund in Wohnimmobilien in bester Londoner Lage investiert wurden. Und 2013 dürfte es wohl noch mehr gewesen sein. Ausländische Investoren engagieren sich übrigens schon seit jeher am Londoner Immobilienmarkt, weil dieser im Gegensatz zu Staaten wie Frankreich oder Spanien Transparenz, Liquidität, politische Stabilität, Rechtssicherheit, ein hohes Bildungsniveau und niedrige Steuern bietet. Im Jahr 2012 waren die Mittelzuflüsse aber doppelt so hoch wie 2008 oder 2009 und sogar dreimal höher als 2006.

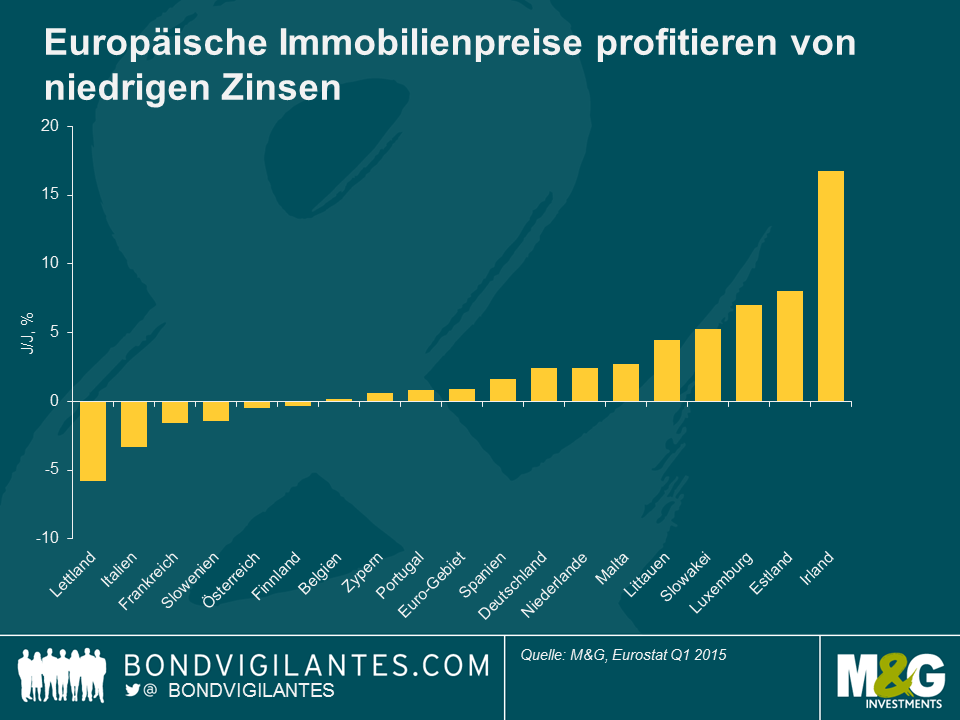

Die nachfolgende Grafik macht deutlich, weshalb ausländische Investoren britische Immobilien so mögen. Zwar scheinen britische Wohnimmobilien in lokaler Währung gerechnet keineswegs günstig zu sein, machen aber für alle ausländischen Investoren, die sich traditionell an diesem Markt engagieren (mit Ausnahme der Russen), einen wesentlich preiswerteren Eindruck. So liegen die Preise für Londoner Wohnimmobilien aus der Sicht chinesischer Investoren auf Yuan-Basis beispielsweise immer noch 17,5 Prozent unter ihrem Höchststand von 2007.

Die Strategie der Bank of England, die Binnennachfrage nach britischen Wohnimmobilien mittels makroprudenzieller Maßnahmen wie etwa einer Begrenzung der Darlehens-/Einkommens-Quoten zu drosseln, sollte maßgeblich dazu beitragen, den destabilisierenden Effekten einer immobilienbedingten Überschuldung entgegenzuwirken. Natürlich könnte die Bank of England vermutlich sogar noch mehr tun. Die Eindämmung ausländischer Mittelzuflüsse an den britischen Häusermarkt ist aus politischer Sicht zwar wesentlich attraktiver, könnte sich aber als äußerst unklug erweisen.

So belegen in der letzten Woche vorgelegte Daten, dass sich das Leistungsbilanzdefizit im I. Quartal 2014 zwar etwas verbessert hat, für das IV. Quartal 2013 aber auf 5,7 Prozent des BIP und für das III. Quartal 2013 sogar auf 5,9 Prozent des BIP – ein neues, alarmierendes Rekordhoch – korrigiert worden ist. In den fünf „instabilen“ Schwellenländern (den so genannten „Fragile 5“) war das Leistungsbilanzdefizit im IV. Quartal 2013 lediglich in der Türkei noch höher.

Ein Leistungsbilanzdefizit ist jedoch nichts anderes als eine allgemeine Kennzahl für die Handelsbilanz eines Landes. Das immense Defizit Großbritanniens ist aber einer Reihe unterschiedlicher Faktoren geschuldet (z.B. einem hartnäckigen Handelsdefizit, einer sich eintrübenden Einnahmenbilanz, die auch darauf zurückzuführen ist, dass britische Firmen zunehmend von ausländischen Unternehmen übernommen werden, sowie anhaltenden Haushaltsdefiziten). Ganz grundsätzlich deutet ein chronisches Leistungsbilanzdefizit aber auf Probleme bei der Wettbewerbsfähigkeit hin. Die nachfolgende Grafik zeigt, dass umfangreiche und sich noch ausweitende Leistungsbilanzdefizite in Großbritannien in der Vergangenheit stets Sterling-Krisen vorausgegangen sind, in denen eine deutliche Abwertung des Pfund Sterling die britische Wettbewerbsfähigkeit letztlich wiederhergestellt und so zu einer Sanierung der Leistungsbilanz geführt hat. Geht man davon aus, dass sich ausländische Investoren, die Neubauten in London erwerben, im Hinblick auf die volkswirtschaftliche Gesamtrechnung kaum von ausländischen Käufern schottischen Whiskeys unterscheiden, dann würde die geplante Besteuerung von Immobilienkäufen in London durch ausländische Investoren also einer Besteuerung der eigenen Exporte gleichkommen – nicht gerade klug bei einer fragilen Leistungsbilanz. Außerdem ist die Besteuerung von Exporten noch wesentlich schlimmer als Protektionismus, bei dem üblicherweise aber die Importe besteuert werden.

Makroprudenzielle Kontrollmechanismen sind jedoch ein positiver Schritt und sollten dazu beitragen, die Auswüchse an den lokalen Hypothekenmärkten, die in den letzten Jahren entstanden sind, etwas einzudämmen. Jene Maßnahmen, bei denen die Angebotsseite als Hauptgrund für die gestiegenen Preise ins Visier genommen wird, berücksichtigen aber nicht das große Ganze. Aus Sicht ausländischer Investoren sind britische Immobilien aber momentan preiswert, so dass die Nachfrage hoch bleiben dürfte, zumal ausländische Käufer angesichts der weltweit niedrigen Zinsen zurzeit nach soliden Erträgen Ausschau halten. Und man sollte sich tunlichst hüten, eine Eindämmung der ausländischen Mittelzuflüsse an den britischen Immobilienmarkt zu fordern, der sich allmählich zu einem der gefragtesten Exportmärkte Großbritanniens entwickelt. Natürlich könnte die Bank of England aber auch jederzeit die Zinsen anheben, falls es trotz dieser makroprudenziellen Maßnahmen nicht gelingen sollte, den Markt etwas abzukühlen (sofern sie sich überhaupt noch daran erinnern kann, wie man so etwas macht…).

*Diese Kennzahl wird berechnet auf Basis des britischen Einzelhandelspreisindex (RPI) und des Index von Nationwide zu den britischen Häuserpreisen. Da sowohl der RPI als auch die Daten von Nationwide methodologisch nicht fehlerfrei sind, sollte man diese Berechnung mit einer gewissen Zurückhaltung betrachten. So lag beispielsweise der britische RPI seit 1989 im Durchschnitt 0,9 Prozent über dem britischen CPI. Demnach ist der Anstieg der realen Häuserpreise auf Basis des CPI noch einmal um 0,9 Prozent höher.

**Der jüngste Anstieg sowohl der Immobilienpreise als auch der Darlehens-/Einkommens-Quoten bei Immobilienkäufern, die erstmals ein Objekt erwerben, dürfte wohl auch auf das „Hilfe zum Kauf“-Programm (bzw. dem „Hilfe zum Verkauf-Programm“, wie wir es seinerzeit genannt haben) zurückzuführen sein, obwohl im Rahmen dieses Programms per Ende Mai lediglich 7.313 Objekte verkauft worden sind. Die entsprechenden Hypotheken wurden durch das Programm mit insgesamt 1 Mrd. Pfund gefördert. Allerdings dürften in diesem Zusammenhang auch noch andere Faktoren eine Rolle gespielt haben.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden