Großes Ausmisten bei Anleihen: Wie man die Liquidität am Credit-Markt erhöht

In den letzten Monaten ist viel über die Liquidität an den Märkten für Unternehmensanleihen diskutiert worden. So warnte die Bank of England jüngst davor, dass die geringen Wertschwankungen an den Finanzmärkten zu einer „Jagd nach Rendite“ ausarten könnten. Gleichzeitig deutete die FT kürzlich an, dass die US-Behörden die Einführung von Rücknahmegebühren bei Rentenfonds in Erwägung ziehen, falls es zu einem Run auf diese Anlageklasse kommen sollte. Und natürlich kennen Sie alle die Charts, aus denen hervorgeht, dass die in Unternehmensanleihen-Fonds verwalteten Kundengelder kräftig angestiegen sind, während die Bereitschaft der Marktteilnehmer, Kapital für den Handel von Anleihen bereitzustellen, gleichzeitig massiv gesunken ist. Doch warum macht man sich so große Sorgen um die Liquidität der Märkte für Unternehmensanleihen, nicht aber um die der Aktienmärkte? Dafür gibt es eine Reihe von Gründen. Zunächst einmal sind die Credit-Märkte momentan unglaublich zersplittert, denn die Unternehmen begeben Papiere mit vielen unterschiedlichen Laufzeiten, Währungsdenominationen und Bedingungen. Im Gegensatz dazu werden an den Aktienmärkten pro Firma im Allgemeinen lediglich eine oder zwei Aktientranchen ausgegeben. Darüber hinaus werden Aktien an Wertpapierbörsen gehandelt, und die Market Maker sind auch angesichts wechselnder Marktumfelder dazu verpflichtet, Papiere zu erwerben und zu veräußern. An den Credit-Märkten gibt es eine solche Verpflichtung hingegen nicht – so können nach einer Neuemission zwar durchaus noch weitere Anleihen begeben oder erworben werden, müssen aber nicht. Deshalb darf man die zukünftige Liquidität solcher Papiere auch nicht als selbstverständlich voraussetzen.

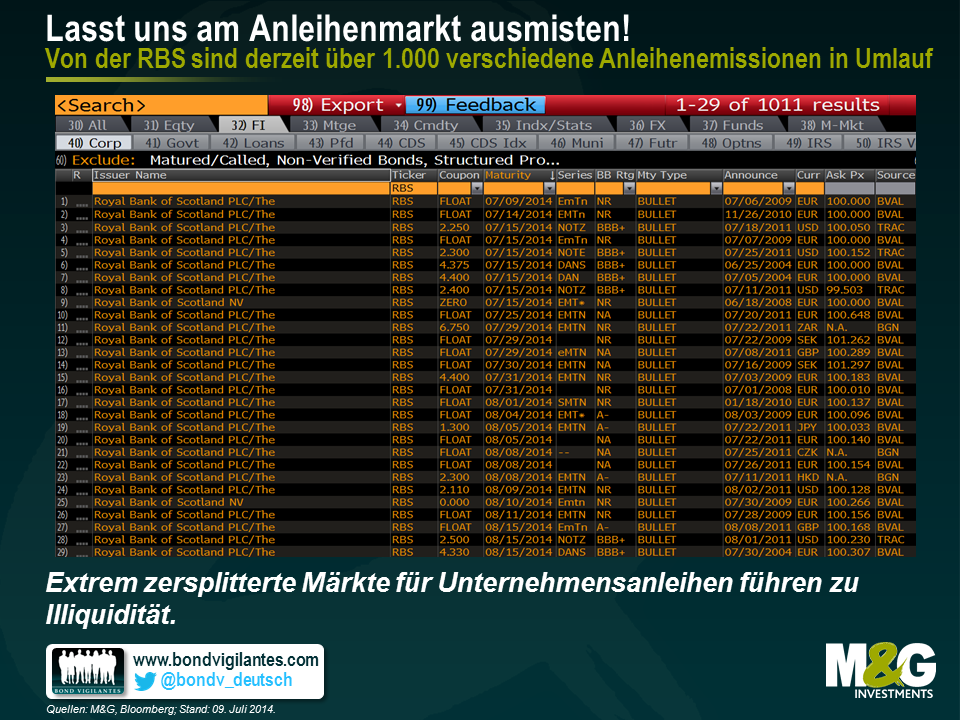

Wie lässt sich also erreichen, dass die Liquidität an den Märkten für Unternehmensanleihen und Credits ebenso hoch ist wie die an den Aktienmärkten? Betrachten wir zunächst einmal den Aspekt der Zersplitterung dieses Marktsegments. Wenn ich bei Bloomberg „RBS Corp“ eingebe und dann auf <Suchen> klicke, erhalte ich 1.011 Treffer. Dabei handelt es sich exakt um jene 1.011 unterschiedlichen RBS-Anleihen, die momentan in Umlauf sind. Auf 19 Seiten werden mir die einzelnen Anleihen angezeigt, deren Währungsdenominationen vom australischen Dollar bis zum südafrikanischen Rand reichen. Neben Papieren mit variablen Zinssätzen befinden sich darunter auch festverzinsliche Anleihen mit Kupons zwischen weniger als 1 Prozent und mehr als 10 Prozent, deren Restlaufzeiten irgendwo zwischen „sofort fällig“ und „unbefristet“ liegen. Des Weiteren gibt es auch inflationsgebundene Anleihen, abrufbare Papiere (mit integrierten Call-Optionen) sowie Anleihen mit ganz unterschiedlichen Vorrangigkeiten innerhalb der Kapitalstruktur (vorrangige Papiere, Lower Tier 2-Anleihen, Upper Tier 2-Papiere, Tier 1-Anleihen und Vorzugspapiere). Bei einigen dieser Emissionen sind mittlerweile sogar fast überhaupt keine Anleihen mehr in Umlauf, während bei anderen noch Papiere im Wert von über 1 Mrd. US-Dollar ausstehen. Für jede dieser Anleihen gibt es dann einen Verkaufsprospekt von mehreren hundert Seiten, auf denen die konkreten Einzelheiten, die Absicherungsmechanismen sowie die Risiken des entsprechenden Anlageinstruments detailliert aufgeführt werden. Die erste Möglichkeit, die Liquidität an den Anleihenmärkten zu verbessern, besteht also darin, bei den Anleihenemissionen einmal ganz gründlich auszumisten: ein Emittent, eine Aktie, eine Unternehmensanleihe.

Wie aber könnte dies geschehen? Nun, die einzige Möglichkeit, eine absolut fungible und sich unendlich oft verlängernde Anleihenemission hinzubekommen, besteht darin, Papiere mit unbefristeter Laufzeit zu strukturieren. Somit hätte die als Benchmark für jedes Unternehmen zugrunde gelegte liquide Anleihe also kein Rücknahmedatum. Würde eine solche Firma weitere Kredite aufnehmen wollen, so könnte sie einfach zusätzliche Papiere derselben Anleihe begeben. Wenn die Verbindlichkeiten dann getilgt werden sollen, würde dies auf genau dieselbe Art und Weise erfolgen wie bei Aktienkapital. Man würde am Markt also einen Rückkauf ankündigen und dann die entsprechenden Anleihen, die man zuvor am Offenmarkt erworben hat, übernehmen und tilgen.

Und was ist mit dem Kupon? Man könnte beispielsweise festlegen, dass alle Anleihen einen Kupon von – sagen wir mal – 5 Prozent aufweisen. Allerdings würden die Kurse dieser Papiere dann über längere Zeit deutlich von ihrem Nennwert (100) abweichen, sofern die dann gerade vorherrschenden Renditen durch ein Hoch- bzw. ein Niedrigzinsumfeld bestimmt werden würden. Sie sehen aber schon hier sicherlich die Probleme, die eine solche Vorgehensweise an den Märkten für Anleihen-Futures verursachen würde, an denen der fiktive Kupon eines Futures zwischenzeitlich modifiziert werden muss, um so einem sich verändernden Zinsumfeld Rechnung zu tragen. Deshalb (und aus einem weiteren Grund, auf den ich zu einem späteren Zeitpunkt noch eingehen werde) würden alle diese neuen Anleihen mit unbefristeter Laufzeit variabel verzinst werden. Es würde sich also um unbefristet laufende Papiere mit variablem Zinssatz handeln. Im Gegensatz zum aktuellen Markt für variabel verzinste Anleihen, an dem jedes Papier zum Libor- bzw. Euribor-Satz zuzüglich eines Betrags X (bei extrem starken Emittenten bisweilen sogar abzüglich dieses Betrags X) verzinst werden, würde die Verzinsung sämtlicher Anleihen in diesem Szenario pauschal zum Libor- bzw. Euribor-Satz erfolgen. Würden aber sämtliche Unternehmensanleihen exakt dieselbe (unbefristete) Laufzeit aufweisen und exakt denselben Kupon zahlen, dann würde der Faktor Kreditwürdigkeit zur Nebensache werden – denn der Anleihenkurs würde Ihnen ja schon alles verraten, was Sie wissen müssten. So würden Hochzinspapiere schwacher Emittenten deutlich unter ihrem Nennwert gehandelt, während die Kurse supranationaler AAA-Anleihen (wie etwa der Weltbank) darüber liegen würden.

Vermutlich werden Sie umgehend dagegenhalten und fragen, was denn wohl passieren würde, wenn Sie als Endanleger schlicht und einfach nicht auf unbefristete Anleihen mit variabler Verzinsung setzen möchten. Dann könnte man beispielsweise die Duration (also das Zinsrisiko) durch ein Engagement am äußerst liquiden Staatsanleihenmarkt oder dem ebenso liquiden Markt für Anleihen-Futures erhöhen. Und da Unternehmensanleihen in diesem Szenario ja auch sehr liquide wären, würden Investoren bei der Veräußerung solcher Anlageinstrumente sozusagen einen „Verkaufserlös“ erzielen, mit dem man im Gegenzug Verbindlichkeiten finanzieren könnte. Besonders viel Charme hätten solche neuartigen Anlageinstrumente mit identischen Zinssätzen, weil man sie mit den weltweit liquidesten Finanzderivaten überhaupt – den Swap-Märkten – kombinieren könnte. So könnten Anleger die Erträge eines variabel verzinsten Papiers in festverzinsliche Erträge umwandeln. Die meisten Vermögensverwalter nutzen diese Möglichkeit bereits heute in hohem Maße. Durch die Schaffung größerer und breiter aufgestellter Märkte für Unternehmensanleihen würde sich diese Strategie vermutlich noch stärker etablieren. Dann würden die Swap-Märkte vielleicht sogar noch bedeutsamer und liquider werden, weil nun die eine unbefristete Anleihe mit variabler Verzinsung, die jedes Unternehmen emittieren darf, dort in jene Währung und in jenes Durationssegment transferiert werden könnte, die genau den Anforderungen des Endanlegers entsprechen. (Die emittierende Firma könnte aber auch selbst eine solche Umwandlung vornehmen, um so ihrem Finanzierungsbedarf Rechnung zu tragen – wie es viele Unternehmen bereits heute tun.) Da gleichzeitig auch die Märkte für CPI-Swaps wachsen würden, könnten die Anleger ihre Cashflows sogar noch mit einer Inflationsbindung versehen.

Worin bestehen jedoch die Schwierigkeiten und Einwände im Hinblick auf diese Gedankengänge? Ich fürchte, da gibt es eine ganze Menge – nicht nur von Seiten der Papierfabrikanten, Prospekthersteller und Anbieter so genannter „Tombstones“ (jenen Anzeigen in der Finanzpresse, mit denen Einzelheiten einer Emission bekannt gegeben und die jedem ausgehändigt werden, der an der Emission einer Anleihe beteiligt ist). So dürfte ein kräftiger Anstieg der Aktivitäten an den Swap-Märkten dazu führen, dass die Nachfrage nach Sicherheiten (in Form liquider Mittel oder Staatsanleihen) innerhalb des Systems wächst. Gleichzeitig könnten auch die systemischen Risiken zunehmen, weil die Märkte dadurch ja immer komplexer werden würden. Durch die Besicherung von Papieren sowie den Handel an Wertpapierbörsen sollten diese systemischen Risiken jedoch reduziert auch wieder werden können. Ein weiteres Problem betrifft die Besteuerung: Emittenten so genannter „Schrott-Anleihen“ würden ihre Papiere womöglich zu einem hohen Abschlag auf den Nennwert veräußern. So etwas mögen die Steuerbehörden aber überhaupt nicht (weil sie darin eine Art Umgehung der Einkommensteuer sehen). Deshalb könnten die Anleger für diesen Abschlag auf den Nennwert zur Kasse gebeten werden, indem dieser dann eher wie ein Einkommen als wie ein Kapitalgewinn behandelt werden würde. Und schließlich räume ich schweren Herzens ein, dass Banken und Finanzinstitute zwei unterschiedliche Anleihen emittieren müssten. Ein vorrangiges Papier und ein nachrangiges mit bedingtem Kapital (so genannte „CoCos“). Falls dies aber wirklich erforderlich wäre, sollten die Behörden auch für diesen Fall standardisierte Strukturen mit einem allgemeinen „Kapital-Trigger“ und konkreten Vorgaben für eine mögliche Umwandlung schaffen. Derzeit gibt es diverse Kapital-Trigger, und einige Anleihen werden in Aktien umgewandelt, wohingegen andere aber vollständig getilgt werden. Angesichts dieser enormen Komplexität des Marktes verwundert es nicht, dass im Rahmen einer aktuellen Umfrage der RBS ganze 90 Prozent der befragten Anleiheninvestoren angegeben haben, von CoCos mehr zu verstehen als der Markt insgesamt.

Was das zweite Unterscheidungsmerkmal zwischen Anleihen und Aktien betrifft, so müssten die Investmentbanken den Credit-Handel eigentlich vollständig an die Börsen verlagern. Gleichzeitig müssten die führenden Anleihen-Händler ebenso wie die Market Maker an den Aktienmärkten dazu verpflichtet werden, einen funktionierenden Handel in diesen Papieren sicherzustellen. Das würde natürlich nicht bedeuten, dass die Anleihenkurse nicht sinken, sobald die Investoren die entsprechenden Papiere in großem Stil abstoßen – es hätte aber zur Folge, dass es in einem solchen Fall zumindest immer einen Preis für solche Papiere gibt. Eine solche Ausweitung der Liquidität sollte letztlich dazu führen, dass die Kreditkosten für die Unternehmen sinken und die Sorgen um eine systemische Kreditkrise in Zukunft nachlassen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden