Außergewöhnliche Maßnahmen: Die Renditen im Euroraum bleiben noch längere Zeit niedrig

Richard schrieb vor kurzem über die außergewöhnlichen Zeiten an den Anleihenmärkten. Obwohl die Anleihenrenditen aktuell so niedrig sind wie seit mehreren Jahrhunderten nicht mehr und Zentralbanken überall auf der Welt ihre Bilanzen massiv verlängern, geht es mit der globalen Konjunkturerholung nur stockend voran.

In den USA und Großbritannien signalisieren die Makrodaten eine halbwegs akzeptable wenn auch unspektakuläre Erholung, im Euroraum ist jedoch wenig davon zu spüren. Tatsächlich muss man lange suchen, bis man auf einigermaßen erfreuliche Daten stößt. Die Stimmungsindikatoren für die Wirtschaft und das Verbrauchervertrauen signalisieren zwar weiterhin eine moderate Erholung, aber Teile Europas befinden sich technisch gesehen wieder in der Rezession, und die Inflation ist und bleibt zu niedrig. Zuletzt stand der VPI bei lediglich 0,4 Prozent, die deutschen inflationsindexierten Anleihen berücksichtigen eine 5-jährige Inflation von 0,6 Prozent, und die längerfristigen Erwartungen zeigen, dass so mancher an der Fähigkeit der EZB zweifelt, ihre Inflationsziele zu erreichen.

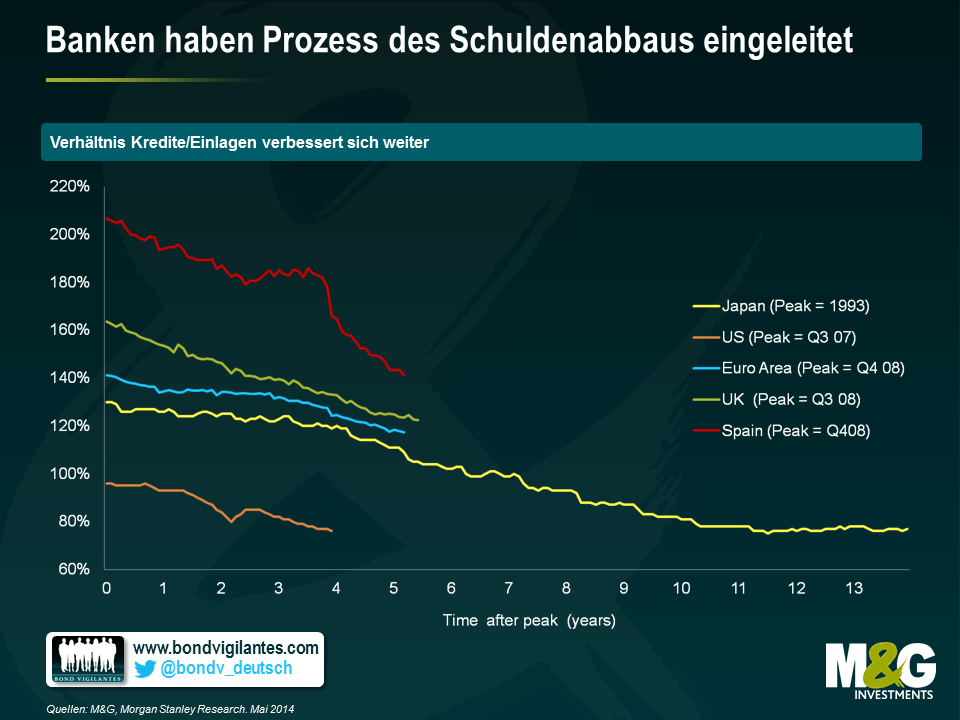

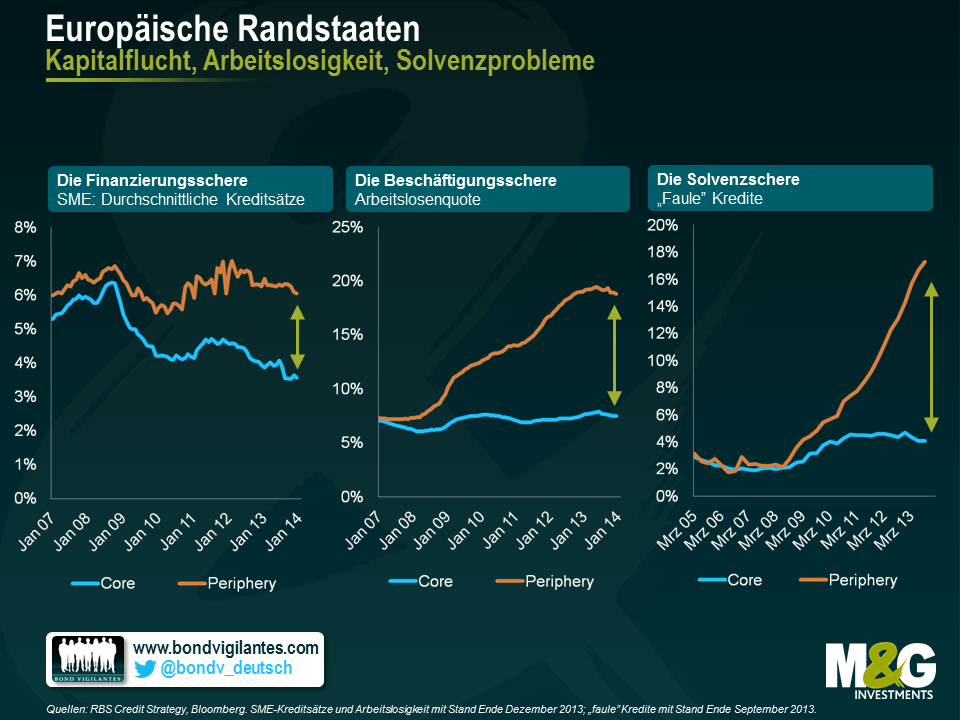

Die schiere Größe des europäischen Bankensystems bleibt der Schlüssel zum Verständnis der Probleme, mit denen sich die Entscheider in Europa herumschlagen müssen. Berücksichtigt man, dass das Bankensystem (im Vergleich zum BIP) dreimal so groß ist wie in den USA, deutlich mehr „faule“ Kredite existieren und – wie die Abbildung unten zeigt – unbedingt Schulden abgebaut werden müssen, dann überrascht es nicht, dass die so genannten Transmissionsmechanismen offenbar nicht mehr richtig greifen. Der Mittelstand leidet weiter unter der mangelnden Kreditvergabe an die Wirtschaft im Euroraum insgesamt und in der Peripherie im Besonderen. Entsprechend außergewöhnlich hoch ist auch die Arbeitslosigkeit. Letztere beginnt gerade erst, sich auf hohem Niveau zu stabilisieren, wie die zweite Abbildung unten zeigt.

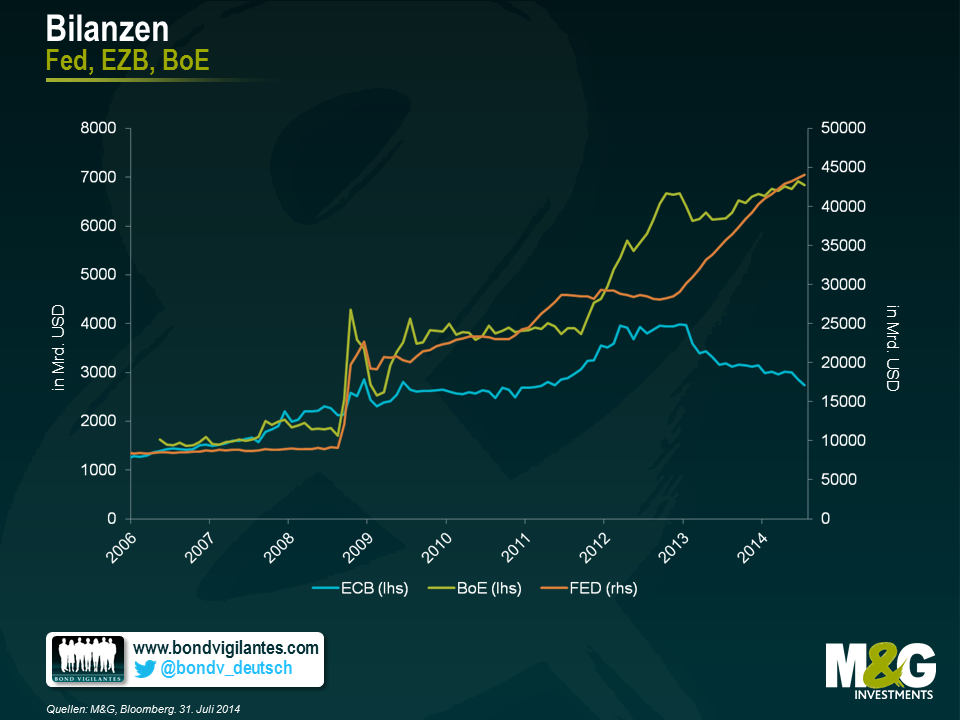

Angesichts der früheren Forderungen nach Sparmaßnahmen in Europa, infolge derer die Länder nicht mit antizyklischer Fiskalpolitik arbeiten konnten, sowie der nur zögernd fortschreitenden Strukturreformen muss die meiste Arbeit von der Geldmarktpolitik und der EZB geleistet werden. Dessen ungeachtet hat die EZB aus unterschiedlichen Gründen deutlich weniger massiv eingegriffen als die US-Notenbank, die Bank of England und die Bank of Japan, die kein Problem damit haben, ihre Bilanzen erheblich zu verlängern.

Die Folgen davon waren ein überbewerteter Euro, importierte Disinflation und mangelnde Investitionen. Nachdem die EZB mit reduzierten Refinanzierungsoptionen, Erwartungslenkung und längerfristigen Refinanzierungsgeschäften (LTRO) sowie zielgerichteten langfristigen Refinanzierungsgeschäften (TLTRO) hantiert hat, wird sie letztendlich – wie andere Zentralbanken auch – wohl gezwungen sein, in großem Umfang Vermögenswerte aufzukaufen.

Noch spricht die EZB zwar vermutlich nicht über dieses Ankaufprogramm, die so genannte „quantitative Lockerung“, letztlich aber kann in nächster Zeit wahrscheinlich nur auf diesem Wege sichergestellt werden, dass das Bankensystem in Europa deutlich mehr Kredite an die Realwirtschaft vergibt. Dadurch wiederum sollten die Inflationserwartungen und potenziell auch das Wachstum steigen und die EZB in der Lage sein, die ihr vorgegebenen Ziele zu erreichen.

In Europa erfordern außergewöhnliche Zeiten außergewöhnliche Maßnahmen. Die Arbeit der EZB ist noch nicht getan, selbst wenn sich einige Mitglieder mit Händen und Füßen gegen die quantitative Lockerung wehren. Ich gehe davon aus, dass die europäischen Anleihenrenditen noch eine ganze Weile niedrig bleiben werden.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden