El “envejecimiento global” podría significar acostumbrarse a unas rentabilidades de bonos extraordinariamente bajas

El mundo desarrollado está atravesando un cambio demográfico sin precedentes: el “envejecimiento global”. Este cambio va a tener una enorme repercusión sobre los precios de los activos y los recursos a medida que la población de todo el mundo envejezca y viva más tiempo. También afectará a la efectividad de la política monetaria. Normalmente cabe esperar que una población envejecida sea menos sensible a cambios en los tipos de interés ya que en gran medida son acreedores. Los más jóvenes generalmente acumulan deuda a medida que se establecen en la vida y por lo tanto son más sensibles a los tipos de interés. Los efectos de la demografía implican que, para generar el mismo impacto sobre el crecimiento y la inflación, las variaciones de los tipos de interés tendrán que ser mayores en las sociedades envejecidas que en las más jóvenes.

En cuanto al impacto del factor demográfico sobre la inflación, el crecimiento de la población activa puede ofrecer información sobre el rumbo potencial de la inflación en el futuro o al menos orientar sobre el impacto estructural a largo plazo que una población envejecida puede tener en la evolución de la inflación. La teoría afirma que una generación joven y numerosa es menos productiva que una generación escasa y de más edad. A medida que esa generación joven y numerosa se incorpora a la economía después de terminar el colegio o la universidad, la caída de la productividad provoca un incremento de los costes y, por lo tanto, la inflación aumente. Además, la generación más joven está sedienta de bienes de consumo y de deuda, ya que están creando una familia y comprando una vivienda. Finalmente, la inversión en la generación más joven da sus frutos y se produce un gran aumento en la productividad, debido al cambio tecnológico y la innovación. A medida que los consumidores se hacen ahorradores, las presiones inflacionarias en la economía empiezan a reducirse.

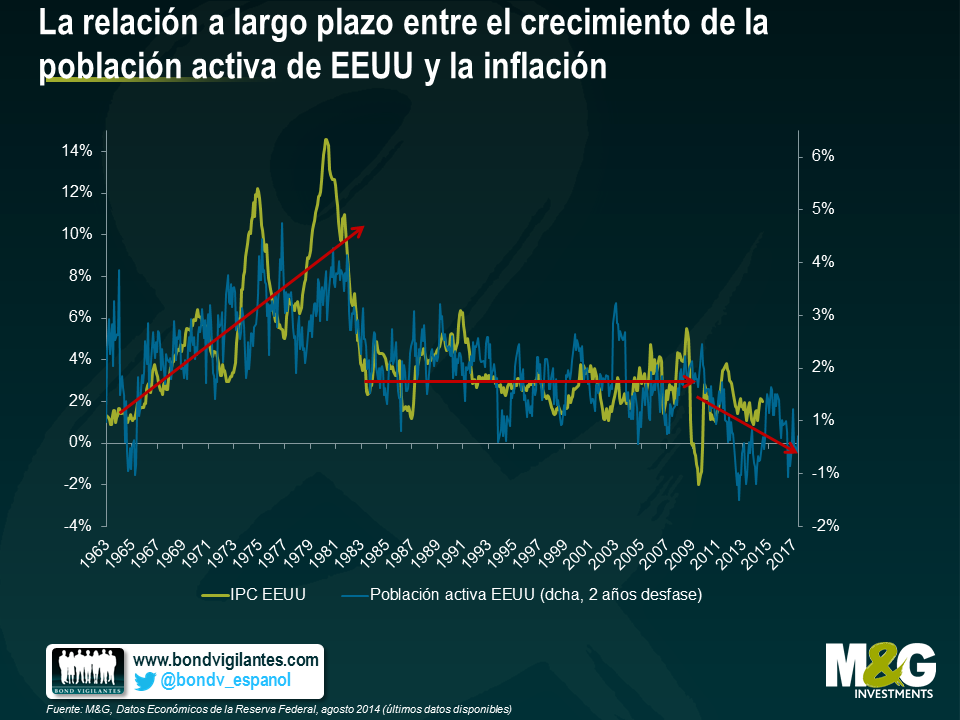

A continuación se muestra la interacción a largo plazo entre el crecimiento de la población activa de Estados Unidos y la inflación. El incremento de la inflación se produce aproximadamente dos años después del crecimiento de la población activa, ya que se requiere un cierto tiempo para que la economía empiece a beneficiarse del aumento en productividad. A lo largo del tiempo, cuando la población activa estadounidense aumenta o disminuye, la inflación sigue en general una tendencia similar.

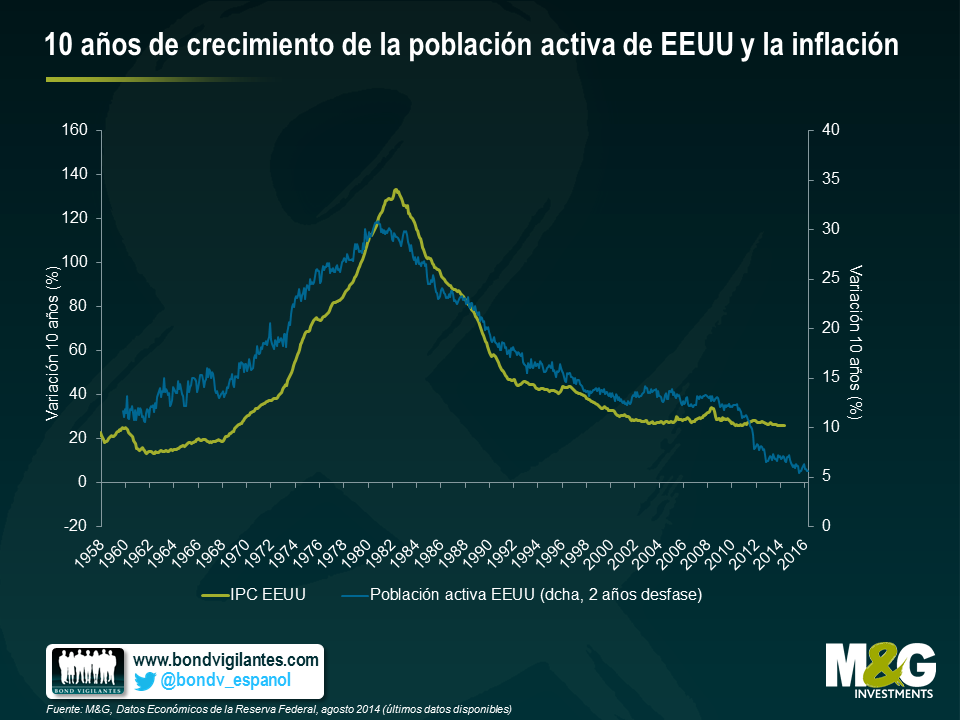

El segundo gráfico recoge los mismos indicadores económicos, esta vez centrándose en el crecimiento a 10 años de la población activa frente a la inflación. Es interesante observar que este gráfico muestra que la generación del baby boom se incorporó a la población activa en torno al mismo momento en que la economía mundial experimentó la crisis del petróleo. La entrada de nuevos trabajadores en la economía estadounidense probablemente contribuyó a la gran inflación de los años 70. Durante los treinta años siguientes, más o menos, la inflación cayó a medida que la economía disfrutaba de los avances tecnológicos y el aumento de productividad provocado por la generación del baby boom. De cara al futuro, la debilidad del crecimiento a largo plazo de la población activa podría contribuir a las presiones deflacionarias en la economía de Estados Unidos.

No quiero decir con esto que el factor demográfico sea la única razón de que la inflación haya disminuido en los últimos años. La enorme acumulación de deuda pública y privada, la globalización y el cambio tecnológico son también tendencias estructurales que merece la pena tener presentes. Más bien creo que el “envejecimiento global” y la repercusión de la demografía sobre la inflación y la economía real son otras tendencias estructurales que hay que tener en cuenta. ¿Pueden los bancos centrales hacer algo ante este gran cambio generacional si la deflación se convierte en una realidad? Los tipos de interés están en mínimos record, se han introducido medidas de expansión cuantitativa y todavía no hemos visto el gran impacto sobre la inflación que muchos economistas esperaban.

Los bajos tipos de interés y los frenos a las rentabilidades en la economía global son un tema que he tratado anteriormente aquí. En lo que se refiere a los mercados de bonos, las presiones deflacionarias hunden las rentabilidades y suponen una razón más por la que las rentabilidades de bonos podrían seguir siendo bajas durante algún tiempo y, a largo plazo, caer aún más desde los niveles actuales.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes