Les facteurs susceptibles d’enrayer la reprise économique mondiale

L’économie mondiale se porte bien. La Réserve Fédérale réduit progressivement son programme d’assouplissement quantitatif, la croissance chinoise se poursuit à un rythme soutenu, la Banque d’Angleterre envisage de relever ses taux et la Banque du Japon et la Banque centrale européenne continuent à stimuler l’activité économique par le biais de politiques monétaires hétérodoxes ultra-accommodantes. Le Fonds Monétaire International anticipe une croissance au sein des pays développés de 2,5% en 2015, contre 0,5% en 2012. Parallèlement, les économies émergentes devraient croître de 5,5%.

Il est communément admis qu’établir des prévisions de croissance est un exercice difficile compte tenu de la complexité des indicateurs économiques sous-jacents. Il est trop de variables pour que les prévisionnistes puissent formuler des prédictions fiables. C’est la raison pour laquelle certains acteurs comparent les politiques menées par les banques centrales à « conduire une voiture en regardant dans le rétroviseur ».

Dès lors, il convient de prévoir plusieurs scenarios de croissance. Compte tenu de l’optimisme ambiant qui règne sur les marchés à l’heure actuelle, nous avons pensé qu’il serait intéressant de se pencher sur certaines variables susceptibles de peser sur la croissance mondiale et de mettre en évidence trois facteurs qui pourraient mener à un épisode récessionniste au cours des deux prochaines années. Le nombre d’événements imprévisibles qui pourraient survenir est bien entendu infini. Nous en avons retenu trois qui nous semblent être les plus susceptibles de se produire à court terme.

Risque n°1: Une correction du prix des actifs

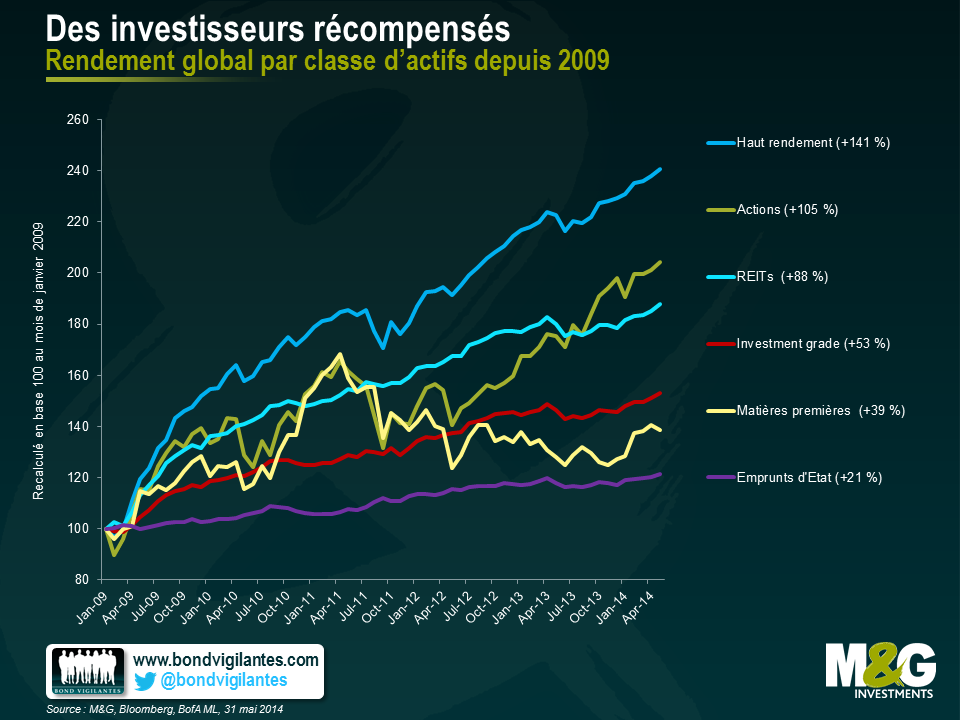

D’aucuns ne sauraient nier le fait que les politiques monétaires ultra-accommodantes pilotées par les banques centrales ont soutenu le cours des actifs dans une certaine mesure. En appliquant des taux d’intérêt bas et en pilotant des programmes d’assouplissement quantitatif, les banques centrales ont permis aux investisseurs du monde entier de réaliser des plus-values remarquables, et ce quel que soit le segment sur lequel ils étaient positionnés : des obligations aux actions, en passant par l’immobilier. Les banques centrales ont incité les investisseurs à placer leurs liquidités et leur épargne. Ces derniers ont ainsi investi dans un large éventail d’actifs dans le but de réaliser des rendements réels positifs. Ce faisant, ils ont alimenté la hausse des prix des actifs. Il convient dès lors de se demander si ces actifs ne sont pas désormais survalorisés.

Ce processus devrait perdurer jusqu’à ce qu’un événement commande une baisse des persectives de rendements des actifs. La crainte d’une surchauffe de l’économie ou d’une bulle spéculative pourrait obliger les banques centrales à durcir les conditions d’octroi de crédits. Ainsi, la Banque d’Angleterre envisage d’adopter des mesures macro-prudentielles visant à contenir la forte hausse du marché immobilier britannique.

Parallèlement, la volatilité étonnamment faible constatée sur les marchés financiers à l’heure actuelle indique que les marchés ne sont pas particulièrement inquiets vis-à-vis des perspectives économiques du moment. Un coup d’œil à l’indice Chicago Board Options Exchange OEX Volatility, également connu sous le nom de VIX (un baromètre de la volatilité sur les marchés actions américains) suffit à constater que les investisseurs sont peut être devenus trop complaisants. Il y a deux jours, l’indice s’est replié à 8,86, un plus bas depuis sa création en 1986. Les précédents points bas avaient été atteints à la fin de l’année 1993 (quelques mois seulement avant le rallye baissier sur les obligations de 1994) et à la mi-2007, peu avant la crise financière de 2008. La faible volatilité a été pointée du doigt par plusieurs banques centrales, dont la Fed et la Banque d’Angleterre. Le problème est que ce sont les banques centrales qui ont contribué en grande partie à instaurer un climat favorable en adoptant des politiques dites de « forward guidance » (concept en vertu duquel les banques centrales adaptent leur politique monétaire en fonction du taux de chômage). C’est précisément cette approche qui a concouru à instaurer un sentiment de confiance excessive de la part des investisseurs vis-à-vis des futures interventions de politique monétaire.

Le resserrement des politiques monétaires entraînerait une correction du prix des actifs. Les banques sont pénalisées par le fait que les prêts qui leur ont été consentis l’ont été sur la base de collatéraux survalorisés. Une incidence considérable sur le marché des changes est à prévoir dans la mesure où on constate un regain d’aversion au risque et une tendance des investisseurs à revendre leurs actifs. Le durcissement des politiques monétaires pourrait atteindre l’économie réelle et entraîner une récession.

Risque 2: Un choc des prix des matières premières et produits alimentaires

Il semble que l’économie mondiale entre dans une nouvelle phase marquée par un regain de volatilité des prix réels du pétrole et des produits alimentaires. Ce regain de volatilité est imputable à plusieurs facteurs, dont le changement climatique, l’augmentation de la production de biocarburants, les événements géopolitiques et le changement des comportements alimentaires en Chine et en Inde par exemple. Les transactions avec effet de levier sur les matières premières sont également susceptibles d’alimenter cette instabilité des prix. Il est de nombreuses raisons de croire que les chocs des prix des produits alimentaires à l’échelle mondiale se feront plus fréquents à l’avenir.

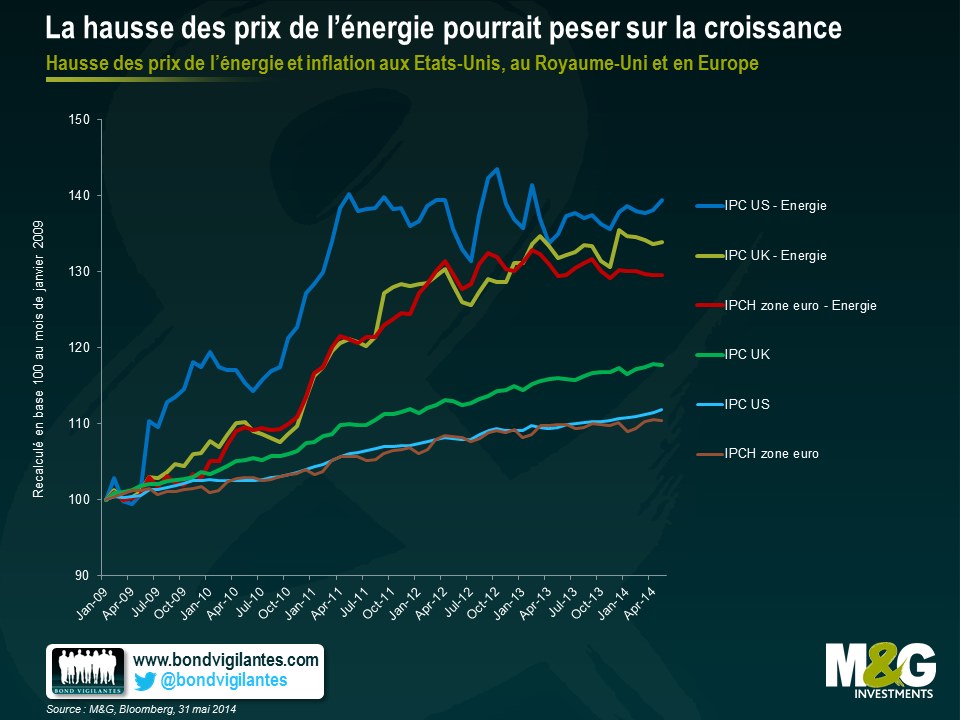

A l’instar de ce qui s’est passé en 2008, ces chocs peuvent être particulièrement déstabilisants sur les plans économique et politique. D’aucuns peuvent arguer que la Grande Crise Financière a été causée par la hausse des prix des matières premières en 2007-2008. Les positions avec un fort effet de levier contractées par les investisseurs ont rendu l’économie mondiale extrêmement vulnérable aux chocs exogènes. En effet, chacun des cinq précédents ralentissements majeurs de l’activité économique mondiale ont été précédés par une hausse des cours du pétrole (le Financial Times a mis en évidence cette corrélation dans cet article). Les hausses des prix des matières premières pénalisent indifféremment les économies développées et les pays émergents. Les ménages à faible revenu en souffrent cependant davantage puisqu’ils dépensent une part plus importante de leurs revenus en produits alimentaires et en carburant. Cette envolée des prix des matières première entraîne également une hausse de l’inflation.

Un choc des prix des produits alimentaires et des matières premières pose un certain nombre de questions. Quelle doit être la réponse des autorités monétaires et budgétaires ? Les banques centrales privilégieront-elles la lutte contre l’inflation sous-jacente au détriment de celle contre la hausse des prix des biens alimentaires et du carburant ? Les ménages réduiront-ils leur consommation, au risque d’entraîner un repli de la croissance ? Les travailleurs demanderont-ils une hausse de leur salaire pour compenser les effets de l’inflation ?

Risque 3: Protectionnisme

Après plusieurs décennies de libéralisation du marché, la crise financière a incité les autorités à prendre des mesures visant à limiter le libre-échange. L’Organisation mondiale du commerce a récemment publié un rapport dans lequel elle indique que les membres du G20 ont mis en place 122 nouvelles restrictions commerciales entre la mi-novembre 2013 et la mi-mai 2014. 1 185 restrictions applicables au libre-échange ont été adoptées depuis octobre 2008, couvrant environ 4,1% des importations mondiales de marchandises. Certaines mesures macro-prudentielles peuvent même être considérées comme une sorte de protectionnisme, à l’instar de la taxe brésilienne sur les transactions financières (IOF) qui a été adoptée par le gouvernement dans le but de limiter les entrées de capitaux et déprécier le réal brésilien.

Si cette tendance devait se poursuivre, le protectionnisme commercial et la guerre des monnaies pourraient contribuer à saper la croissance. Les petites économies ouvertes sur le monde comme Hong Kong et Singapour seraient frappées de plein fouet. Les pays émergents seraient également affectés car les exportations constituent un de leurs principaux moteurs de croissance.

De nombreux économistes considèrent que le protectionnisme commercial a contribué à aggraver, propager et prolonger la Grande Dépression de 1930. Si l’économie mondiale venait à stagner, les responsables politiques seraient exhortés à prendre des mesures protectionnistes afin de protéger les entreprises et les emplois. Les dirigeants politiques devront faire attention à ne pas répéter les erreurs du passé.

Etablir des prévisions de croissance est un exercice difficile. Il est important que les investisseurs appréhendent bien ces risques, qu’ils se matérialisent ou non, et qu’ils agissent en conséquence. Les perspectives ne sont peut-être pas aussi roses que le marché semble le croire.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes