La Commission européenne et le FMI ont-ils raison à propos de l’Italie?

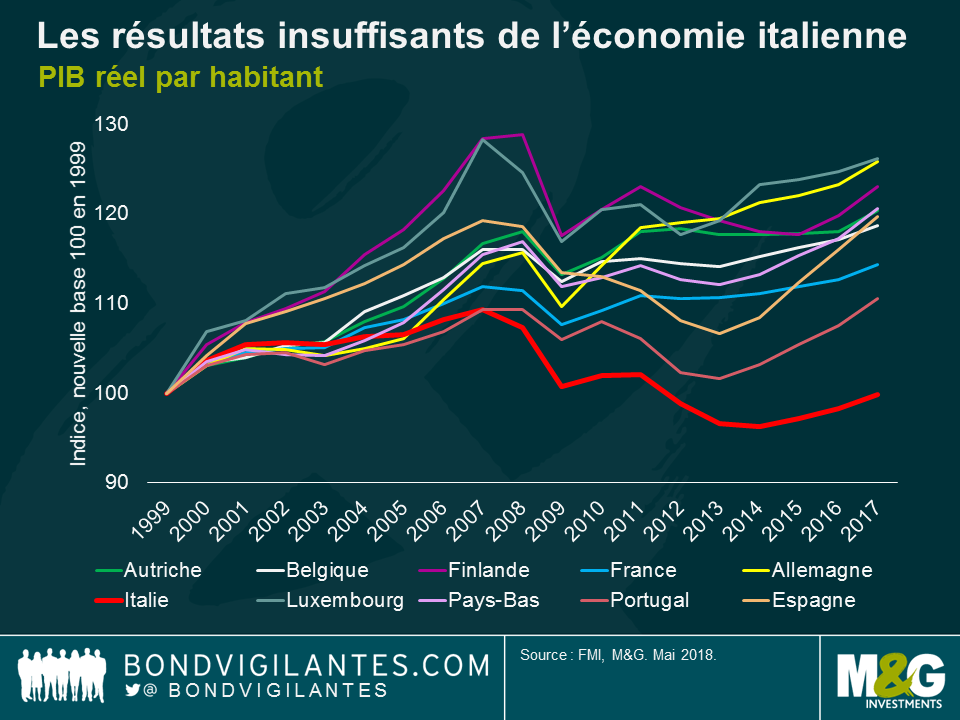

Des faiblesses structurelles persistantes, des déséquilibres et une vulnérabilité financière. C’est notamment en ces termes que le Fonds Monétaire International (FMI) a décrit l’économie italienne dans son récent rapport sur le pays. Près de dix ans après la crise financière mondiale, les perspectives économiques de l’Italie restent sombres et les coûts supportés de manière disproportionnée par les actifs et la jeune génération. L’électorat est extrêmement divisé, et l’absence d’exécutif compromet les perspectives de réformes et d’ajustements, pourtant essentielles. Le revenu disponible réel par habitant est inférieur à ce qu’il était avant l’entrée de l’Italie dans la zone euro, alors que ses partenaires européens devraient creuser encore plus l’écart en termes de croissance du PIB par habitant et de revenus dans la décennie à venir.

L’Italie est la troisième économie de la zone euro, et représente 16 % de son PIB. La Commission européenne a déjà prévenu les marchés que compte tenu de sa taille, l’économie italienne constituait potentiellement une source de risque majeure pour la zone euro sur le plan économique et financier. Son ratio dette publique/PIB oscille autour de 133 %, le plus élevé de l’Union européenne (UE) après la Grèce. Le taux de créances douteuses se situe à environ 21 % du PIB, ce qui en fait l’un des plus élevés de l’UE. Grâce à une politique monétaire ultra-accommodante qui fournit des liquidités abondantes et permet d’éviter une crise à court terme, la Banque centrale européenne (BCE) et son président Mario Draghi sont parvenus à empêcher la sortie d’un État membre de la zone euro.

À plus long terme, l’économie italienne fait face à des problèmes importants qui devront être réglés afin de résister à un environnement économique plus difficile. Compte tenu des faiblesses structurelles dont souffre son économie (comme les coûts unitaires de main-d’œuvre importants, le taux d’imposition élevé, les obstacles à la concurrence ou le secteur public inefficace), l’Italie va-t-elle demander à sortir de l’Union Économique et Monétaire de l’Union européenne (UEM)?

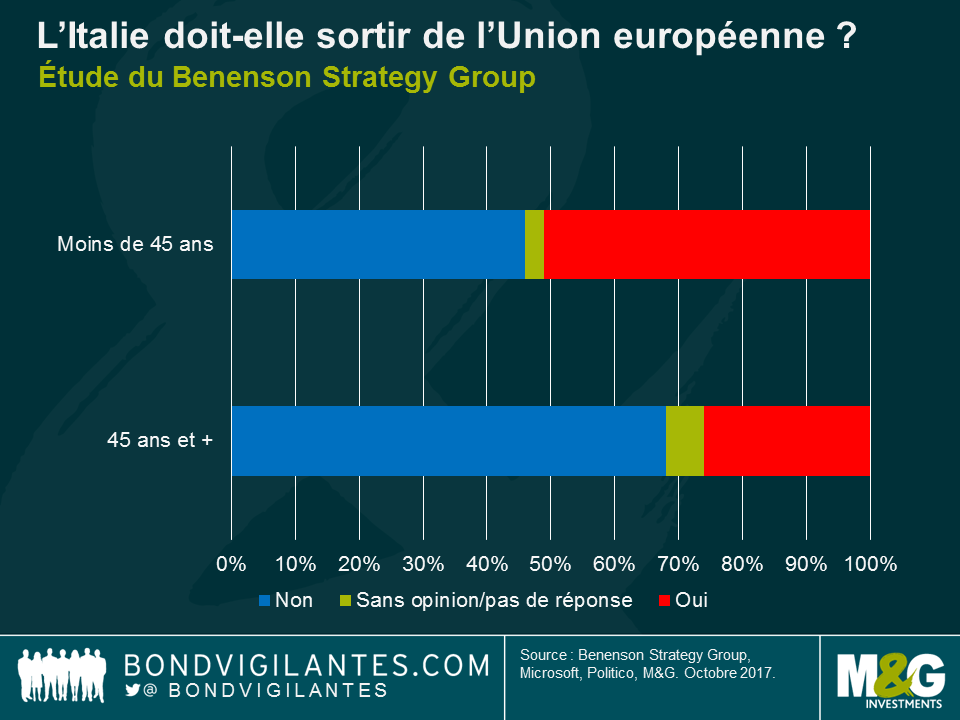

Étant donné le contexte politique et économique, il n’est guère surprenant que les résultats d’un récent sondage aient indiqué que si l’Italie organisait un référendum sur sa sortie de l’UE, 51 % des électeurs de moins de 45 ans voteraient « oui », et 46 % « non » (les électeurs de plus de 45 ans soutiendraient le maintien de leur pays dans l’UE à 68 % contre 26 %). Les jeunes électeurs italiens sont insatisfaits de l’UE, et considèrent que la convergence économique entre les États membres s’est faite au détriment de l’Italie. Mais étant donné que près de la moitié de la population italienne a plus de 45 ans, les jeunes en âge de voter sont largement minoritaires et la probabilité que l’Italie déclenche l’article 50 est faible.

La situation de l’Italie serait-elle meilleure hors de l’UE et de l’UEM ? C’est peu probable. La sortie de l’UEM par l’un des États membres aurait sans doute pour conséquences des sorties de capitaux et des retraits massifs de dépôts, et anéantirait le système. La dévaluation de la nouvelle devise entraînerait aussitôt une hausse de l’inflation et une baisse significative des salaires. Le pays serait confronté à d’innombrables conséquences juridiques portant sur tout un éventail de questions complexes, et notamment la validité et le caractère exécutoire des contrats relibellés en vigueur et des obligations envers les créanciers. C’est pour ces raisons, et beaucoup d’autres encore, que plusieurs gouvernements grecs ont renoncé à un « Grexit » et ont opté pour des plans de sauvetage.

Les perspectives de l’économie italienne ne sont pas particulièrement réjouissantes au sein de l’UEM, comme en témoigne la faiblesse des prévisions de croissance à moyen terme du FMI. L’Italie est également dans l’expectative de dévaluations internes douloureuses au cours de la décennie à venir, voire au-delà. Par exemple, on estime que les salaires nominaux devront subir une dévaluation de 20 %, et même de plus de 30 % dans le secteur manufacturier, pour que le pays puisse retrouver sa compétitivité face à l’Allemagne. En l’absence de dévaluation interne à la façon grecque, il semble que l’Italie doive continuer à aller de l’avant tant bien que mal, mais l’absence de gouvernement empêche le pays d’opérer les changements nécessaires à l’économie pour surmonter ses problèmes structurels.

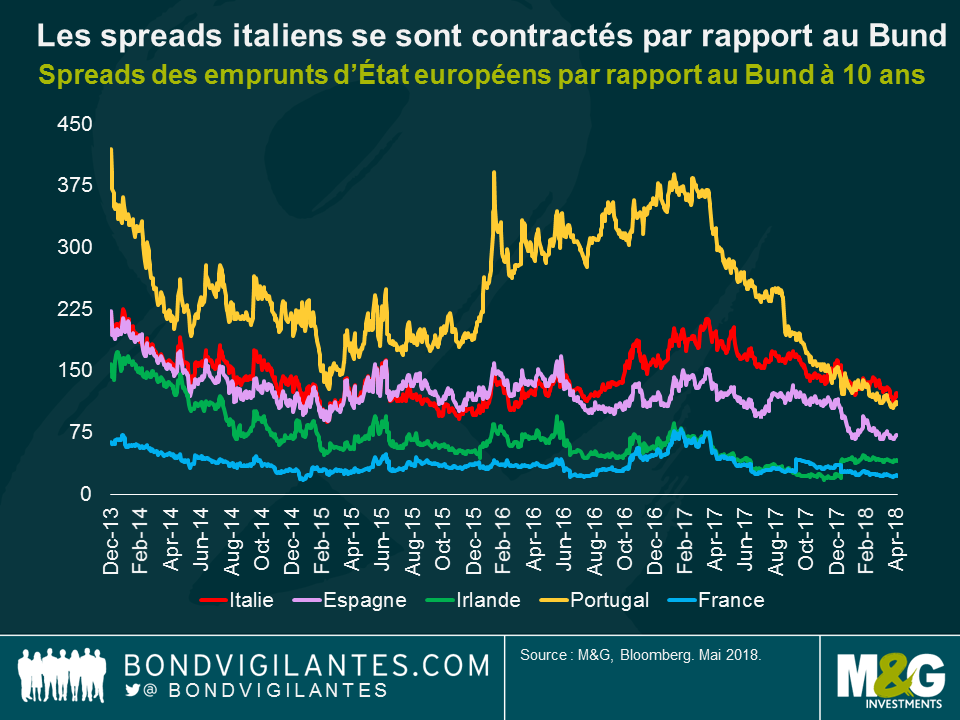

Le défaut de réformes structurelles, le ratio dette publique/PIB élevé, le retrait très progressif des mesures d’assouplissement quantitatif et le potentiel changement de politique monétaire de la BCE (qui accueillera un nouveau président en novembre 2019) incite les investisseurs obligataires à une certaine prudence s’agissant des emprunts d’État italiens à longue échéance. Le spread entre l’emprunt italien et le Bund à 10 ans est de 119 points de base, inférieur à sa moyenne à 5 ans de 159 points de base, ce qui altère quelque peu les défis qui attendent l’économie italienne. En outre, les rendements italiens sont faussés par les mesures d’assouplissement quantitatif, et on estime que 28 % des emprunts d’État italiens sont détenus par la BCE. Le faible spread actuel par rapport au Bund est également révélateur d’un marché en quête de rendement, encouragé par les faibles rendements des emprunts d’État des pays « core » de l’Europe. En termes relatifs, les emprunts d’État italiens à 10 ans présentent des spreads plus importants que ceux de leurs principaux partenaires de l’UEM, y compris les pays périphériques responsables de la crise de la zone euro.

L’environnement actuel, favorable au plan macroéconomique et monétaire, ne durera pas indéfiniment. Il est urgent que les autorités italiennes et européennes tiennent compte des mises en garde du FMI et qu’elles abordent la question de la vulnérabilité de l’économie italienne. À défaut, on peut s’interroger sur la capacité de l’Italie à provoquer une nouvelle crise économique en Europe.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes