Et si la BCE recommençait à acheter des obligations d’entreprises ?

A l’occasion de son discours clairement accommodant d’il y a deux semaines à Sintra, Mario Draghi a laissé la porte grande ouverte à un nouvel assouplissement de la politique monétaire dans la zone euro. Aucune option ne semble écartée afin d’accélérer l’inflation européenne, y compris un nouveau cycle d’assouplissement quantitatif. La remarque de Mario Draghi concernant le programme d’achat d’actifs (PPP) de la BCE, lequel dispose toujours d’une marge de manœuvre considérable, a nourri l’espoir de nombreux investisseurs de voir les achats nets d’actifs, qui ont pris fin en décembre dernier, bientôt reprendre. Un APP réactivé comprendrait presque certainement une nouvelle version du programme d’achat d’obligations émises par les entreprises (CSPP) ; appelons-le CSPP 2. La question est la suivante : comment les investisseurs dans les obligations d’entreprises peuvent-ils se positionner dans cet environnement ?

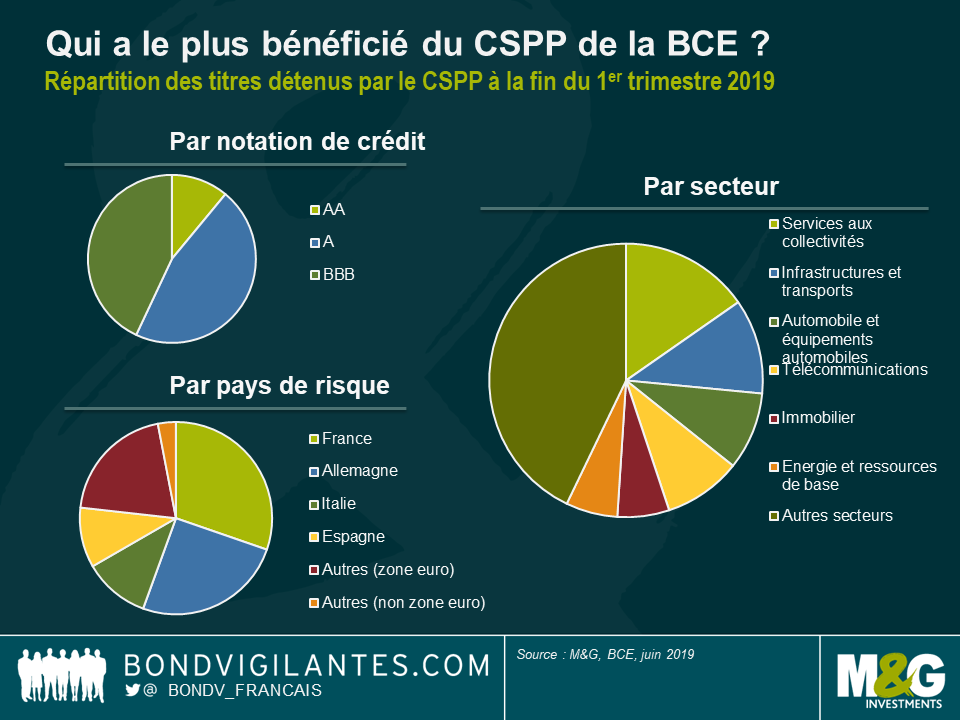

Eh bien, il convient de souligner que les niveaux actuels des spreads de crédit suggèrent que les marchés anticipent avec une probabilité relativement élevée l’annonce d’un CSPP 2 lors de la réunion de septembre de la BCE. Si tel ne devait pas être le cas de la part de la BCE, les valorisations des obligations d’entreprises européennes pourraient être confrontées à des pressions baissières. Toutefois, si le CSPP 2 devenait réalité et se révélait d’une ampleur significative, il n’est pas exagéré de dire que les obligations d’entreprises « investment grade » (IG) européennes devraient globalement en bénéficier. Actuellement un géant endormi, la BCE redeviendrait l’un des plus gros investisseurs obligataires en Europe et, de facto, un « acheteur forcé » d’obligations d’entreprises IG en euro, ce qui se traduirait par une contraction des spreads et une diminution de la volatilité. Certains segments du marché IG en euro en bénéficieraient bien entendu plus que d’autres, et ce, en fonction de la direction prise par les achats de la BCE. Si le comportement passé est un indicateur fiable des futurs achats d’actifs, alors les obligations notées A, les entreprises françaises et le secteur des services aux collectivités devraient jouir du soutien technique le plus important du CSPP 2.

Toutefois, essayer de « devancer » la BCE – ou toute autre banque centrale, du reste – est une tâche délicate. Les précisions du CSPP 2, s’il devait voir le jour, ne sont pas encore connues. La BCE pourrait bien surprendre à nouveau les marchés, tout comme en mars 2016, lorsqu’elle avait présenté les grandes lignes du premier CSPP et que la plupart des investisseurs n’avaient pas prévu que les obligations d’entreprises faiblement notées BBB et même les émissions dites 5B (du segment « crossover ») seraient éligibles au CSPP. Cette fois-ci, la grande variante pourrait être l’intégration d’obligations de banques de 1er rang que la BCE n’a pas achetées dans le passé. L’ajout d’obligations bancaires à la liste d’achat du CSPP 2 élargirait considérablement l’univers d’investissement de la BCE ; en effet, les banques représentent près de 30 % de l’univers des obligations IG en euro. Soutenir les spreads de crédit des obligations bancaires et, ce faisant, réduire les coûts de financement pour les banques européennes, contribuerait également à atténuer le coup porté à la rentabilité des banques par une nouvelle baisse des taux d’intérêt qui pourrait être annoncée parallèlement au CSPP 2. L’intégration des obligations bancaires ne se ferait cependant pas sans problème. Des conflits d’intérêts pourraient survenir pour la BCE en l’amenant à aider le financement des mêmes institutions qu’elle est censée réglementer et superviser.

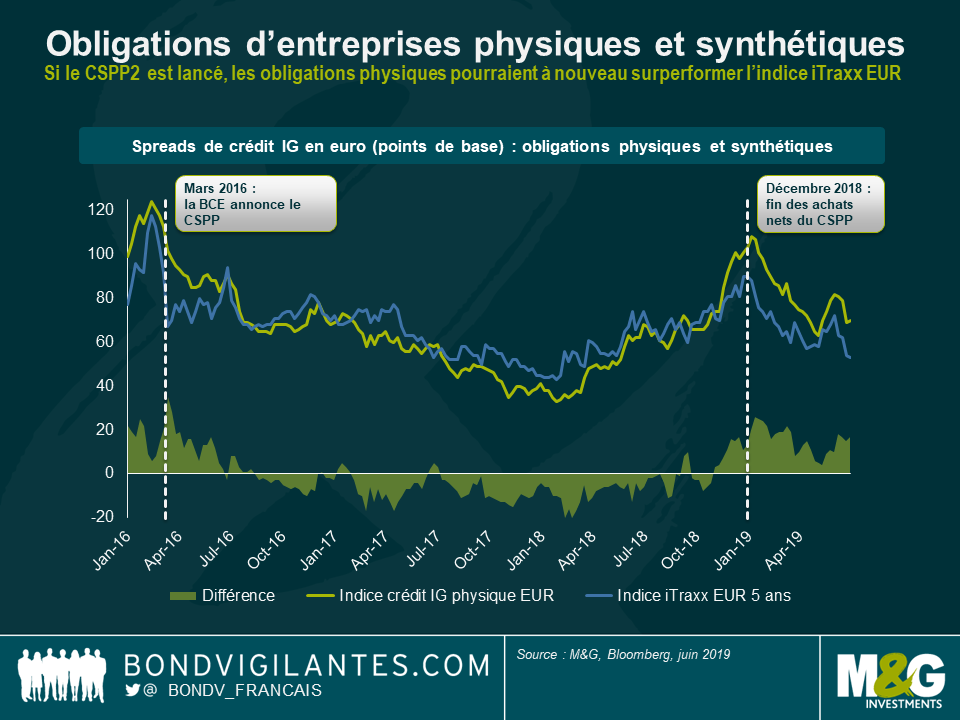

Indépendamment des détails plus précis, le lancement du CSPP 2 aurait également un profond impact sur ce qu’il est convenu d’appeler la base des « credit default swaps » (CDS), à savoir la relation entre le niveau des spreads de crédit auquel un CDS (crédit synthétique) et l’obligation d’entreprise correspondante (crédit physique) se négocie. Dans le cadre du CSPP 2, la BCE interviendrait directement sur le marché physique du crédit en achetant de grandes quantités d’obligations IG physiques en euro. Toutes choses étant égales par ailleurs, la demande accrue d’obligations d’entreprises se traduirait par une contraction de leurs spreads de crédit. La vigueur du crédit physique se répercuterait probablement sur les titres synthétiques, mais dans la mesure où la BCE n’interviendrait pas directement sur le marché des CDS, il y fort à parier que les obligations physiques surperformeraient le crédit synthétique.

C’est exactement ce qui s’est passé la dernière fois. Avant que la BCE n’annonce le premier CSPP en mars 2016, le marché physique des obligations IG en euro présentait un spread plus large que celui de l’iTraxx EUR, l’indice de référence européen des CDS IG. Au cours des deux années suivantes, alors que le CSPP battait son plein, les obligations physiques ont considérablement surperformé leurs équivalentes synthétiques. Ce n’est que lorsque la BCE a commencé à réduire progressivement les volumes de ses achats nets en 2018 (et que les facteurs de liquidité sont devenus importants lors de la correction du marché au 4ème trimestre) que les obligations physiques ont à nouveau vu leurs spreads s’élargir au-delà de ceux du marché des CDS.

A l’heure actuelle, les investisseurs sont rémunérés avec un spread de crédit d’environ 20 points de base de plus pour détenir des obligations d’entreprises IG physiques en euro plutôt que de vendre de la protection sur l’indice iTraxx EUR, ce qui est un différentiel significatif au regard des niveaux de spread et de rendement actuels. Pour être honnête, je ne pense pas que la relation actuelle soit très logique. Si le marché pense fondamentalement qu’un CSPP est imminent – et la récente progression du crédit ne suggère certainement pas le contraire – alors, les investisseurs ne devraient-ils pas vouloir acheter des obligations physiques plutôt que de vendre des CDS étant donné la probable surperformance des premières sur les seconds ? Selon moi, les obligations physiques apparaissent ainsi relativement bon marché par rapport à leurs équivalentes synthétiques. Les investisseurs peuvent actuellement acheter des obligations d’entreprises et couvrir (partiellement) le bêta via des CDS (c’est-à-dire atténuer le risque de marché du crédit en achetant une protection sur l’indice iTraxx EUR), créant ainsi une position qui offre à la fois un différentiel de portage positif et un potentiel d’appréciation si le CSPP 2 est finalement lancé.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes