Un altro anno se ne va – I rendimenti del reddito fisso nel 2012

Quello appena concluso è stato un altro anno intenso per l’economia globale. In Europa abbiamo assistito alle LTRO (Long-term refinancing operation), all’haircut della Grecia, ai declassamenti dei rating sovrani e a tassi di disoccupazione record, mentre i Paesi periferici hanno tentato di adottare misure di austerità, ma con scarso successo. Negli Stati Uniti, dopo la rielezione di Obama l’attenzione si è rapidamente rivolta alla scadenza del fiscal cliff. Quanto al Regno Unito, il balzo innescato dai Giochi Olimpici è stato l’unico sprazzo di luce di un’economia che brancola nel buio e rischia di venir privata della preziosa AAA nel 2013.

Il FMI, insolitamente conciso, ha probabilmente riassunto al meglio lo stato della congiuntura globale nel titolo del suo ultimo World Economic Outlook: “Coping with High Debt and Sluggish Growth” ( Alle prese con l’alto debito e crescita fiacca). L’espansione globale risente della debolezza delle economie avanzate, dal momento che queste rappresentano quasi due terzi del PIL mondiale.

Come si è comportato il reddito fisso in un anno caratterizzato da rischi e incertezze? I titoli di Stato saranno davvero l’investimento più sicuro?

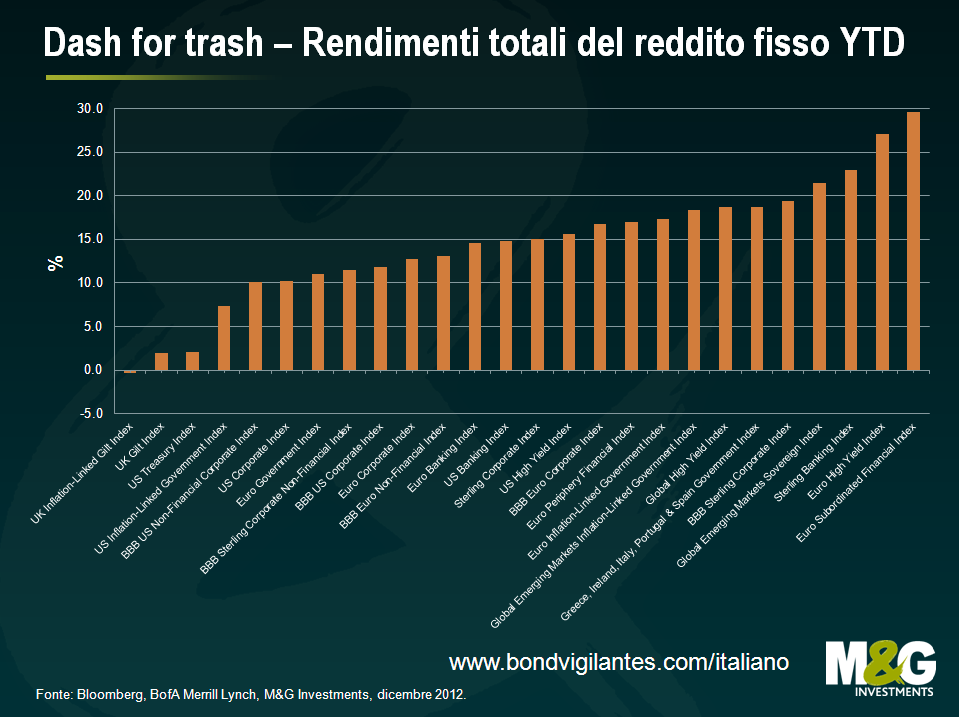

In termini assoluti e in valuta locale i mercati hanno chiuso un’altra buona annata, con performance positive in tutti i segmenti a eccezione delle obbligazioni inglesi indicizzate all’inflazione. Miglior asset class nel 2011, lo scorso anno i titoli indicizzati britannici sono letteralmente caduti in disgrazia a causa delle scarse previsioni di crescita e dell’incertezza circa le modifiche proposte per il calcolo dell’indice di inflazione RPI.

Tuttavia, gli investitori hanno avuto modo di assicurarsi ottimi guadagni assumendosi qualche rischio. Fra i nostri investimenti, l’asset class più redditizia è stato il debito subordinato del settore finanziario europeo, in rialzo del 29,5%. Di poco inferiore la performance delle emissioni high yield europee, che hanno chiuso con un apprezzamento del 27,1%, seguite dai titoli bancari denominati in sterline con un +23,0%.

Le misure adottate dalla BCE a sostegno dell’area euro, e le dichiarazioni del suo Presidente Mario Draghi, hanno inoltre avuto un ruolo determinante sull’andamento del debito dei paesi periferici di Eurolandia; basti pensare che l’indice composto da emissioni governative greche, irlandesi, italiane, portoghesi e spagnole ha guadagnato il 18,7%. Niente male per chi ha investito su tali mercati, considerando tutti i dubbi sull’effettiva capacità di queste nazioni di far fronte ai propri debiti in un contesto recessionistico caratterizzato peraltro da forti incertezze politiche.

Segnaliamo inoltre le performance dei titoli globali ad alto rendimento (+18,7%), delle emissioni finanziarie dell’Europa periferica (+17,0%) e del mercato USA high yield (+15,6%). Fra gli investimenti meno rischiosi, le obbligazioni corporate di categoria investment grade europee e statunitensi hanno reso rispettivamente il 12,8% e il 10,2%. Più che buona anche la performance del debito dei mercati emergenti: i titoli sovrani hanno chiuso il 2012 con un sorprendente +21,4%.

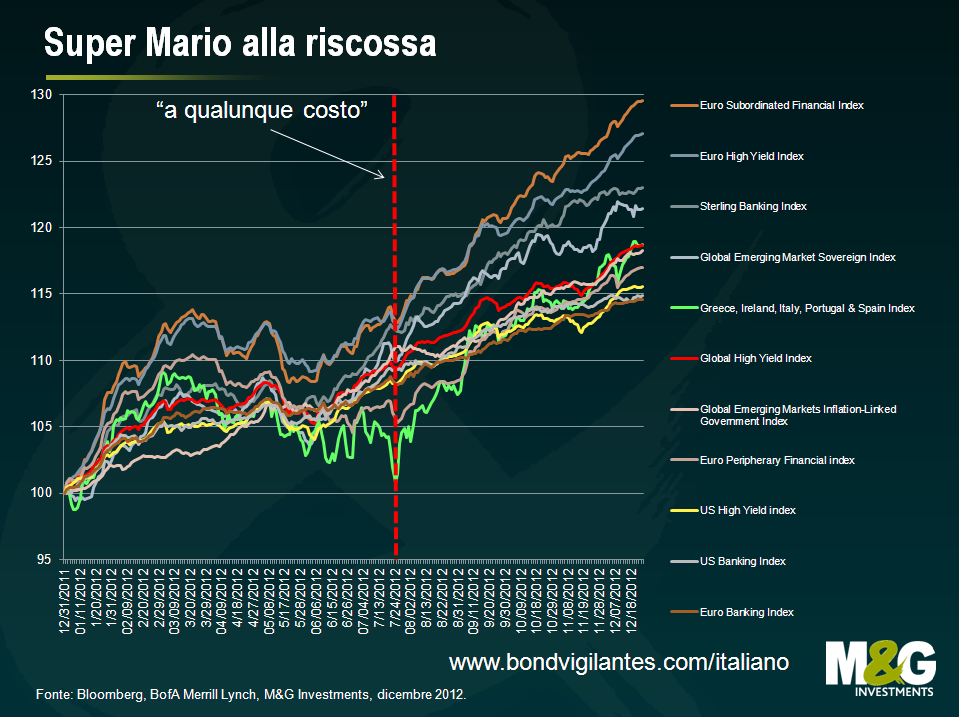

Abbiamo già detto che l’economia globale è alle prese con gravi difficoltà di carattere fondamentale. Quindi, com’è possibile che i titoli obbligazionari più rischiosi abbiano conseguito i risultati migliori? Merito delle tre paroline magiche “a qualunque costo” pronunciate da Mario Draghi nel suo discorso di fine luglio, che hanno fatto impennare le asset class più rischiose incentivando il “dash for trash” (la corsa agli asset spazzatura). “Durante il nostro mandato, la BCE è pronta a salvare l’euro, a qualunque costo. E credetemi: sarà abbastanza”.

Beh, di sicuro i mercati gli hanno creduto. Un indice dei titoli di Stato emessi da Grecia, Irlanda, Italia, Spagna e Portogallo che prima del famoso discorso aveva reso circa il 5% ha chiuso l’anno con un guadagno del 17%.

Ci sembra che nel 2012 i mercati siano stati fortemente influenzati da chi ha preferito adottare la tecnica dello struzzo (che consiste nell’evitare situazioni finanziarie chiaramente rischiose fingendo che non esistano). E in un contesto di tassi d’ interesse prossimi allo zero e rendimenti reali negativi sulla liquidità, gli investitori devono rischiare. Proprio quello che le banche centrali ci spingono a fare. Ma l’incertezza alimenta la volatilità e per ottenere rendimenti più cospicui gli investitori devono affrontare la volatilità di petto. Sarà una caratteristica dei mercati nel 2013.

L’unica cosa certa è che difficilmente il reddito fisso continuerà a generare ottime performance in tutti i segmenti – dai titoli di Stato alle emissioni high yield. Tanto per fare un esempio, rendimenti a due cifre nei titoli europei investment grade sono una rarità: si sono visti solo 3 volte negli ultimi 17 anni. D’altro canto, nello stesso periodo questa asset class ha chiuso in territorio negativo solo in due occasioni; la peggiore fu nel 2008 con una perdita del 3,3%. Per il segmento high yield USA, il consensus prevede rendimenti fra il 4% e il 6%, che saranno generati unicamente dallo stacco delle cedole. Un caso verificatosi una sola volta negli ultimi 25 anni.

La scorsa settimana abbiamo pubblicato le nostre previsioni sul mercato obbligazionario. L’economia americana potrebbe ricevere impulso dall’edilizia residenziale, mentre l’Europa cercherà di trovare una soluzione ai suoi problemi e il Regno Unito affronterà una lunga strada in salita verso la crescita. Ci piacciono i titoli corporate non finanziari, mentre le valutazioni del debito emergente ci preoccupano; siamo tuttavia convinti che il mercato obbligazionario offra ancora diverse opportunità di investimento. Per approfondimenti e altre informazioni cliccare qui.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes