Una buona annata per le emissioni high yield?

Come capita per i vini di qualità, l’anno di emissione è un fattore importante ai fini delle caratteristiche intrinseche di un titolo obbligazionario. Il giusto clima di mercato, come le giuste condizioni climatiche nel dipartimento della Gironde, può influenzare la natura di un titolo, nel bene e nel male. Il 2013 è già un anno record per le nuove emissioni high yield in Europa (vedi grafico sotto). Ma sarà un’annata memorabile, oppure gli investitori si ritroveranno con l’amaro in bocca e i postumi di una brutta sbornia?

Prima di tutto, consideriamo le condizioni in cui è cresciuto l’ultimo raccolto di operazioni. A grandi linee, si può dire che è stato un anno piuttosto benevolo. A parte un breve sussulto in estate, il mercato ha goduto della promessa di abbondante liquidità da parte di tutte le principali banche centrali, l’Eurozona ha mostrato i primi germogli di stabilizzazione e i tassi di default sono rimasti bassi. Quindi, giorni felici? Per gli emittenti e i loro consulenti delle banche d’investimento certamente sì, ma per gli investitori in cerca di rendimenti futuri non proprio. Le condizioni perfette per investire capitali si creano quando all’orizzonte si addensano nuvole di tempesta, nell’aria c’è odore di panico e solo i rendimenti più succosi offerti da emittenti della più alta qualità possono indurre negli investitori la tentazione di separarsi dai propri soldi. In questi periodi, il potere è nelle mani degli acquirenti e i premi di rischio ottenuti possono essere molto elevati.

Per contro, vediamo dal grafico qui sotto che nel clima soleggiato attuale, a) la qualità delle emissioni è andata peggiorando (in termini di categoria di rating e livello di indebitamento); b) stanno diventando più comuni caratteristiche strutturali come i vincoli legali più deboli*, le cedole opzionali e la subordinazione; e c) dato il vigore recente del mercato, le cedole e quindi i rendimenti futuri che gli investitori possono aspettarsi hanno subito una drastica riduzione. La valutazione, come sempre, è alla base di tutto.

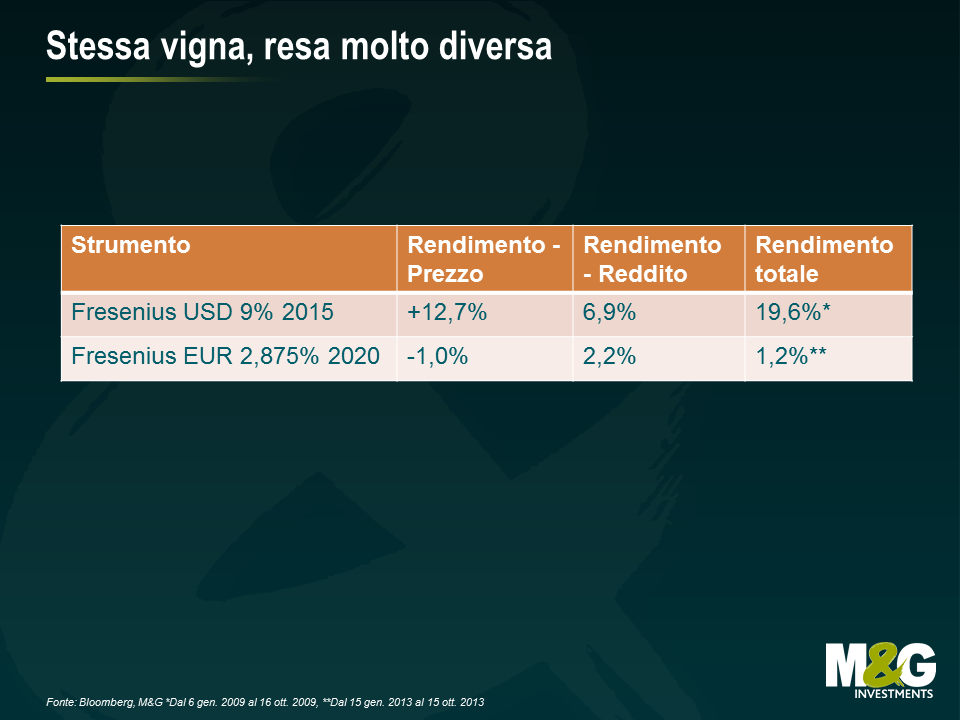

Prendiamo, ad esempio, i rendimenti generati da due obbligazioni dell’azienda tedesca del settore salute Fresenius (una emessa nel 2009 e l’altra nel 2013). Il titolo in USD al 9% con scadenza 2015, emesso nell’annata 2009, è andato splendidamente nei suoi primi nove mesi di vita. Per contro, l’obbligazione in EUR al 2,875% in scadenza nel 2020, emessa a gennaio 2013, è stata meno redditizia per gli investitori. Prodotti della stessa vigna, ma con una resa molto diversa.

Ovviamente stiamo facendo un confronto tra cose diverse: il 2013 non è il 2009, ma questo esercizio serve a illustrare l’importanza delle condizioni di mercato e del punto di partenza delle valutazioni, per avere un’idea dei rendimenti ipotizzabili.

Ma c’è anche un lato positivo. L’ondata di nuove emissioni fa ben sperare per l’evoluzione a lungo termine del mercato high yield europeo. Un numero maggiore di titoli e di emittenti crea un mercato più profondo e diversificato. Inoltre, man mano che l’universo di investimento si espande, aumenta anche il margine di differenziazione tra gestori di fondi diversi. La decisione relativa alla scelta dei titoli diventa ancora più cruciale.

Ciò non toglie che, se la quantità dell’annata 2013 è incontestabile, sulla qualità potremmo sollevare qualche dubbio. Il raccolto 2013 somiglierà più a un Blue Nun che a un grande Bordeaux.

*Un nuovo sviluppo riguarda l’introduzione della “portabilità”. Una clausola standard delle operazioni high yield obbliga l’emittente a riacquistare tutte le obbligazioni al 101% del valore nominale in caso di vendita della società. In questo modo si tutelano gli obbligazionisti da un esito sfavorevole, nell’eventualità di fusioni e acquisizioni inattese. Oggi vengono introdotte delle eccezioni nel linguaggio legale che regola le obbligazioni, in modo da consentire agli emittenti di essere acquisiti o ceduti senza l’obbligo di rimborsare le obbligazioni – la cosiddetta “portable capital structure”, o struttura di capitale trasferibile. Questa diluizione dei diritti degli obbligazionisti non ci piace.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes