Opportunità nei titoli ABS spagnoli

Come gestori di fondi, abbiamo il compito di assumere rischi quando e dove ciò comporta una remunerazione (o meglio ancora, una sovra-remunerazione). Un’area in cui sta succedendo esattamente questo è il segmento dei titoli garantiti da ipoteche residenziali (RMBS), in particolare spagnoli.

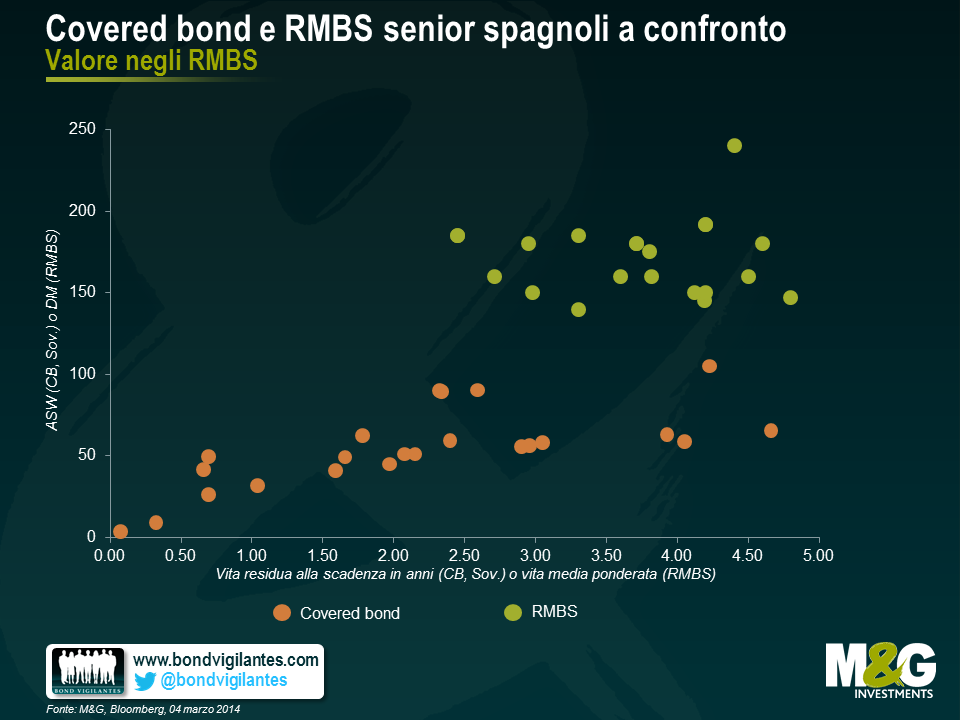

Al momento, è relativamente facile individuare titoli RMBS spagnoli di livello senior quotati a uno sconto anche di 100 punti base rispetto ai covered bond equivalenti. Le stesse banche hanno creato il collaterale di queste operazioni e delle obbligazioni garantite, il capitale viene rimborsato in un arco di tempo analogo e i titoli presentano caratteristiche che si riveleranno vantaggiose per gli investitori, in caso di un nuovo indebolimento del mercato immobiliare spagnolo.

Il grafico sotto illustra bene questo rapporto. Omettendo i nomi dei singoli titoli, abbiamo considerato covered bond a breve scadenza emessi da tre banche spagnole e RMBS senior che riteniamo di qualità simile. L’extra premio cui accennavo in precedenza è chiaramente evidente nell’area dei titoli con vita residua alla scadenza/vita media ponderata compresa fra 2,5 e 5 anni.

Il motivo principale di questo divario è la regolamentazione. Le autorità di vigilanza finanziaria hanno ritenuto che gli RMBS fossero più rischiosi delle obbligazioni garantite, imponendo pertanto alle banche e alle compagnie assicurative di detenere più capitale in bilancio a titolo di compensazione.

So bene che i covered bond offrono agli investitori una doppia opzione di rivalsa (il cosiddetto “dual recourse”) e che la normativa spagnola al riguardo è molto rigorosa, ma non so quanto potrebbe valere concretamente il diritto di rivalsa aggiuntivo sul debito senior non garantito di una banca spagnola fallita. Per questo in genere preferisco tenere in portafoglio un titolo senior sotto forma di RMBS quando siamo in grado di valutare il collaterale e quando la struttura dell’operazione prevede che i detentori di titoli senior possano ottenere il rimborso del capitale in anticipo, se il mercato immobiliare registra un deterioramento.

La BCE sembra adottare lo stesso punto di vista degli enti di vigilanza e applica a chiunque voglia usare gli RMBS come collaterale di operazioni pronti contro termine oneri maggiori di quelli previsti per i covered bond, per l’esattezza uno scarto di garanzia del 10% sugli RMBS e solo del 4,5-6% sui covered bond per strumenti di qualità investment grade, presumendo una scadenza da cinque a sette anni. In sostanza, sto dicendo che non concordo con le autorità di vigilanza e credo quindi che questa situazione offra l’opportunità di generare un rendimento più elevato con un livello di rischio simile.

È interessante notare che la Banca d’Inghilterra applica lo stesso scarto di garanzia del 12-15% sia ai titoli garantiti da ipoteche residenziali (RMBS) che ai covered bond a breve scadenza. Anche qui esiste una differenza di spread, sebbene i due mercati quotino a livelli molto più vicini, e questo a mio avviso dimostra che la regolamentazione sta effettivamente alterando le dinamiche di tali mercati.

Con questo non voglio dire che l’investimento nel mercato spagnolo dei titoli ipotecari sia privo di rischi. Credo però che gli investitori come noi, che non usano le obbligazioni come collaterale di pronti contro termine né hanno l’obbligo di detenere riserve di capitale a fronte di questi titoli, dovrebbero approfittare di questo tipo di condizioni involontariamente generate dalle normative.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes