“Burrito bond”: un esempio del mercato obbligazionario retail

Uno dei locali messicani qui vicino sta promuovendo fra i clienti una nuova emissione all’8% . La società, Chilango, punta a raccogliere fino a 3 milioni di sterline per finanziare l’espansione della sua catena di ristoranti al centro di Londra. L’operazione sarà realizzata attraverso un’offerta in crowdsourcing di cui si è già parlato molto sulla stampa finanziaria. Dopo aver effettuato un attento esame diretto dei prodotti di Chilango, il nostro team può affermare senza tema di smentita che i burrito non sono niente male. Tuttavia, confrontando questa obbligazione con il mercato high yield istituzionale tradizionale, abbiamo qualche perplessità da condividere con gli investitori.

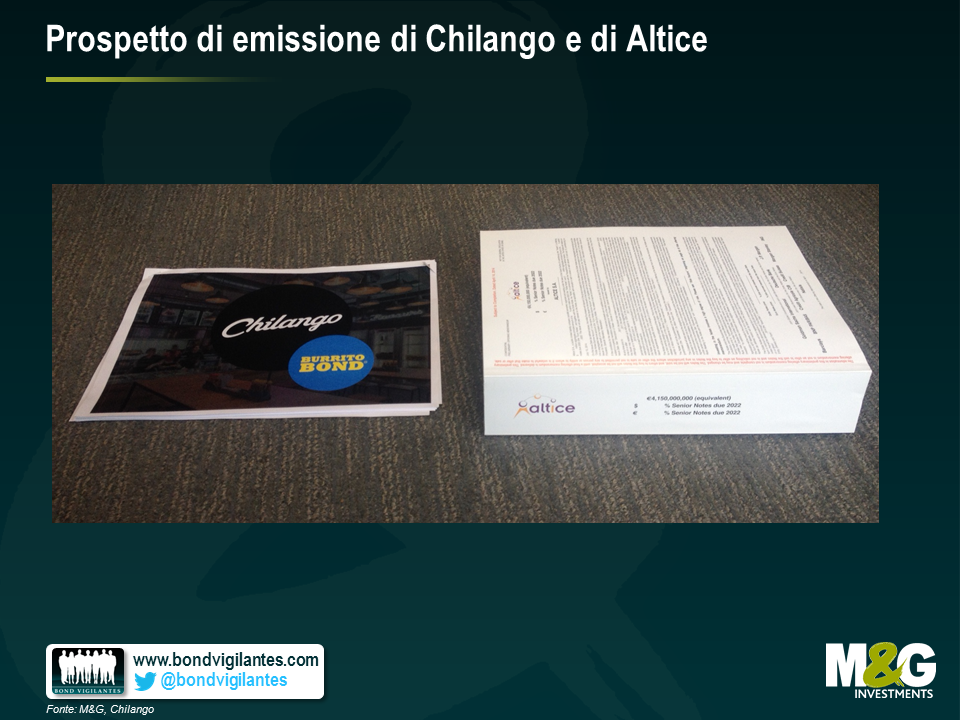

- Informativa – Un prospetto di emissione tipico di un’obbligazione high yield (ossia il documento che specifica le regole dell’emissione, i rischi ad essa collegati e tutte le comunicazioni finanziarie storiche necessarie) può essere lungo varie centinaia di pagine. La redazione di un documento simile è un processo lungo e costoso, ma essenziale per fornire tutta una serie di informazioni utili ai potenziali investitori. Inoltre, in genere il prospetto deve essere approvato da uno studio legale e da uno contabile, che si giocano la reputazione e si espongono al rischio di procedimenti giudiziari avallando la veridicità delle informazioni contenute nel documento.

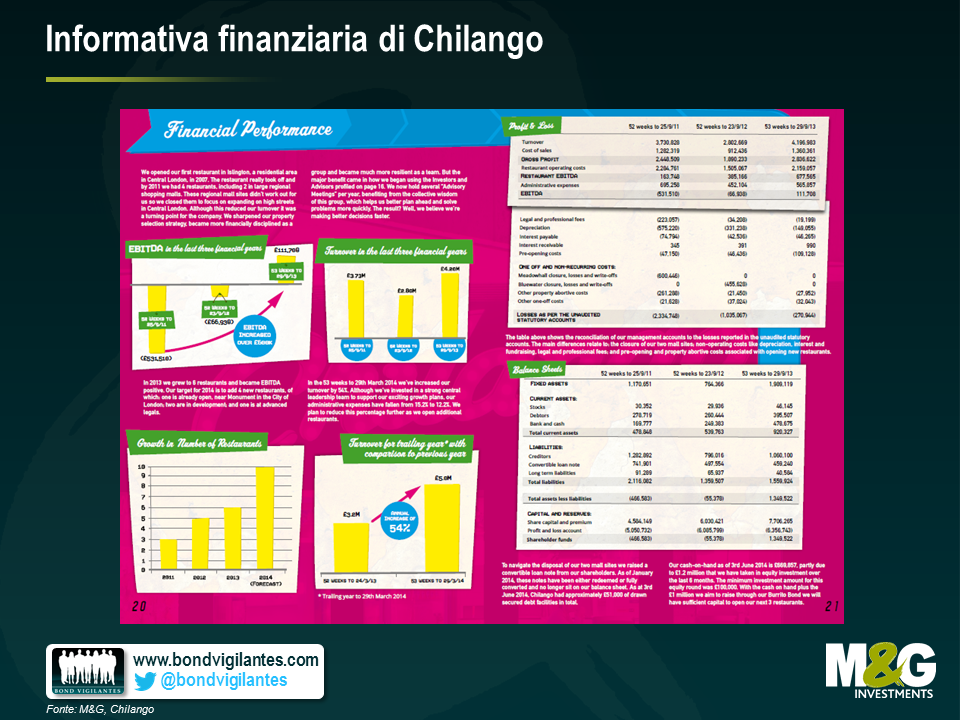

Il prospetto di Chilango, invece, è composto da 33 pagine di informazioni finanziarie piuttosto superficiali. La foto qui sotto illustra questo svantaggio, in termini di quantità e livello di dettaglio delle informazioni finanziarie fornite, rispetto a un’obbligazione high yield offerta di recente da Altice sul mercato istituzionale.

- Rischio finanziario – Gli aspetti particolarmente preoccupanti su questo fronte sono due. Primo, la leva iniziale per le obbligazioni è potenzialmente piuttosto elevata. In base a presunzioni dichiaratamente approssimative del flusso di cassa potenziale di ogni nuovo punto vendita aperto (approccio inevitabile, data la carenza di dati disponibili), il rapporto fra indebitamento netto ed EBITDA potrebbe essere ci circa 6,0 volte nel 2015. Siamo senz’altro all’estremità più rischiosa dello spettro high yield. In secondo luogo, non sappiamo per certo l’entità del debito che la società riuscirà a piazzare sul mercato. Chilango ha l’obiettivo dichiarato di raccogliere almeno un milione di sterline con questa emissione, ma è disposta ad arrivare fino a 3 milioni, nel qual caso la leva sarebbe probabilmente superiore a 10x (sempre tirando a indovinare). Questo significa che le obbligazioni otterrebbero un rating massimo di CCC, ossia al limite estremo del rischio di credito per i titoli di qualità inferiore all’investment grade.

- Garanzia – Chilango indica molto chiaramente che queste obbligazioni saranno strumenti non garantiti. Ciò vuol dire che, in caso di default, i creditori si troveranno dietro a qualsiasi detentore di titoli garantiti. Il numero di tali obbligazionisti per ora sembra piuttosto limitato, ma nella documentazione non vediamo nulla che impedisca l’emissione di nuovi titoli di debito garantiti prima di queste note (una clausola piuttosto comune nelle emissioni di obbligazioni istituzionali). Di conseguenza, è prudente presumere che in una situazione di inadempienza, il valore di recupero delle obbligazioni potrebbe risultare ampiamente inferiore a quello nominale. Questo rischio di perdita analogo a quello di un investimento azionario significa, a nostro avviso, che gli investitori dovrebbero esigere una remunerazione altrettanto simile a quella delle azioni.

- Protezione in caso di rimborso anticipato – Questi titoli sono rimborsabili a discrezione dell’emittente in qualsiasi momento. Di conseguenza, la rendita degli investitori potrebbe essere drasticamente ridotta dall’assenza di una protezione in caso di esercizio dell’opzione call, ossia di una clausola che preveda un premio sul valore nominale spettante agli investitori, quando la società emittente rimborsa il debito in anticipo sulla scadenza (esercitando appunto l’opzione call). In questo modo anche gli obbligazionisti ne traggono vantaggio. Prendiamo il profilo di rendimento seguente:

obbligazione all’8%, rimborsabile alla pari Anni trascorsi dall’emissione Rendimento totale 1 8% 2 17% 3 26% 4 36% Se il piano di aprire nuovi punti vendita va bene, chi ha investito nell’obbligazione dovrebbe essere contento, giusto? Sbagliato. In questa eventualità, la società può apparire come un emittente meno rischioso e quindi riuscire a raccogliere finanziamenti a costi più bassi. Se, ad esempio, una banca offre all’azienda un prestito al 5%, questa può rimborsare anticipatamente l’obbligazione all’8%, riducendo il rendimento totale per gli obbligazionisti (come visto sopra), e risparmiare 90.000 sterline l’anno di spesa per interessi (presumendo che abbia emesso titoli per 3 milioni di sterline). Di nuovo, la protezione in caso di rimborso anticipato è una clausola comune nel mercato high yield istituzionale, che tutela gli investitori in queste situazioni.

- Liquidità – Questi titoli sono non trasferibili. Ciò vuol dire che a) la società non ha l’obbligo di depositare un prospetto di emissione completo – da cui la carenza di informazioni; e b) che non sarà possibile comprare o vendere le obbligazioni sul mercato secondario. L’operazione somiglia più a un prestito bilaterale tra la società e il singolo investitore, che si assume un impegno a lungo termine. Questo implica per l’investitore l’impossibilità di gestire agevolmente l’esposizione al rischio e di monetizzare i profitti prima della scadenza del titolo, qualora lo desideri.

- Valore – I rischi che vediamo sono molti, ma bisogna dire che questo vale per qualsiasi investimento di tipo high yield. Quindi la vera domanda da farsi è se l’8% sia una remunerazione sufficiente per il rischio assunto. La buona notizia è che questa obbligazione prevede un bonus di remunerazione senza uguali, sotto forma di un burrito gratis alla settimana per chiunque sia disposto a investire 10.000 sterline. Ai prezzi attuali, ciò equivale a una cedola aggiuntiva del 3,63% (un burrito con manzo, scampi o maiale e aggiunta di guacamole costa 6,99 sterline), quindi una remunerazione complessiva dell’11,63% (8% in contanti + 3,63% in burrito).

Probabilmente dovremmo considerare il “fattore di saturazione da burrito”, per il semplice motivo che non tutti avranno voglia di mangiare burrito tutte le settimane o si troveranno fisicamente vicino a un Chilango ogni settimana per incassare la cedola extra. Un 75% al riguardo sembra più o meno corretto, quindi la cedola burrito scende al 2,72% e il rendimento complessivo al 10,72%. A questo punto, il 10,72% è un prezzo equo? Per farci un’idea, possiamo considerare qualche titolo istituzionale di categoria CCC denominato in GBP di altri settori a basso impiego di asset.

Obbligazione Prezzo Rendimento Phones 4 U 10% 2019 90,5 12,7% Towergate 10,5% 2019 98,5 10,9% Matalan 8,875% 2020 101,5 8,5% Media: 10,7% Per coincidenza, la cedola complessiva del 10,7% è esattamente in linea con la media di questo gruppo (molto limitato) di obbligazioni confrontabili. Tuttavia, a mio avviso il titolo Chilango dovrebbe costare decisamente meno delle obbligazioni citate sopra, a causa della leva più elevata, della liquidità nulla, della mancanza di protezione in caso di rimborso anticipato e della carenza di informazioni. Di che entità dovrebbe essere questo differenziale? Anche in questo caso, non esiste una risposta scientifica, ma per noi il minimo sarebbe probabilmente compreso fra il 15 e il 20% e, anche in questo caso, solo con qualche certezza in più riguardo alla scadenza potenziale del titolo e alla possibilità di partecipare al successo futuro della società.

Quindi, pur ammettendo che saremmo tutti ben contenti di goderci le appetitose cedole settimanali, riteniamo che, come molte altre offerte di obbligazioni cosiddette “retail” o “mini”, anche i burrito bond di Chilango escano piuttosto male dal confronto con alcune opportunità attualmente disponibili nel mercato high yield istituzionale.

M&G non ha alcun interesse finanziario diretto o indiretto potenzialmente connesso al successo o al fallimento di questa emissione.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes