L’affidabilità delle aspettative di inflazione del mercato e dei consumatori

Dopo il dato deludente sul PIL statunitense diffuso ieri e nonostante i toni da colomba adottati da Mark Carney nel suo intervento al Treasury Select Committee, la Banca d’Inghilterra sembra sempre più vicina a diventare la prima delle principali banche centrali ad aumentare i tassi. In questa fase, la BoE può mantenere l’atteggiamento accomodante perché l’inflazione non rappresenta un problema. Tuttavia, in un ambiente di disoccupazione in calo, con i primi segnali di rialzo dell’inflazione dei salari, prezzi delle abitazioni in ascesa e crescita economica in accelerazione, i consumatori e i mercati potrebbero cominciare a focalizzare sempre di più l’attenzione sul costo della vita. Nell’attesa, forse è il momento giusto per confrontare la performance del mercato e dei consumatori nel prevedere il tasso di aumento dei prezzi.

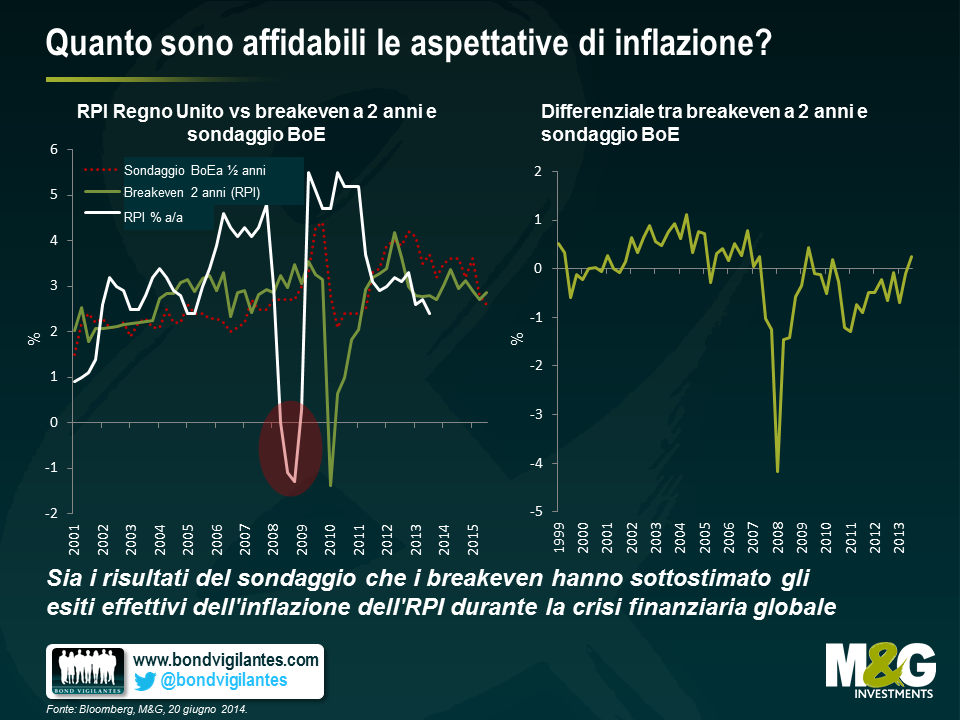

Nei grafici riportati sotto abbiamo messo a confronto, in relazione all’indice dei prezzi al dettaglio britannico (RPI), i tassi di breakeven obbligazionari (parametro delle aspettative di inflazione del mercato) e i risultati del Gfk NOP Inflation Attitudes Survey della Banca d’Inghilterra (ossia un sondaggio di nove domande sulle aspettative relative ai tassi d’interesse e all’inflazione, condotto fra le famiglie britanniche su oltre 1900 intervistati). Un aspetto importante da sottolineare è che l’analisi confronta l’inflazione realizzata (% a/a) con il dato indicato due anni prima dal sondaggio delle aspettative e dai tassi di breakeven.

Il confronto presenta diversi risultati interessanti.

Deflazione inattesa. Sia il sondaggio che i breakeven hanno sottostimato l’inflazione dell’indice RPI fra il 2006 e il 2008 (in altre parole, nessuno ha previsto lo shock inflazionistico derivante dal rincaro delle commodity e dell’energia). Nel 2009, l’RPI nel Regno Unito cresceva a un ritmo annuo del 5,2%, in quanto il prezzo elevato del petrolio si traduceva in bollette dell’elettricità più alte. Le aspettative di inflazione del mercato e dei consumatori hanno largamente ignorato i dati effettivi sulla corsa dei prezzi, segno dell’elevata credibilità ancora attribuita all’impegno della banca centrale per il perseguimento dell’obiettivo di inflazione.

L’indice RPI ha registrato una svolta in negativo nel 2009, quando il mondo è sprofondato in recessione e la BoE ha tagliato i tassi d’interesse. Il mercato alla fine ha iniziato a scontare la deflazione, ma solo dopo che l’RPI è diventato negativo. Ad esempio, nel novembre del 2008 il breakeven a 2 anni era -1,4%, a fronte di un dato effettivo dell’RPI a novembre 2010 del 4,7%. Possedere gilt indicizzati a 2 anni, piuttosto che gilt convenzionali di pari scadenza, era una scelta decisamente premiante, subito dopo la crisi finanziaria.

La deflazione (come le recessioni) è particolarmente difficile da prevedere, per i consumatori come per i mercati, in quanto sia gli uni che gli altri tendono ad ancorare le aspettative future a una certa distanza dai livelli di inflazione (e crescita) del momento.

Disancoraggio post-crisi. Le aspettative dei consumatori in generale hanno sottostimato l’inflazione realizzata fino all’esordio della crisi finanziaria globale, ma l’hanno sovrastimata da allora, il che potrebbe essere indicativo dell’influenza esercitata dagli anni di crisi e recessione sull’opinione dei consumatori riguardo all’impegno della BoE come baluardo antinflazione. Tra il 2000 e il 2009 l’inflazione attesa a 2 anni era pari in media al 2,5%. Dal 2009 si è attestata a una media del 3,4%, quasi un punto percentuale più in alto, che riflette una minore fiducia nella possibilità di raggiungere la stabilità dei prezzi, ma anche le letture più elevate dell’indice RPI a partire da quell’anno.

Previsioni sorprendentemente simili. I tassi di breakeven e i risultati del sondaggio si discostavano di poco nel periodo campione, evidenziando lo scarto più ampio (400 punti base) a ottobre 2008, dopo il collasso di Lehman. Ciò probabilmente è dipeso dalla liquidazione forzata delle posizioni lunghe a leva sull’inflazione, associata alla fuga precipitosa verso la qualità nell’area delle obbligazioni governative nominali, con conseguente distorsione del tasso di inflazione implicito nel mercato. Il differenziale medio nel corso del periodo (esclusi gli anni 2008-2009) è di soli 8 bps. Resta il fatto che i breakeven sembrano più affidabili come predittori dell’RPI, dato che i sondaggi fra i consumatori in genere vengono condotti con cadenza trimestrale, mentre i breakeven sono negoziati e rivalutati con una frequenza maggiore e per questo riescono a catturare meglio i movimenti rapidi e i punti di svolta dell’inflazione.

Aspettative future. Nei prossimi 2 anni, sia i consumatori che i mercati si aspettano un rialzo dell’RPI al di sopra del livello attuale del 2,6%. Con un breakeven implicito del 2,7%, i gilt indicizzati a 2 anni oggi risultano relativamente convenienti.

Ovviamente i breakeven sono tutt’altro che un parametro perfetto dell’inflazione, dato che incorporano premi al rischio di inflazione e liquidità, ma sembrano in grado di prevedere l’inflazione futura in modo più accurato rispetto ai sondaggi dei consumatori. Ciò non vuol dire che i dati derivati da questo genere di indagini non ci diano informazioni utili, tanto che l’anno scorso abbiamo lanciato il Sondaggio M&G YouGov sulle aspettative di inflazione. Le aspettative di inflazione dei consumatori incidono su diverse variabili economiche, tra cui la fiducia dei consumatori, la spesa al dettaglio e i costi del lavoro per unità di prodotto. Tuttavia, durante i punti di inflessione, come quello che forse stiamo attraversando al momento, e in un mondo di cambiamenti imminenti sul fronte della politica monetaria, la tempestività dei breakeven potrebbe rappresentare un vantaggio, quindi vale senz’altro la pena di tenerli d’occhio da vicino.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes