Ein weiteres Jahr liegt hinter uns: Die Erträge der Anleihenmärkte im Jahr 2012

Für die Weltwirtschaft war dies erneut ein sehr ereignisreiches Jahr. In Europa gab es Längerfristige Refinanzierungs-Programme und einen Schuldenschnitt in Griechenland, während gleichzeitig die Kreditwürdigkeit von Staaten herabgestuft wurde und die Arbeitslosenquoten auf neue Rekordhochs kletterten. Die europäischen Peripheriestaaten bemühten sich zwar, Sparmaßnahmen umzusetzen – jedoch mit lediglich mäßigem Erfolg. Derweil wurde US-Präsident Obama wiedergewählt, woraufhin sich die allgemeine Aufmerksamkeit umgehend auf die drohende „fiskalische Klippe“ richtete. In Großbritannien wiederum sorgte der nur kurzfristige Anstieg des Wachstums infolge der Olympischen Spiele für den einzigen konjunkturellen Lichtblick. So könnte die festgefahrene britische Wirtschaft im Jahr 2013 durchaus sogar ihr wertvolles AAA-Rating verlieren.

Ungewohnt kurz und knapp brachte der IWF den aktuellen Zustand der Weltwirtschaft vermutlich am besten auf den Punkt, indem er seinen jüngsten Weltwirtschaftsausblick unter die Überschrift „Mit einer hohen Verschuldung und einem lediglich schleppenden Wachstum fertig werden“ setzte. Die etablierten Volkswirtschaften repräsentieren zurzeit rund zwei Drittel des globalen BIP, und wenn die Konjunktur in diesen Staaten abflaut, gilt dies auch für das Weltwirtschaftswachstum.

Doch wie haben sich die Anleihenmärkte angesichts dieser Unsicherheitsfaktoren und Risiken im Jahr 2012 entwickelt? Staatsanleihen waren doch sicherlich die bevorzugten „sicheren Häfen“, oder?

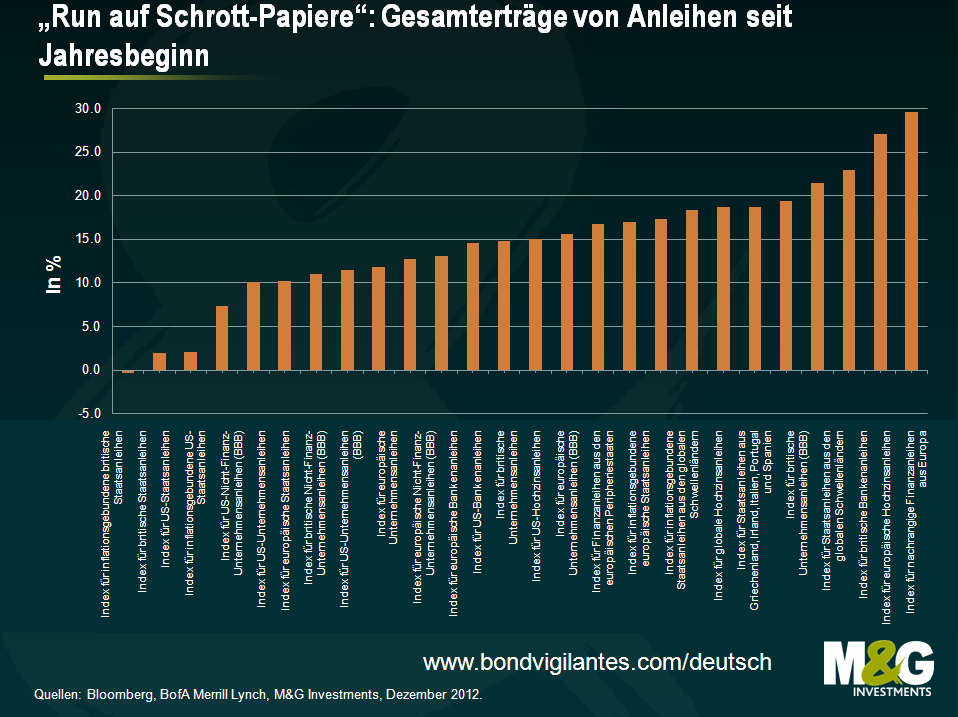

Sowohl in absoluten Zahlen betrachtet als auch in lokalen Währungen gerechnet war dies für die Märkte erneut ein hervorragendes Jahr, denn sämtliche Segmente legten positive Erträge vor. Die einzige Ausnahme bildeten inflationsgebundene Anleihen aus Großbritannien, die in Ungnade fielen, nachdem sich diese Anlageklasse im Jahr 2011 noch mit am besten entwickelt hatte. Unter Druck gerieten inflationsgebundene britische Papiere im Jahr 2012 durch die lediglich mäßigen Wachstumserwartungen sowie die Unsicherheit um die geplanten Änderungen der Berechnungsmethode bei der Inflation der Einzelhandelspreise (RPI).

In anderen Marktsegmenten hatten Anleger 2012 allerdings die Möglichkeit, durch das Eingehen eines gewissen Risikos ausgezeichnete Erträge zu erzielen. Die Anlageklasse, die innerhalb unseres Anlagespektrums die besten Ergebnisse vorlegte, waren nachrangige Finanzanleihen aus Europa, die insgesamt 29,5 Prozent hinzugewannen, dicht gefolgt von europäischen Hochzinsanleihen mit einem Ertrag von 27,1 Prozent und britischen Bankenpapieren, die 23,0 Prozent anstiegen.

Die von der Europäischen Zentralbank und insbesondere von EZB-Präsident Mario Draghi ergriffenen Maßnahmen zur Unterstützung der Eurozone kamen Anlegern, die in Anleihen aus den Peripheriestaaten des Euroraums investiert waren, ebenfalls zugute. So stieg ein Index, der sich aus griechischen, irischen, italienischen, portugiesischen und spanischen Staatsanleihen zusammensetzt, um 18,7 Prozent an. Kein schlechter Anlageertrag – vor allem angesichts der großen Fragezeichen im Hinblick auf die Fähigkeit dieser Staaten, ihre Kreditverbindlichkeiten trotz politischer Unsicherheit und einem rezessiven Wachstumsniveau zu bedienen.

Weitere Highlights waren globale Hochzinsanleihen (die 18,7 Prozent zulegten), Finanztitel aus den europäischen Peripheriestaaten (mit einem Plus von 17,0 Prozent) sowie US-Hochzinsanleihen (die 15,6 Prozent hinzugewannen). In den weniger riskanten Anleihensektoren stiegen europäische Unternehmensanleihen mit guter Bonität 12,8 Prozent an, während US-Unternehmenspapiere mit guter Bonität 10,2 Prozent nach oben kletterten. Die Schwellenländermärkte entwickelten sich ebenfalls erfreulich, denn Staatsanleihen aus den Schwellenländern legten mit 21,4 Prozent einen fantastischen Ertrag vor.

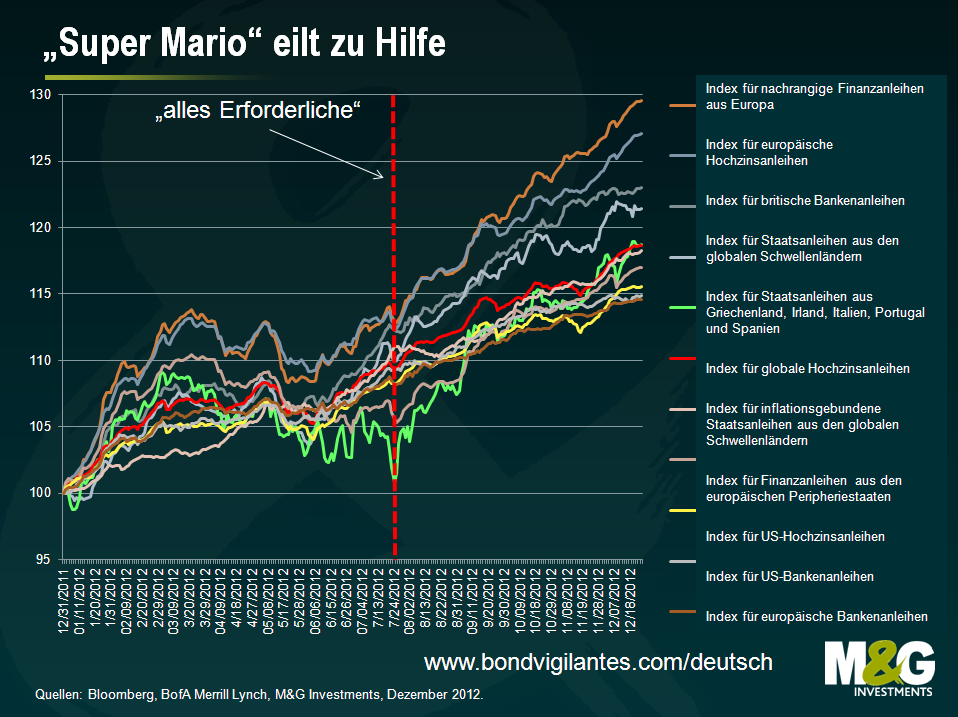

Wie bereits erläutert hat die Weltwirtschaft derzeit offenbar mit einigen wirklich schwerwiegenden, grundlegenden Problemen zu kämpfen. Wie aber konnten sich unter diesen Bedingungen die riskantesten festverzinslichen Anlageklassen am besten entwickeln? Dazu genügten zwei kleine Worte: „alles Erforderliche“. Die Rede von Mario Draghi von Ende Juli beflügelte die Erträge der riskantesten Anlageklassen und trieb den so genannten „Run auf Schrott-Papiere“ an. „Die EZB ist bereit, im Rahmen ihres Mandats alles Erforderliche zu tun, um den Euro zu erhalten. Und glauben Sie mir, das wird ausreichen.“

Nun, Herr Draghi, die Märkte haben Ihnen zweifellos geglaubt. So hatte beispielsweise ein Index aus Staatsanleihen, die von Griechenland, Irland, Italien, Spanien und Portugal begeben wurden, vor dieser Rede um rund 5 Prozent zugelegt. Letztlich notierte dieser Index dann mit 17 Prozent im Plus, weil die Anleger in den Äußerungen von Mario Draghi Trost fanden.

Offensichtlich hat der so genannte „Strauß-Effekt“ („Ostrich effect“; darunter versteht man das Vermeiden augenscheinlich riskanter Finanzsituationen, indem man schlicht so tut, als gäbe es diese Risiken nicht) die Märkte im Jahr 2012 maßgeblich beeinflusst. In einer Welt extrem niedriger Zinsen und negativer realer Barerträge müssen Anleger jedoch Risiken eingehen. Und genau dazu ermutigen uns die Notenbanken. Doch Unsicherheit führt zu Wertschwankungen, und mit solchen müssen die Investoren rechnen, wenn sie höhere Erträge erzielen wollen. Denn auch im Jahr 2013 wird der Markt schwankend tendieren.

Mit Sicherheit sagen können wir zum jetzigen Zeitpunkt lediglich, dass die Anleihenmärkte wahrscheinlich nicht noch einmal auf breiter Front – von Staatsanleihen bis hin zu Hochzinsanleihen – solch hervorragende Erträge erzielen werden. Dass beispielsweise europäische Unternehmenspapiere mit Investment Grade-Status zweistellige Renditen vorlegen, ist schließlich nicht üblich und in den letzten 17 Jahren auch erst dreimal vorgekommen. Andererseits hat diese Anlageklasse in den letzten 17 Jahren auch nur zweimal einen negativen Ertrag verbucht. Ihren mit -3,3 Prozent höchsten Verlust erlitt sie dabei im Jahr 2008. Derweil gehen die Analysten bei US-Hochzinsanleihen im Allgemeinen davon aus, dass die Märkte für Hochzinsanleihen wegen des so genannten „Coupon Clippings“ einen Ertrag von rund 4 bis 6 Prozent generieren werden. Eine Analyse der Erträge dieser Anlageklasse belegt allerdings, dass ein solches „Coupon Clipping“ in den letzten 25 Jahren erst einmal aufgetreten ist.

In der letzten Woche haben wir unseren Ausblick für die Anleihenmärkte veröffentlicht. Offenbar könnte den USA eine vom Immobilienmarkt ausgehende Wachstumsrally bevorstehen. Derweil wird es den Europäern wohl letztlich gelingen, mit ihren Problemen fertig zu werden, während Großbritannien noch einiges tun muss, um sein Wirtschaftswachstum zu stabilisieren. Uns gefallen Nicht-Finanz-Unternehmensanleihen, wohingegen wir uns um das Bewertungsniveau von Schwellenländeranleihen Sorgen machen. Allerdings sind wir nach wie vor zuversichtlich, dass sich in diversen Anleihensegmenten immer noch attraktive Anlagechancen bieten. Weitergehende Ausführungen zu diesen Einschätzungen sowie zusätzliche Informationen finden Sie hier.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden