Australischer Sport als Frühindikator für den Häusermarkt

Als Fan des australischen Sports hatte ich es in den letzten fünf Jahren bei M&G nicht einfach. Die Olympischen Spiele, Rugby, Radfahren, Cricket, Tennis… Großbritanniens goldenes Zeitalter des Sports ist perfekt mit Australiens sportlichem Niedergang zusammengefallen. Darüber hinaus hatte ich das Pech mit ansehen zu müssen, wie mein Premier League Team in der letzten Saison absteigen musste (obwohl es nun deutliche Anzeichen für eine aufkommende Erholung der Queens Park Rangers gibt). Und auch dem bevorstehenden „Ashes“-Cricket-Länderkampf sehe ich ungefähr genauso enthusiastisch entgegen, wie jemand, dem man gerade gesagt hat, dass er eine Wurzelkanalbehandlung benötigt.

Ich bin nun an den Punkt gekommen, wo meine britischen Kollegen – mit ihren Erinnerungen an die Leistungen ihrer Nationalteams während der 1990er Jahre im Hinterkopf – Mitleid mit mir haben und sagen, dass alles ein Auf und Ab ist. Es ist schlimm genug, um in der australischen Bar Walkie (von der es in London nur noch eine gibt!) in ein Glas „Snakebite“ zu heulen.

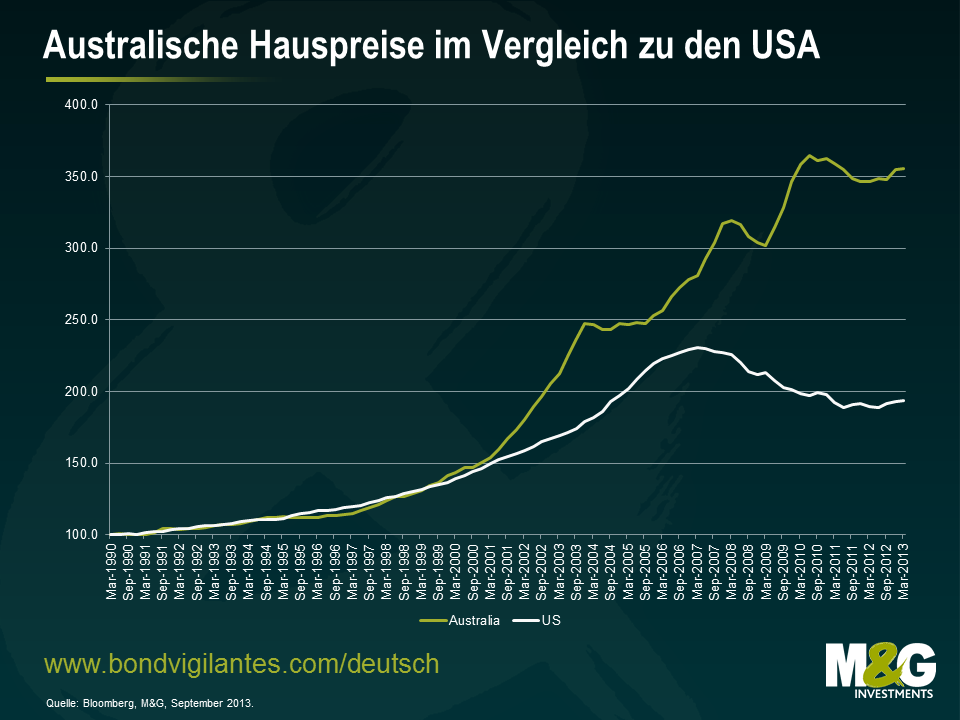

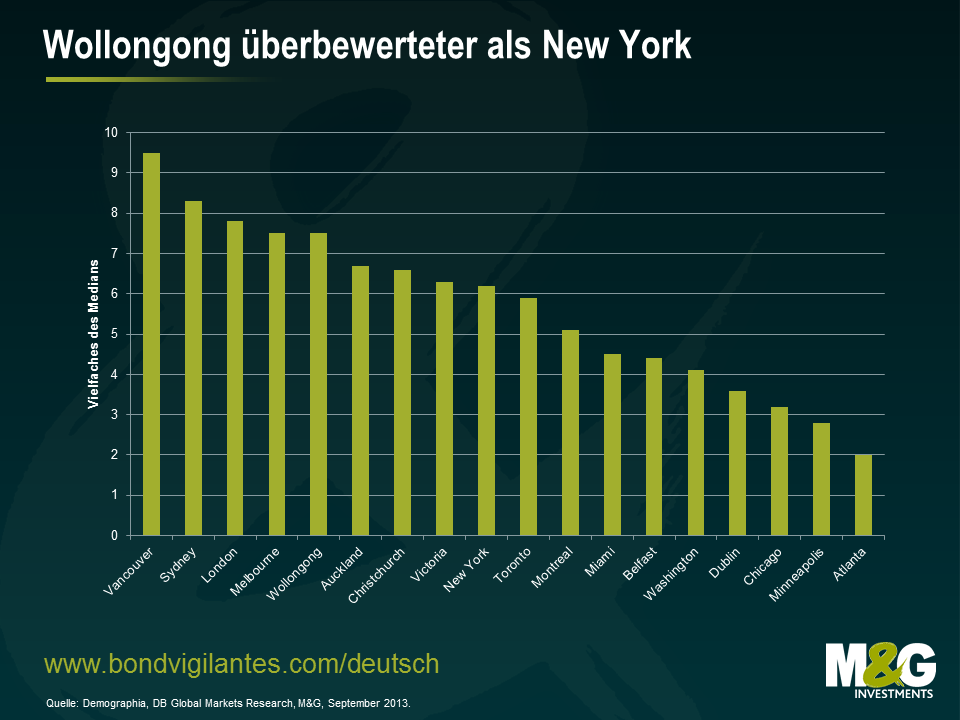

Eine Sache, die nicht von einem Auf und Ab geprägt war, ist der australische Häusermarkt. Dort scheinen die Hauspreise nur einen Weg zu gehen, und zwar den zum Mond. Im sportlichen Bereich hatten Australier in den letzten Jahren nicht viel worüber sie reden konnten, weshalb sich die meisten Gespräche beim Grillen auf Immobilien („Wie viele besitzt Du?“) und Preise („Du musst auf dem Wohnungsmarkt tätig werden“) verlagerten. Der Anstieg der australischen Hauspreise übertrifft bei Weitem den des Landes der Subprime-Kredite (die USA) und erklärt zum Teil, warum Sydney, Melbourne und Wollongong basierend auf dem Vielfachen des Medians, teurer sind als New York, Miami und Washington.

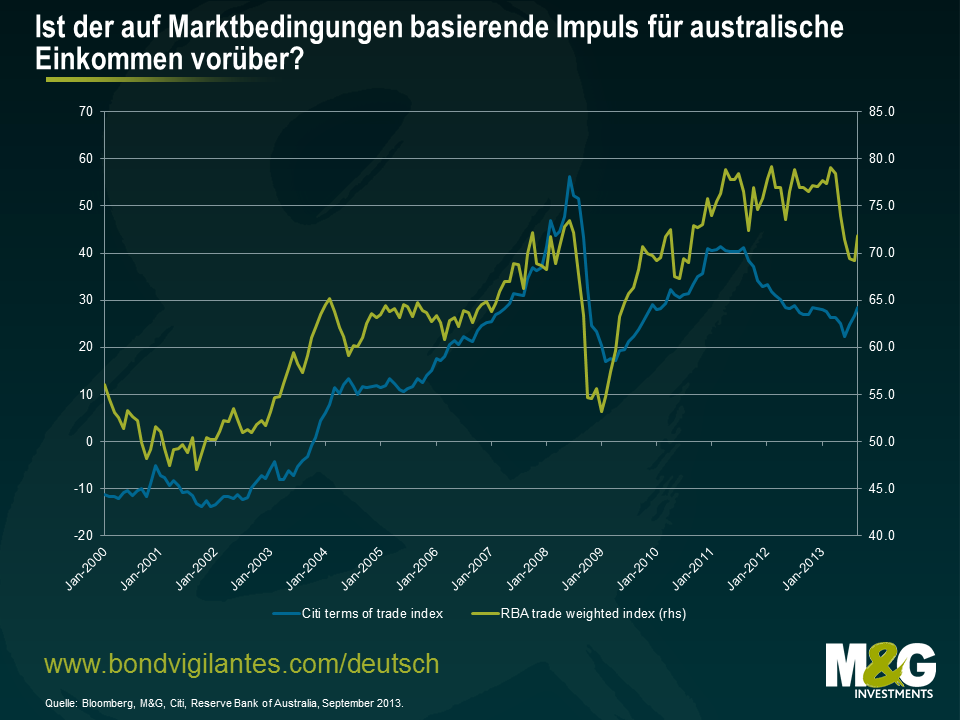

21 Jahre anhaltenden Wirtschaftswachstums, eine geringe Arbeitslosigkeit und eine Einkommenssteigerung, die einer Rekordzunahme des australischen Handels zu verdanken war, haben den Großteil der Bevölkerung in der falschen Sicherheit gewogen, dass die Hauspreise niemals sinken werden. In Australien gibt es eine allgemein bekannte Regel für Immobilienanlagen: Die Preise verdoppeln sich alle 7-10 Jahre. Kompletter Wahnsinn. Wenn wir diesem wirtschaftlichen Feuerwerk noch die weltweit günstigste steuerliche Behandlung von Immobilienanlagen und Zinsen auf Rekordtiefständen hinzufügen, dann ist es einfach zu verstehen, warum jeder ein Haus besitzen möchte. Nicht nur als Unterschlupf, sondern auch als Altersvorsorge. Der australische Hauskäufer steht nun jedenfalls deutlich im Scheinwerferlicht.

Wir haben bereits zuvor darüber geschrieben, dass uns der australische Häusermarkt Sorgen bereitet (siehe hier, hier und hier). Nachdem die Aufsichtsbehörde letzte Woche bestätigt hat, dass australische Finanzunternehmen 1,13 Billionen australische Dollar in Form von Wohnhypothekendarlehen verliehen haben, um den Anstieg der Hauspreise zu fördern, haben sich unsere Sorgen noch verstärkt. Im Hintergrund haben nationale Zeitungen darüber berichtet, dass die Verkaufsraten bei Auktionen für fast zweieinhalb Monate über 80% lagen und dass chinesische Käufer aufgrund der Restriktionen ihrer Regierung in Bezug auf den Erwerb von Eigenheimen zunehmend in den Markt eintreten.

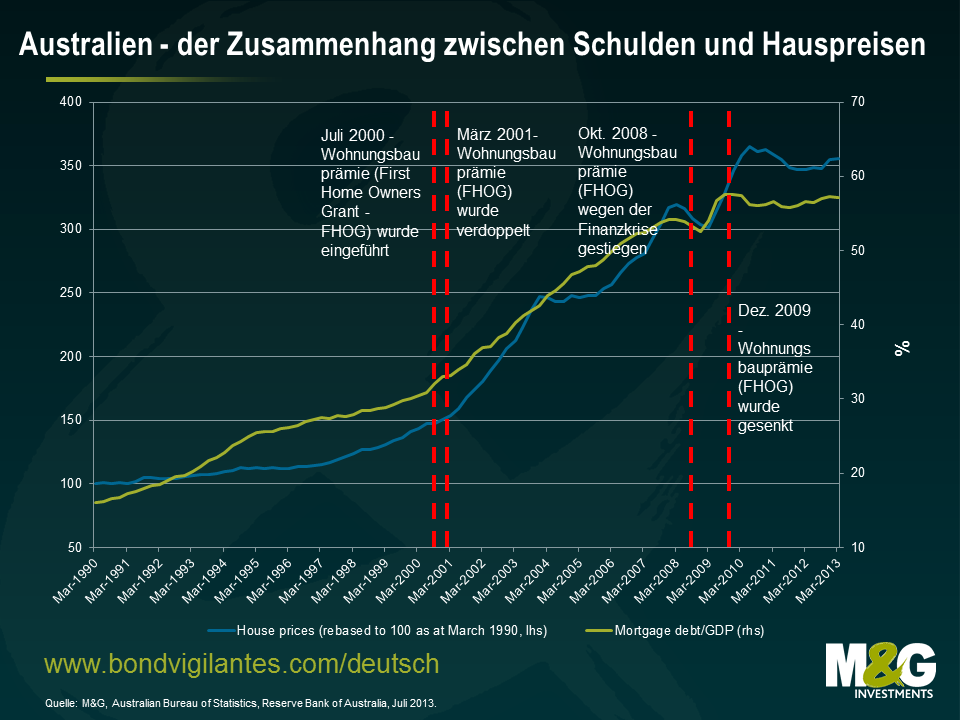

Die Aufsichtsbehörde muss sowohl die Verschuldung als auch die Qualität der Bankkredite für Einzelpersonen im Auge behalten. Im zweiten Quartal 2013 haben Finanzinstitute Kredite in Höhe von $79 Milliarden an Hauskäufer vergeben. Davon entfielen $31 Milliarden auf Hypotheken, bei denen nur Zinszahlungen anfallen, sowie auf Kredite ohne Bonitätsprüfung. Wie wir alle wissen, ist dies der Bereich, wo Hypothekenausfälle in einem Konjunkturabschwung zuerst vorkommen werden. In Australien gibt es einen engen Zusammenhang zwischen der Verschuldung im Verhältnis zum BIP und den Hauspreisen. Sollten die Banken gezwungen werden, die Kreditvergabe einzuschränken, könnten wir ziemlich schnell einige schwerwiegende Konsequenzen für den Häusermarkt sehen.

Am australischen Häusermarkt gibt es alle Anzeichen für eine Blase. Wenn die Kreditgeber schon anfangen das kleine süße Kind zu benutzen, um Hypotheken mit einem Beleihungswert von 95% loszuwerden, muss man sich fragen, wie lange das so noch weitergehen kann.

Wie hat die australische Zentralbank (Reserve Bank of Australia, RBA) auf diese Vermögenspreisblase und die damit für die Finanzstabilität verbundenen Risiken reagiert? Mit der Aussage, dass es keine Blase gebe. Dr. Malcolm Edey, der bei der RBA für den Bereich Finanzstabilität zuständig ist, erklärte letzte Woche, dass: „wir uns im Moment in einer der Phasen mit einem überdurchschnittlich hohen Niveau befinden, jedoch nicht voreilig von dem Begriff „Blase“ Gebrauch machen sollten, jedes Mal, wenn die Preissteigerungsrate bei den Hauspreisen über dem Durchschnitt liegt. Laut Definition macht dies nämlich 50% aller Fälle aus. Dies sorgt nur für eine unrealistische Panikmache, wenn Sie jedes Mal, wenn dieser Fall eintritt, diese Einschätzung abgeben.“ Es scheint also, dass die RBA genauso wie die US-Notenbank Fed unter der Leitung von Alan Greenspan, in Bezug auf Zinserhöhungen sehr zögerlich sein würde, um eventuell entstehenden „Schaum“ in Bereichen des australischen Häusermarktes zu reduzieren.

Es ist leicht verständlich, warum die RBA so eine Aktion vermeiden würde. Höhere Zinssätze in einer Welt, in der die Zinsen in den Industriestaaten bei fast null Prozent liegen, würden zu einem Anstieg des australischen Dollars führen und eine Reduzierung der ohnehin geringen Wettbewerbsfähigkeit des Fertigungs- und Exportsektors nach sich ziehen, die aus einer jahrelangen Überbewertung des AUD in einer globalisierten Wirtschaft resultierte.

Der Auslöser für eine Korrektur der Hauspreise in Australien wird der Arbeitsmarkt sein. Und die Frühindikatoren sind nicht berauschend. Das australische Institut für Bergbau und Metallurgie hat gestern einen Bericht veröffentlicht, der zeigte, dass die Arbeitslosigkeit unter seinen Mitgliedern von 1,7% im Juli 2012 auf 10,9% im Juli 2013 gestiegen ist.

Anders als die RBA sind wir der Meinung, dass es insbesondere angesichts unserer Sorge in Bezug auf China an der Zeit ist, Alarm zu schlagen. Über ein Jahrzehnt Sachen auszugraben und nach China zu verschiffen hat Australien mit allen verräterischen Symptomen der „Holländischen Krankheit“ zurückgelassen. Die Bergbauindustrie ist nicht nur einer der größten Arbeitgeber des Landes, sondern auch bekannt dafür, am besten zu bezahlen (wer hat nicht die Anekdoten über die Reinigungskräfte gehört, die ein Jahresgehalt von $100.000 für die Reinigung der Wohnquartiere der Bergarbeiter erhalten). Sollte der Ressourcen-Boom jedoch verpuffen, was in Verbindung mit der Konjunkturabkühlung in China sehr wahrscheinlich ist, werden Hunderttausende in der gesamten Wirtschaft von der Arbeitslosigkeit bedroht sein. Nicht nur, dass dies massive Auswirkungen auf den Konsum haben wird, da die Verbraucher ihren Gürtel enger schnallen werden, um ihre extrem hohen Hypothekenraten zahlen zu können (Australier werden schnell auf ihre Ersparnisse zurückgreifen müssen – die Sparquote der privaten Haushalte ist von -2,4% in 2002 auf heute 10,8% gestiegen). Durch den Anstieg der Arbeitslosigkeit und der Hypothekenausfälle wird die RBA die Zinsen auf null Prozent senken und die quantitativen Lockerungsmaßnahmen früher einleiten als man „Warum haben wir das nicht kommen sehen?“ sagen kann.

Die meisten Volkswirte sehen eine geordnete Schwerpunktverlagerung weg vom Bergbau hin zum Dienstleistungssektor als treibende Kraft für die Wirtschaft. Die Hauptsache, auf die sie in diesem Zusammenhang verweisen, ist, dass ein deutlich niedrigerer AUD dazu führen sollte, dass Sektoren wie der Fertigungs- und Tourismussektor wieder aufblühen. In Bezug auf den Häusermarkt nennen viele die deutliche Unterversorgung und Kredite mit uneingeschränktem Rückgriff auf die Vermögenswerte der Schuldner als Absicherung gegenüber einer bedeutenden Korrektur der australischen Hauspreise auf ein gesünderes Niveau. Der Konsens geht in absehbarer Zukunft von einem moderaten Anstieg der Hauspreise aus.

Ich bin mir da allerdings nicht so sicher. Können wir wirklich erwarten, dass ein ausgehöhlter Fertigungssektor die überschüssigen Arbeitnehmer, die der Bergbausektor massenweise verliert, absorbieren kann? Erinnern Sie sich daran, als die Zentralbanker uns erzählten, dass die Subprime-Krise eingedämmt sei? Oder an den High-Tech-Boom der 1990er Jahre, als jeder ein IT-Experte war? Oder war es etwa die Unwahrscheinlichkeit, dass sich die Entwicklungen in Thailand im Jahre 1997 ausbreiten und auf die Industriestaaten auswirken könnten?

Ich gebe es zu. Ich habe gedacht, dass eine bedeutende Korrektur schon vor fünf Jahren als ich nach London kam, durchgeführt werden würde. Ich war jedoch nie so überzeugt wie jetzt, dass dieser Fall nun bald eintreten wird. Es gibt genügend Anzeichen, dass australische Zentralbanker und Politiker in großer Sorge sein sollten. Zudem lässt die Tatsache, dass bei den jüngsten Wahlen keine aussagekräftige Debatte geführt wurde, darauf schließen, dass der politische Wille das Problem der Erschwinglichkeit von Wohneigentum in Australien anzugehen, begrenzt ist. Ich bin erstaunt, dass sich die jungen Leute in ganz Australien nicht mehr an der nationalen Debatte zu den Hauspreisen beteiligt haben. Andererseits denken diejenigen, die in den 1980er und 1990er geboren wurden, dass steigende Hauspreise und wirtschaftlicher Wohlstand eine Lebensweise darstellen. Warum also nicht das achtfache seines Einkommens leihen und sich so in die Position bringen, sein erstes eigenes Haus zu kaufen? Man kann es ja nach fünf Jahren wieder verkaufen und dann ein besseres kaufen.

Die australischen Nationalteams mögen sich von ihrer derzeitigen Abschwungphase erholen. Für die Cricketspieler wird dies hoffentlich rechtzeitig zum „Ashes“-Länderkampf der Fall sein, der im November beginnt. Ob die australische Wirtschaft den Doppelschlag einer Konjunkturabkühlung in China und einer Korrektur der Hauspreise überstehen wird, ist jedoch eine andere Geschichte.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden