Langfristzinsen – das vernachlässigte Instrument im geldpolitischen Werkzeugkasten

Vor kurzem hatte ich das Glück, einer Veranstaltung beizuwohnen, auf der Philip Turner von der Bank für internationalen Zahlungsausgleich (BIZ) ein Arbeitspapier vorstellte, das er bereits zu Beginn dieses Jahres veröffentlicht hatte. „Die wohlwollende Vernachlässigung der Langfristzinsen“ ist eine äußerst informative und interessante Publikation. Darin erörtert Turner, dass nach Jahrzehnten, in denen der Markt die Entwicklung der Langfristzinsen bestimmt hat, „die Langfristzinsen infolge des umfassenden Aufkaufs von Staatsanleihen in der geldpolitischen Diskussion mittlerweile eine entscheidende Rolle spielen“. Deshalb sollten die Langfristzinsen seiner Meinung nach in das monetäre Instrumentarium integriert werden.

Die Nutzung der Notenbank-Bilanzen ist jedoch kein so neuartiges Konzept wie man meinen mag, wenn man hört, dass bereits die quantitative Lockerungspolitik als „unkonventionelles geldpolitisches Instrument“ bezeichnet wird (wie ich zuletzt auf den diversen Konferenzen und Seminaren, die im Zuge der 4-tägigen Jahrestagung des IWF und der Weltbank stattgefunden haben, immer wieder zu hören bekommen habe) Schon Keynes hatte bereits Anfang der 1930er Jahre erklärt, dass die Notenbanken zur Stelle sein und Staatsanleihen kaufen oder verkaufen sollten, um so den Preis des Geldes (also die Zinsen) zu beeinflussen. Darüber hinaus setzte die Thatcher-Regierung noch Anfang der 1980er Jahre auf eine „quantitative Verschärfung“, indem sie mehr britische Staatsanleihen (Gilts) mit langen Laufzeiten emittierte als zur Finanzierung der Staatsausgaben eigentlich erforderlich gewesen wären. Mit der Ausgabe zusätzlicher Gilts beabsichtigte man, Liquidität aus dem Markt zu nehmen, das allgemeine Wachstum der Geldmenge einzudämmen und die Inflation effektiver zu bremsen als durch eine ausschließliche Anhebung des Leitzinses.

Zwar mag die aktuelle Generation von Währungshütern mit einem geldpolitischen Fokus auf die Langfristzinsen grundsätzlich Neuland betreten, auf einige monetäre Entscheidungsträger trifft dies aber nicht zu. Man vergisst nämlich häufig, dass die Fed derzeit kein doppeltes, sondern ein dreifaches Mandat hat. So ist sie nicht nur damit beauftragt, für einen höchstmöglichen Beschäftigungsgrad und stabile Preise zu sorgen, sondern auch lediglich moderate Langfristzinsen sicherzustellen.

Zwar lässt sich darüber streiten, was unter lediglich moderaten Langfristzinsen zu verstehen ist, doch das Arbeitspapier macht deutlich, dass eine Anpassung der Kurzfristzinsen keine zwangsläufig effektive Maßnahme zur Beeinflussung der 10-jährigen Anleihenrenditen sein muss.

Turner erörtert, dass es stattdessen effektiver sein könnte, die durchschnittliche Restlaufzeit der in Umlauf befindlichen Staatsanleihen (also jener Papiere, die sich noch nicht im Besitz der Notenbank befinden) im Rahmen von Offenmarktgeschäften zu modifizieren. Berechnungen der BIZ zufolge würde eine Verkürzung der durchschnittlichen Restlaufzeit um ein Jahr zu einem Rückgang der Rendite 10-jähriger Papiere um 1 Prozent führen. Im Wesentlichen gelte also: Je länger die durchschnittliche Restlaufzeit der umlaufenden Anleihen, desto schärfer die Geldpolitik.

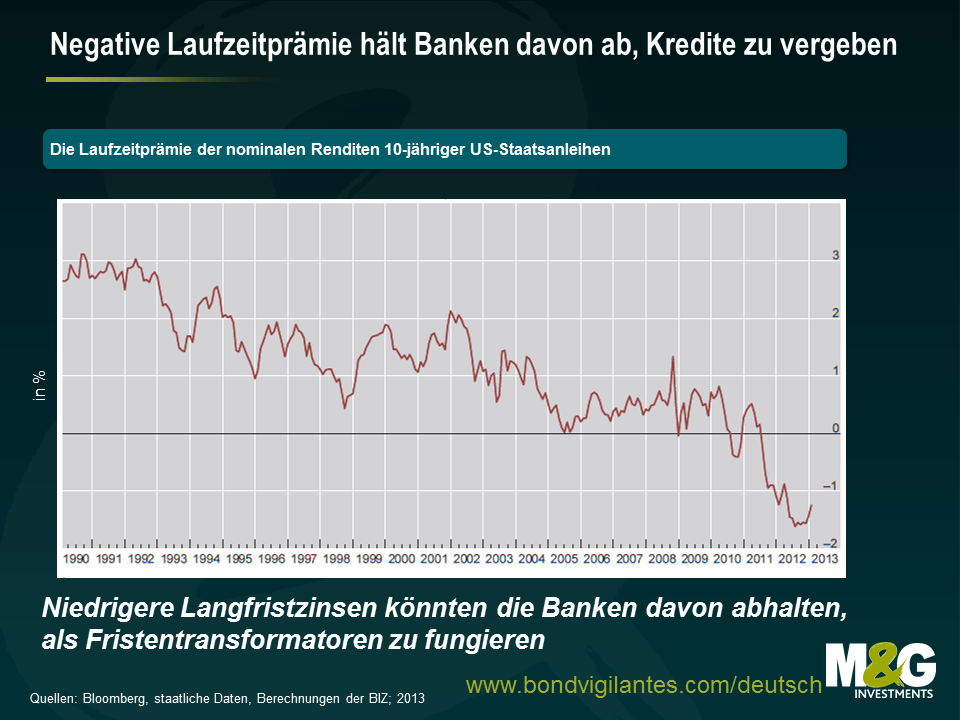

Die Ironie, die mit einer Senkung der Langfristzinsen zur Ankurbelung der Wirtschaft einhergeht, besteht darin, dass dadurch den Banken der Anreiz genommen wird, ihre gesellschaftlich nützliche Funktion der Fristentransformation zu erfüllen, indem sie kurzfristige Kredite aufnehmen, gleichzeitig aber langfristige Darlehen vergeben. Je niedriger die Langfristzinsen, desto geringer ist nämlich auch der Ansporn für die Banken, länger laufende Kredite aufzunehmen. Aus der nachfolgenden Grafik geht hervor, dass die Laufzeitprämie 10-jähriger US-Anleihen in diesem Jahrzehnt bisher größtenteils negativ ausgefallen ist.

Meiner Meinung nach wird eine strengere Regulierung (in Form der Vorgabe umfangreicherer Kapitalreserven), höhere Prozesskosten sowie ein allgemeiner Schuldenabbau auf volkswirtschaftlicher Ebene die Kredivergabe seitens der Banken aber in jedem Fall begrenzen – und zwar unabhängig davon, wie steil die Zinskurve letztlich ist.

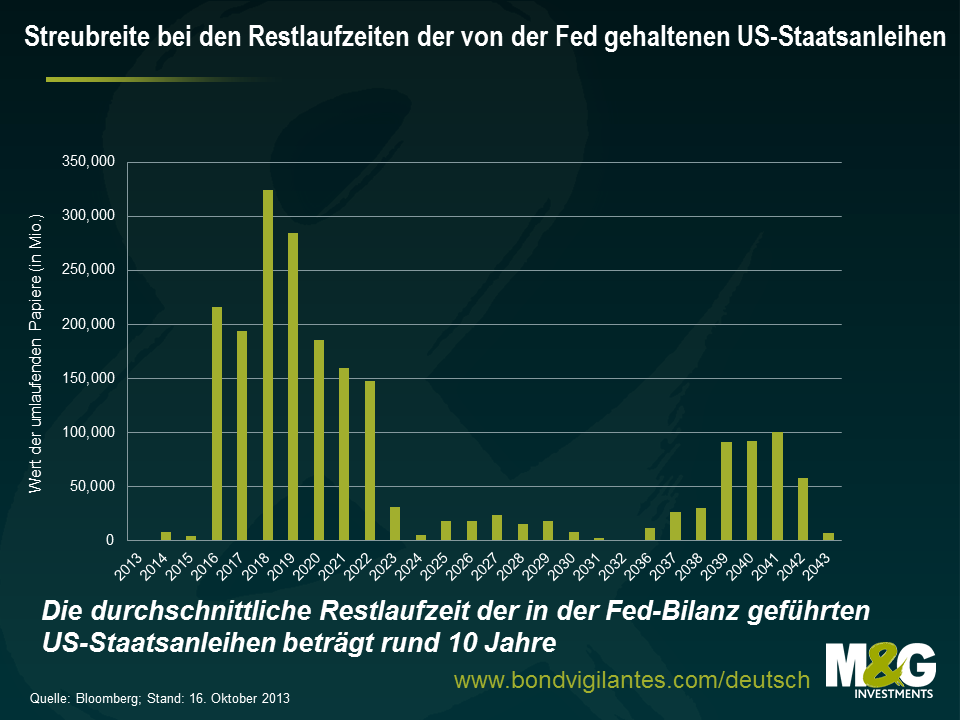

Die folgende Grafik zeigt die Streubreite bei den Restlaufzeiten der von der US-Notenbank gehaltenen Anleihen.

Ich habe berechnet, dass die durchschnittliche Restlaufzeit sämtlicher ausgegebener US-Staatsanleihen derzeit bei etwa sechs Jahren liegt. Im Vergleich dazu beträgt die Restlaufzeit der Papiere, die in der Fed-Bilanz auftauchen, im Durchschnitt rund 10 Jahre. Mit der „Operation Twist“ hat die US-Notenbank jedoch bewusst versucht, die Langfristzinsen zu senken. Deshalb kauft sie nach wie vor Anleihen am langen Ende auf. Sofern aber abgesehen von der Steilheit der Zinskurve auch noch andere Faktoren die Kreditaufnahme der Banken beeinflussen, sollte die Fed womöglich weniger US-Staatsanleihen mit 7- bis 10-jährigen Laufzeiten und stattdessen sogar noch länger laufende Papiere erwerben. Gleichzeitig sollten die Währungshüter diese Zusammenhänge sowie die (anhaltende) Analyse der Auswirkungen, welche eine Modifikation der durchschnittlichen Restlaufzeit der umlaufenden US-Staatsanleihen, im Hinterkopf haben, wenn sie sich letztlich dazu entscheiden, diese Anleihen wieder zu veräußern.

Das Arbeitspapier greift noch eine Vielzahl weiterer interessanter Beobachtungen und Fragen auf. Deshalb empfehle ich Ihnen, es komplett zu lesen… vor allem, wenn Sie beruflich mit der Steuerung einer Notenbank-Bilanz zu tun haben.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden