Vor einigen Wochen bin ich nach Australien, in meine Heimatstadt Sydney, gereist. Neben den vielen Grillpartys und den Strandbesuchen bin ich zwischendurch aber auch ein wenig herumgekommen und habe dabei dieses kurze Research-Video aufgenommen.

In der Liste der größten Volkswirtschaften der Welt rangiert Australien derzeit auf Platz 13. Darüber hinaus erfreuen sich die Australier eines sehr hohen Lebensstandards. Das dortige Wachstum wird in erster Linie vom Dienstleistungssektor bestimmt, der etwa 70 Prozent des australischen BIP repräsentiert (während die Bergbauindustrie insgesamt nur etwa 20 Prozent des BIP ausmacht). Angesichts eines der teuersten Häusermärkte weltweit, einer starken Währung sowie der konkreten Aussichten auf einen Konjunkturabschwung in China stellt sich jedoch die Frage, ob die wirtschaftliche Entwicklung Australiens in den nächsten 20 Jahren genauso erfreulich verlaufen wird wie in den letzten beiden Jahrzehnten.

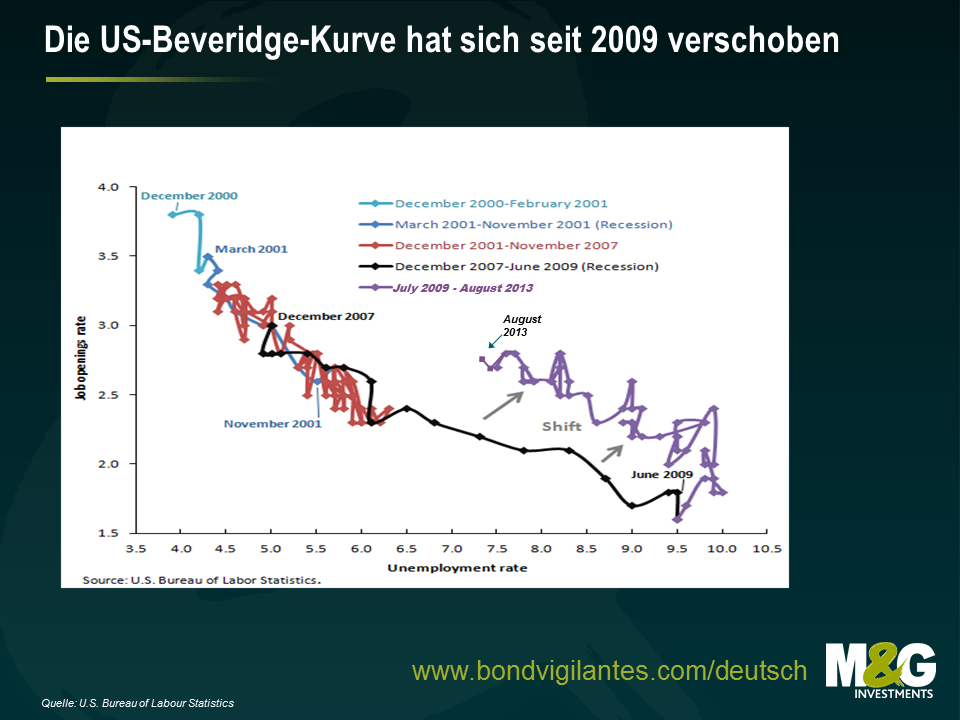

Ich bin mir sicher, dass viele von uns mit einigen der bekannteren Wirtschaftstheorien zur Arbeitslosigkeit, die auf diesem Blog bereits erörtert oder zumindest angeschnitten worden sind (wie etwa das Okunsche Gesetz und die Taylor-Regel) vertraut sind. Eine wahrscheinlich nicht so geläufige Theorie (der die Volkswirte in letzter Zeit allerdings immer mehr Aufmerksamkeit schenken) ist die so genannte Beveridge-Kurve.

Auf Basis der Daten zu den offenen Stellen sowie zur Arbeitslosigkeit zeigt die Beveridge-Kurve, wie effizient in einer Volkswirtschaft freie Stellen mit arbeitslosen Arbeitskräften besetzt werden. Darüber hinaus kann diese Kurve auch Hinweise darauf liefern, in welchem Stadium des Konjunkturzyklus sich eine Volkswirtschaft gerade befindet. Betrachtet man insbesondere die US-Daten seit Dezember 2000, verlief die Entwicklung am dortigen Arbeitsmarkt erwartungsgemäß. So hatten Veränderungen beim Angebot an oder der Nachfrage nach Arbeitskräften bisher stets eine Tendenz entlang der Kurve zur Folge (dies gilt vor allem für die extra hervorgehobenen rezessiven Phasen). Besonders interessant – und unübersehbar – ist allerdings die Verschiebung, die nach dem Juni 2009 aufgetreten ist. Nach der Phase einer schrumpfenden Konjunktur wäre eine solch schlingernde Entwicklung „abseits der Kurve“ keine große Überraschung. Vielmehr würde man während einer Erholungsphase sogar genau diese Tendenz erwarten (in der eine rückläufige Arbeitslosigkeit mit einem Anstieg der Zahl der freien Stellen einhergeht, weil die Firmen eben wieder mehr Arbeitskräfte einstellen).

Was aber könnte diese Verschiebung der Beveridge-Kurve verursacht haben, die – sofern sie sich als dauerhaft erweisen sollte – einen langfristigen Anstieg der strukturell bedingten Arbeitslosigkeit zur Folge haben könnte?

1) Ineffizienz: Diese Verschiebung deutet letztlich auf eine höhere Zahl unbesetzter Arbeitsplätze hin. Könnte man deshalb vielleicht anführen, dass die Effizienz bei der Besetzung freier Stellen durch die aktuellen Bedingungen am Arbeitsmarkt kurzfristig nachgelassen hat? Tatsächlich könnte diese Ineffizienz stellenweise zugenommen haben, weil die Mobilität der Arbeitskräfte angesichts der Lage am US-Häusermarkt zuletzt nachgelassen hat. Da die Immobilienpreise nämlich nach wie vor unter ihrem Höchststand von vor der Krise liegen, sind Arbeitssuchende unter Umständen nicht bereit, ihre Häuser zu verkaufen. Dies wiederum könnte dann dazu führen, dass sie ihre Suche nach einem neuen Arbeitsplatz auf eine bestimmte Region beschränken möchten. In einem solchen Fall würde sich die Kurve im Laufe der Zeit aber wohl wieder in Richtung ihres ursprünglichen Niveaus verschieben, weil sich der Häusermarkt mittlerweile wieder erholt und vakante Stellen deshalb zukünftig schneller wieder besetzt werden.

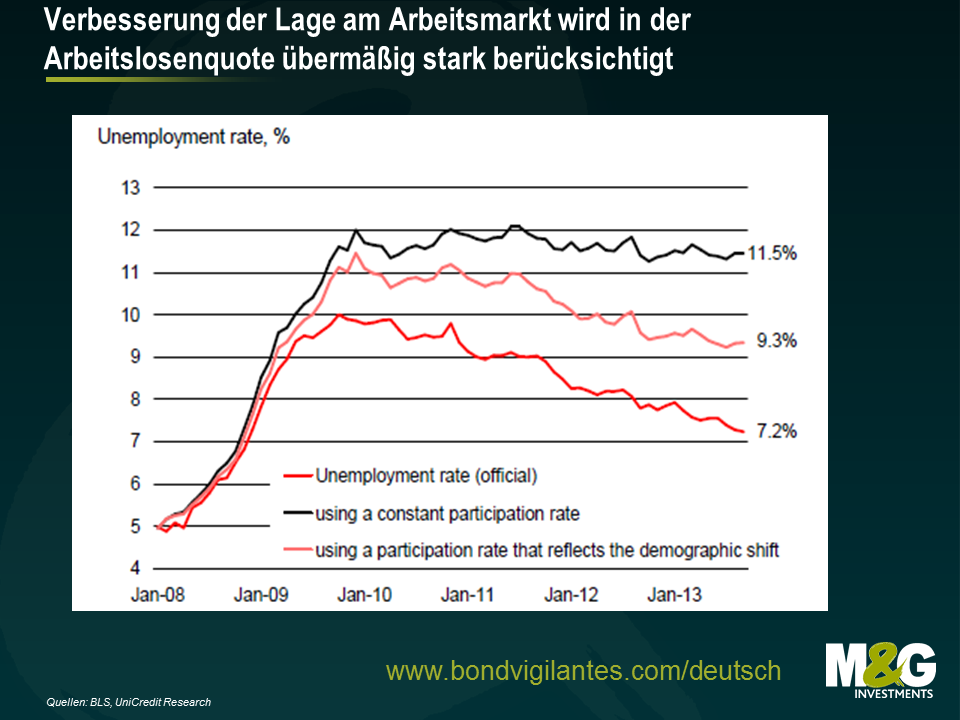

2) Die Erwerbsquote: Könnte diese Verschiebung nicht möglicherweise auch durch den Anstieg der Arbeitslosigkeit selbst ausgelöst worden sein, der ja nach der Krise zu verzeichnen war? Zumindest theoretisch wäre dies denkbar, denn da in diesem Fall die Zahl der Arbeitssuchenden im Verhältnis zur Gesamtbevölkerung ansteigt, würde dies zu einer Verschiebung der Beveridge-Kurve führen. In den USA war seit 2009 aber genau das Gegenteil zu beobachten. Dort ist die Arbeitslosenquote nämlich ebenso gesunken wie die Erwerbsquote. In diesem Zusammenhang deuten Untersuchungen von Unicredit allerdings darauf hin, dass die Arbeitslosenquote angesichts des Rückgangs der Erwerbsquote übertrieben hoch erscheint. Denn wäre die Erwerbsquote nicht gesunken, läge die Arbeitslosenquote bei 11,5 Prozent. Dies spricht dafür, dass die USA durchaus ein grundlegendes strukturelles Problem mit der Arbeitslosigkeit haben könnten, vor dem man momentan noch die Augen verschließt.

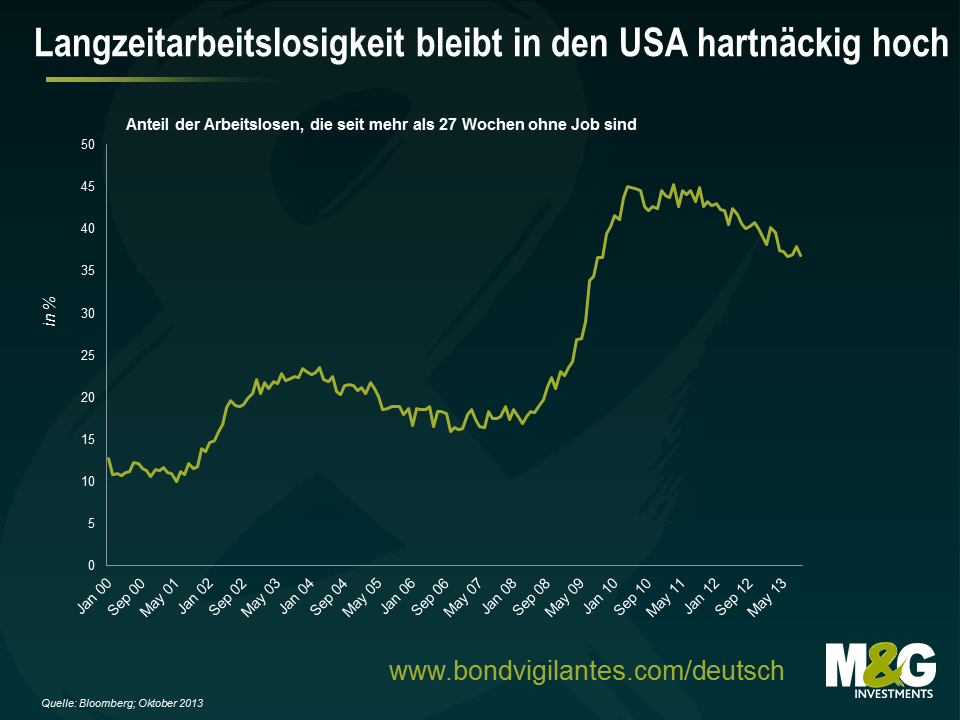

3) Langzeitarbeitslosigkeit: Falls ein fundamentales Ungleichgewicht zwischen den Anforderungen an den Arbeitnehmer und der Qualifikation des Bewerbers (die sich mehr und mehr verschlechtert, je länger man ohne Arbeit ist) die Ursache für Langzeitarbeitslosigkeit ist, könnte auch dies eine Verschiebung der Beveridge-Kurve ausgelöst haben. So ist der Anteil der Arbeitslosen, die seit mindestens 27 Wochen ohne Job sind, seit Juni 2009 angestiegen und ist nach wie vor hoch. Dies deutet darauf hin, dass wir es in den USA mit einem langfristigen und strukturellen Wandel zu tun haben.

4) Anstieg der friktionellen Arbeitslosigkeit (Sucharbeitslosigkeit): Um eine Verschiebung der Beveridge-Kurve hervorzurufen, müsste auch die friktionelle Arbeitslosigkeit – also die Phase zwischen zwei Beschäftigungsverhältnissen, in der ein Arbeitnehmer infolge von Entlassung oder Kündigung arbeitslos ist – ansteigen. Obwohl dieser Faktor die Verschiebung der Kurve ursprünglich ausgelöst haben könnte, steht diese Argumentation meiner Meinung nach aber im Widerspruch zu der Dauerhaftigkeit dieser Verschiebung. Denn wenn diese Tendenz ausschließlich auf die friktionelle Arbeitslosigkeit zurückzuführen wäre, hätte dieser Effekt seit 2009 bereits wieder nachlassen müssen, weil sich die Entwicklung am Arbeitsmarkt seitdem wieder erholt hat.

5) Wirtschaftliche und politische Unsicherheit: Man kann sicherlich sagen, dass auch die USA seit 2009 durchaus ihr Päckchen an wirtschaftlicher Unsicherheit und heftigen politischen Turbulenzen (man erinnere sich nur an das Jahr 2013) zu tragen hatten. So traten zu Beginn dieses Jahres zunächst die automatischen US-Haushaltsbegrenzungen in Kraft, die vor allem durch das Auslaufen vorübergehender Einkommensteuer-Erleichterungen sowie durch Haushaltskürzungen Wirkung zeigten. Doch auch danach ließen die politischen Spannungen nicht nach und führten schließlich zu einem langwierigen „Shutdown“, im Rahmen dessen der US-Verwaltungsapparat praktisch vollständig zum Stillstand kam (obwohl diese recht aktuelle Entwicklung in den Daten bisher noch nicht berücksichtigt wird). Deshalb könnten diese Turbulenzen die Hartnäckigkeit dieser Verschiebung zumindest für das Jahr 2013 erklären.

Insgesamt deutet die Verschiebung der Beveridge-Kurve auf grundlegende Veränderungen am US-Arbeitsmarkt hin. Die entscheidende Frage wird nun aber sein, ob sich diese Verschiebung als ein lediglich kurzfristiges Phänomen erweisen wird, das im Zuge der US-Konjunkturerholung wieder verschwindet, oder nicht. Falls man jedoch davon ausgeht, dass diese Verschiebung lediglich temporärer Natur ist und die USA letztlich wieder zum Normalzustand zurückkehren werden, würde dies auf Basis der obigen Grafik dafür sprechen, dass die Arbeitslosenquote für den August 2013 bei etwa 5,5 Prozent und damit deutlich unter dem Niveau liegen sollte, welches die US-Notenbank als Voraussetzung für eine Anhebung der Zinsen betrachtet. Andererseits könnte diese Einschätzung vielleicht auch zu optimistisch sein, so dass wir es wirklich mit einer langfristigen, dauerhaften Verschiebung der Kurve zu tun haben. Deshalb sollte man die weitere Entwicklung der Beveridge-Kurve aufmerksam im Auge behalten.

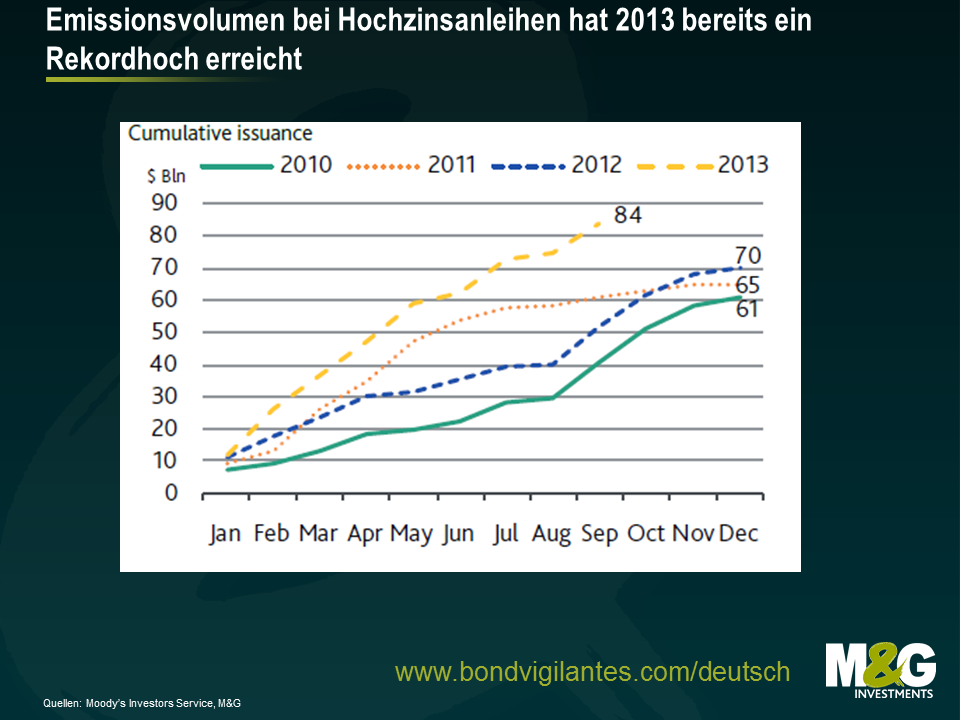

Ebenso wie bei hervorragenden Weinen hängt auch die Qualität von Anleihen unserer Meinung nach in hohem Maße von deren Jahrgang ab. Schließlich kann ein entsprechendes Klima am Markt ein Wertpapier ebenso zum Guten oder Schlechten beeinflussen wie das Wetter in der Gironde Einfluss auf einen Wein nehmen kann. Im Hinblick auf das Neuemissionsvolumen europäischer Hochzinsanleihen ist 2013 bereits jetzt ein Rekordjahr (siehe nachfolgende Grafik). Doch wird 2013 letztlich zu den wirklich ausgezeichneten Jahrgängen zählen oder werden die Anleger lediglich mit einem bitteren Nachgeschmack und einem schlimmen Kater aufwachen?

Werfen wir zunächst einmal einen Blick auf die Bedingungen, unter denen die aktuelle Generation von Deals herangewachsen ist. So war das Umfeld in diesem Jahr im Großen und Ganzen recht günstig. Abgesehen von einem kurzen Aufstoßen während der Sommermonate hat der Markt von einer extrem hohen Liquidität seitens sämtlicher bedeutender Notenbanken profitiert. Parallel dazu gab es in der Eurozone erste Anzeichen einer Stabilisierung, während die Ausfallraten gleichzeitig niedrig geblieben sind. Eine tolle Zeit also, oder? Für Emittenten und deren Investmentbank-Berater ist sie es tatsächlich, doch für Anleger auf der Suche nach zukünftigen Erträgen keineswegs. Denn wirklich perfekt ist ein Umfeld für Kapitalinvestitionen dann, wenn sich dunkle Wolken am Horizont abzeichnen, ein Hauch von Panik in der Luft liegt und nur die wirklich renditestärksten Papiere von Emittenten höchster Qualität die Anleger dazu verleiten können, ihr Geld in sie zu investieren. In solchen Zeiten liegt die Macht nämlich in den Händen der Käufer, so dass unter Umständen sehr attraktive Risikoprämien gezahlt werden.

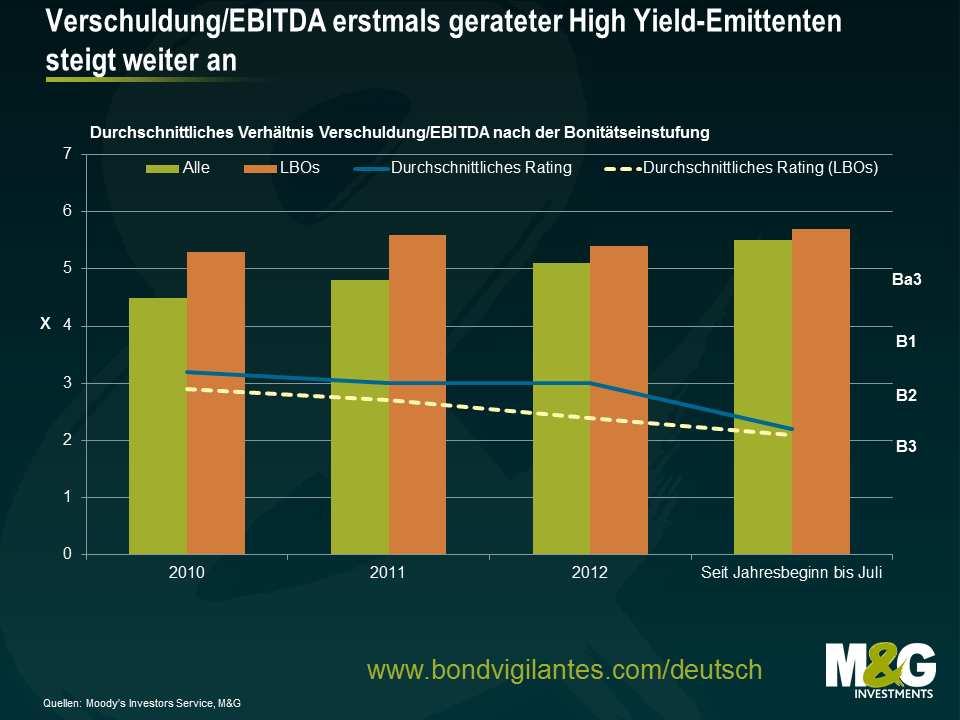

Im Gegensatz dazu kann man der nachfolgenden Grafik entnehmen, dass in den sonnigen Gefilden unserer Tage a) sich die Qualität der emittierten Papiere (auf Basis des Bonitätsratings und des Verschuldungsgrades) verschlechtert, b) sich strukturelle Faktoren wie weniger strikte vertragliche Rahmenbedingungen („Covenants“)*, optionale Kuponzahlungen und Nachrangigkeit zunehmend durchsetzen, sowie c) die zukünftigen Erträge, welche die Anleger erwarten können, aufgrund der zuletzt festen Tendenz des Marktes mittlerweile deutlich gesunken sind. Des Pudels Kern ist immer das Bewertungsniveau.

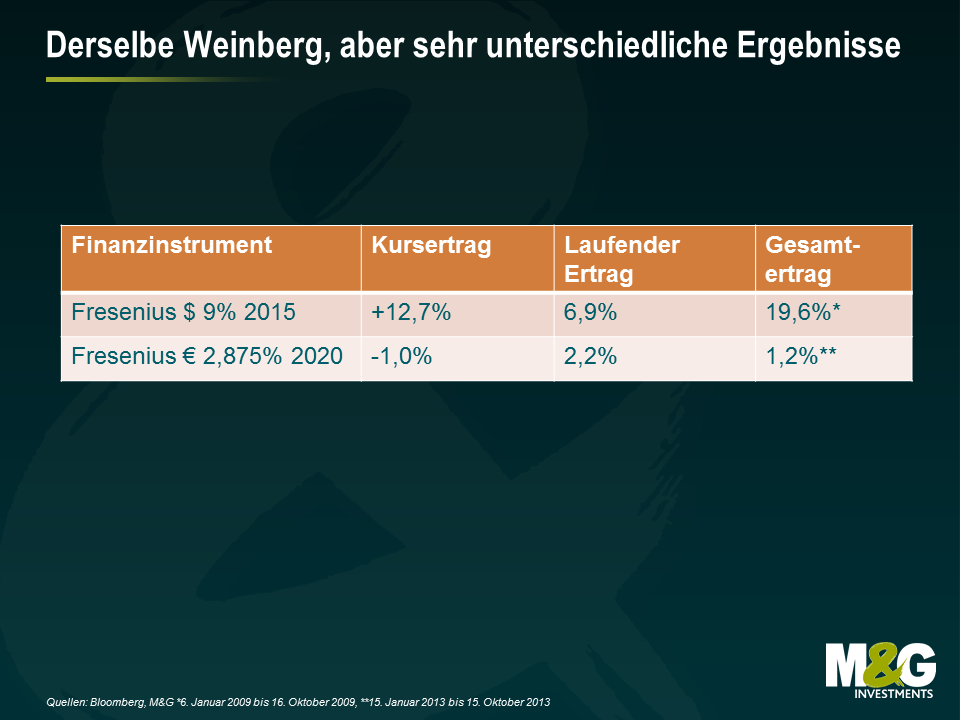

Betrachten wir beispielsweise die Erträge, die zwei Anleihen des deutschen Gesundheitsunternehmens Fresenius erwirtschaftet haben (eine der Anleihen wurde im Jahr 2009 emittiert, die andere 2013). Die 9-prozentige US-Dollar-Anleihe mit einer Laufzeit bis 2015 aus dem ausgezeichneten Jahrgang 2009 entwickelte sich in den ersten neun Monaten ganz hervorragend. Im Gegensatz dazu erwies sich das bis 2020 laufende Euro-Papier mit einem Kupon von 2,875 Prozent, das im Januar 2013 begeben wurde, für die Anleger bisher als wesentlich weniger ertragreich. Zwar stammen beide aus demselben Weinberg, haben aber völlig unterschiedliche Ergebnisse hervorgebracht.

Natürlich vergleichen wir hierbei nicht Gleiches mit Gleichem, denn 2013 ist nicht 2009. Allerdings illustriert diese Gegenüberstellung die Bedeutung des Marktumfelds sowie des Zeitpunkts, an dem man mit der Berechnung der erwarteten Erträge beginnt.

Es gibt allerdings auch einen Hoffnungsschimmer. Die Flut neu emittierter Papiere kommt der Entwicklung des europäischen High Yield-Marktes langfristig zugute. Schließlich bedeutet eine höhere Zahl von Anleihen und Emittenten auch ein Mehr an Markttiefe und Diversifikation. Außerdem besteht dadurch ein größerer Spielraum, um zwischen den einzelnen Fondsmanagern zu differenzieren, während das Anlagespektrum gleichzeitig wächst. Deshalb wird die Einzeltitelselektion auch immer wichtiger.

Während 2013 im Hinblick auf die Quantität also zweifellos ein hervorragender Jahrgang ist, halten wir seine Qualität eigentlich für recht fragwürdig. So haben wir es bei der 2013er Lese vermutlich eher mit einem Blue Nun als mit einem wirklich guten Bordeaux zu tun.

*Eine neue Entwicklung ist in diesem Zusammenhang die Einführung der so genannten „Portierbarkeit“. Ein normaler High Yield-Covenant verpflichtet den Emittenten dazu, bei einem Verkauf des Unternehmens sämtliche Anleihen zu 101 Prozent des Nennwerts zurückzukaufen. Dadurch werden Anleiheninhaber vor ungünstigen Folgen unerwarteter M&A-Aktivitäten geschützt. Mittlerweile werden in den vertraglichen Rahmenbedingungen von Anleihen aber zunehmend Ausnahmeregelungen formuliert, so dass die Emittenten bei einer Übernahme oder einem Verkauf nicht verpflichtet sind, ihre Anleihen zurückzunehmen. Dabei spricht man von einer so genannten „portablen Kapitalstruktur“. Uns gefällt eine derartige Verwässerung der Rechte von Anleiheninhabern allerdings nicht.

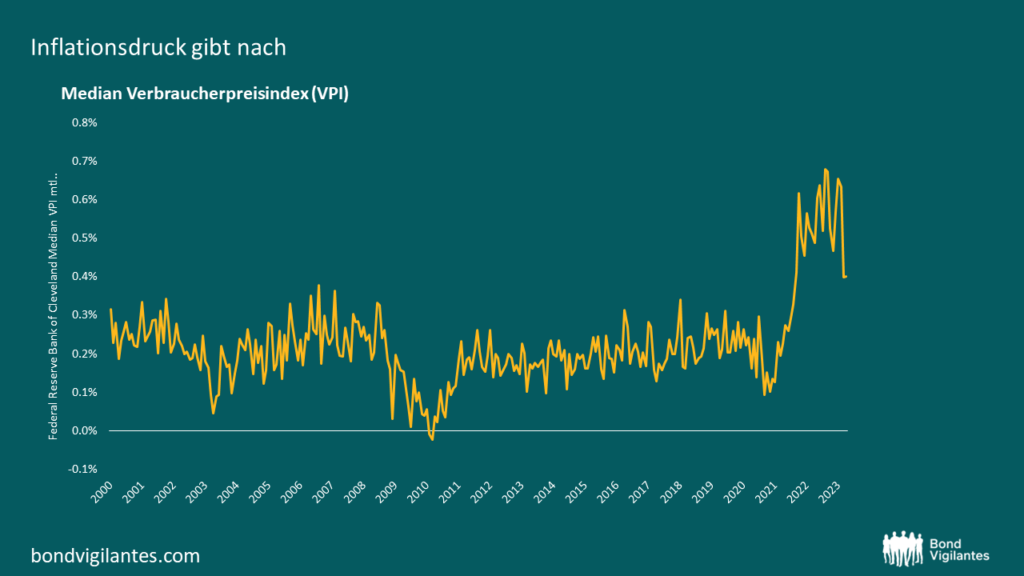

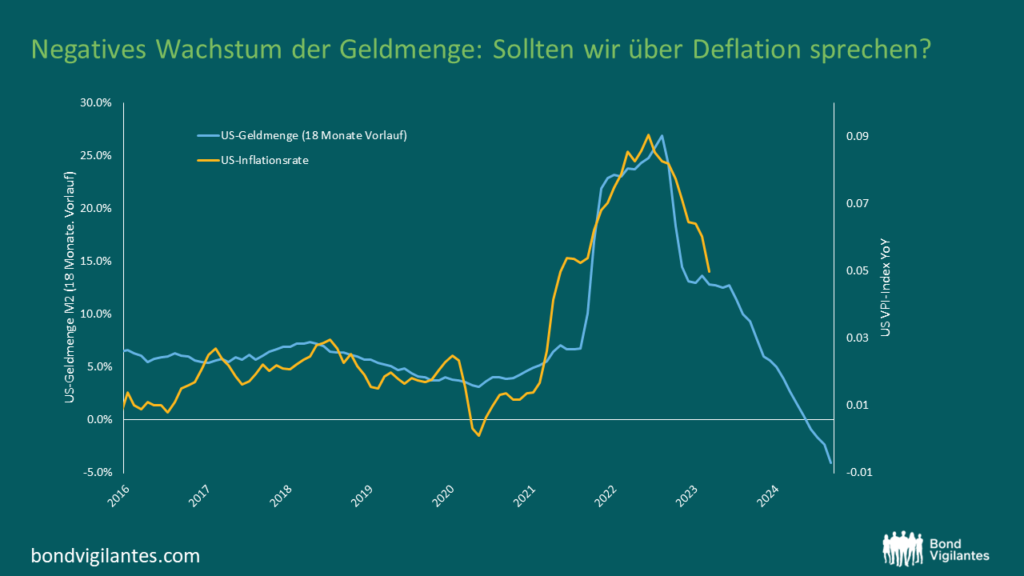

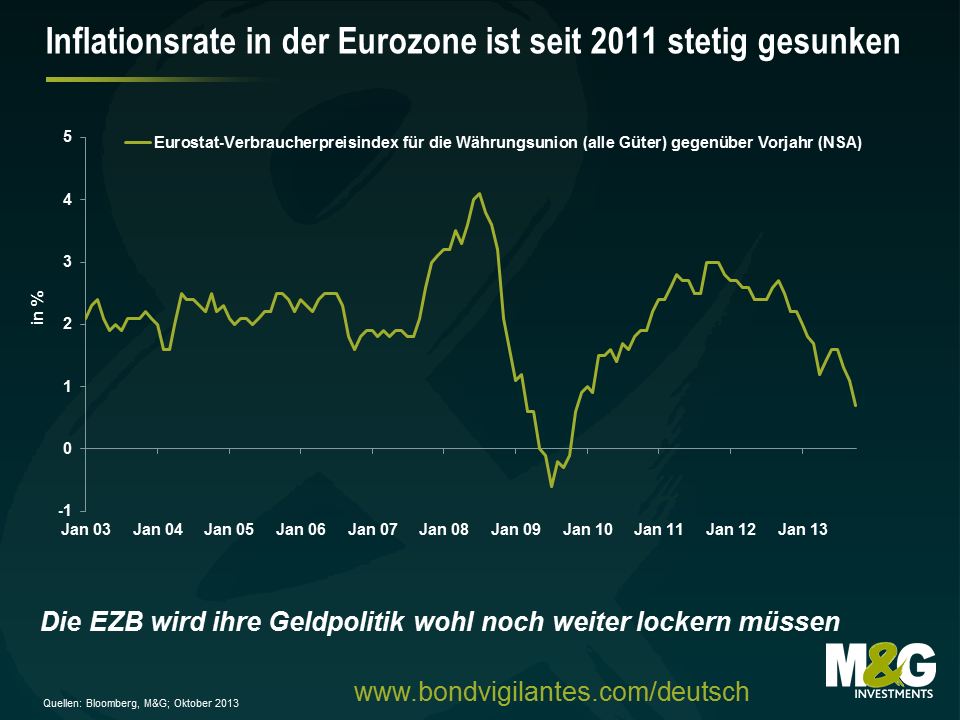

Die in der vergangenen Woche veröffentlichten Zahlen belegten, dass die Kerninflation in der Eurozone (gegenüber dem Vorjahr) von etwas mehr als 1 Prozent aus dem September auf auf ein 2-Jahrestief von 0,7 Prozent im Oktober zurückgegangen ist (siehe Grafik). Ein solches Niveau entspricht aber so gar nicht der Preisstabilität, wie sie die EZB mit einer angestrebten Inflationsrate von „knapp unter 2 Prozent“ definiert. Deshalb werden die mittelfristigen Inflationsaussichten nun wahrscheinlich nach unten korrigiert, was im weiteren Verlauf dieses Jahres vermutlich eine Zinssenkung durch die EZB nach sich ziehen wird.

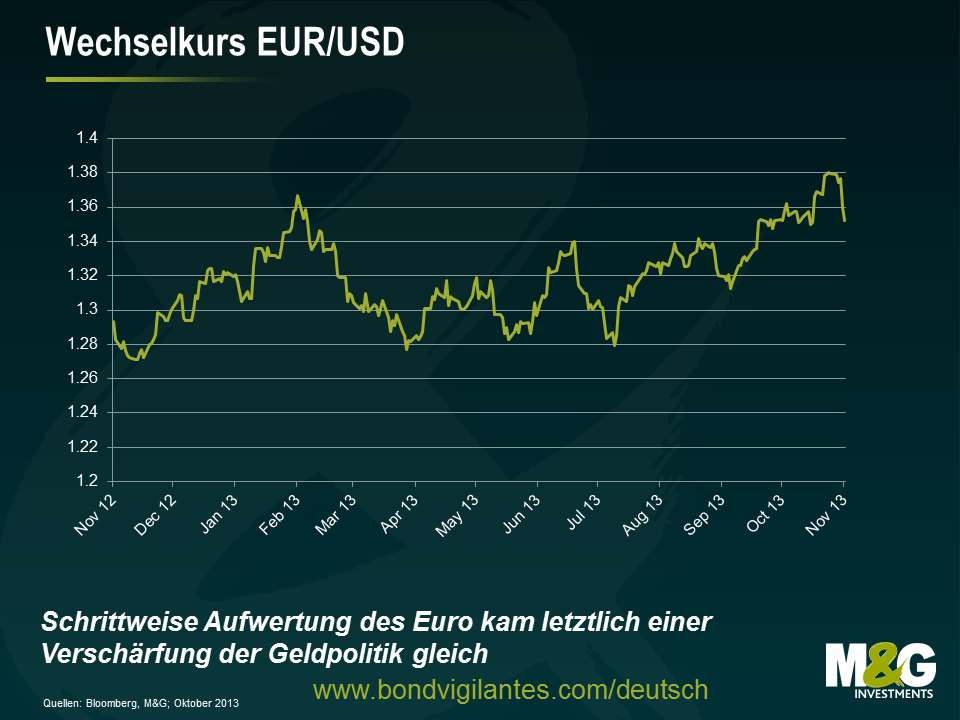

Zweifellos hat die EZB den zuletzt kontinuierlichen Aufwärtstrend des Euro (siehe Grafik) aufmerksam beobachtet, weil diese Entwicklung letztlich einer Verschärfung der Geldpolitik gleichkam und unverhältnismäßig negative Auswirkungen auf die Peripheriestaaten haben wird. In Verbindung mit den aktuellen Inflationsdaten wird diese Aufwertung des Euro unter den Befürwortern einer lockeren Geldpolitik innerhalb des EZB-Rates die Forderung nach weiteren monetären Lockerungsmaßnahmen immer lauter werden lassen (denn dieser sollte sich der zunehmenden Gefahr einer „Deflationsfalle“, in der beispielsweise Japan zurzeit steckt, durchaus bewusst sein).

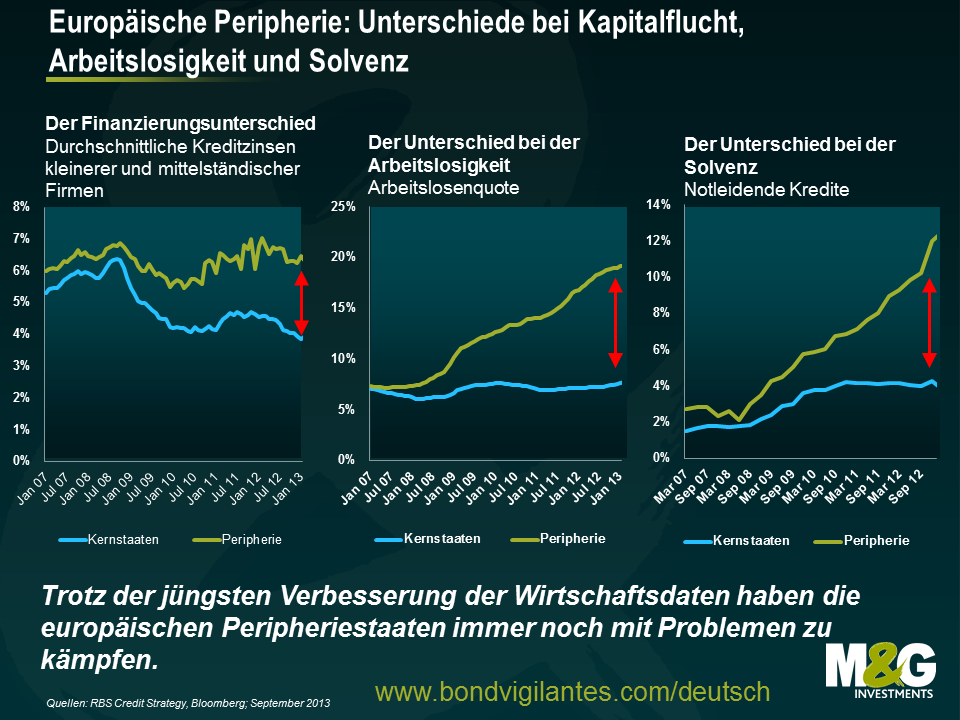

Der Umstand, dass es in Deutschland derzeit kaum Anzeichen für einen Aufwärtsdruck auf die Löhne gibt, hat dem Prozess der internen Abwertung (der erforderlich ist, um innerhalb der Eurozone wieder mehr Wettbewerbsfähigkeit sowie ein ausgewogenes Wirtschaftsgefüge herzustellen) ebenfalls einen herben Rückschlag versetzt. Erst kürzlich wies Richard Woolnough darauf hin, dass die Finanzierungskosten in der Eurozone inzwischen wieder gesunken sind, während sich auch die Wirtschaftsdaten insgesamt mittlerweile wieder stabilisiert haben. Allerdings erfolgte diese Stabilisierung auf einer sehr niedrigen Ausgangsbasis, so dass man die Herausforderungen, vor denen Europa nach wie vor steht, nicht unterschätzen sollte. So sind in den Peripheriestaaten sowohl die Arbeitslosigkeit als auch die Finanzierungskosten für kleinere und mittelständische Unternehmen immer noch hartnäckig hoch, während die Zahl der notleidenden Kredite weiterhin in die falsche Richtung tendiert (siehe Grafik). Deshalb ist es durchaus nachvollziehbar, dass die EZB den Druck auf die Politik, strukturelle Reformen auf den Weg zu bringen, hoch halten möchte. Und zweifellos befürchtet so mancher Beobachter auch, dass den Währungshütern ein nur noch begrenztes Arsenal an geldpolitischen Instrumenten zur Verfügung stehen könnte, sobald sie die Zinsen erst einmal auf fast 0 Prozent gesenkt haben. Allerdings sollte das Risiko, dass die mittelfristigen Inflationserwartungen ins Bodenlose sinken, nicht nur ein Weckruf, sondern auch eine Aufforderung zum Handeln sein!

In diesem Jahr ist der Markt für forderungsbesicherte Anleihen vor allem durch ein bisher lediglich geringes Emissionsvolumen am Primärmarkt geprägt worden. In Verbindung mit der gestiegenen Zuversicht in diese Anlageklasse sowie einem größeren Kaufinteresse an risikobehafteten bzw. höher rentierlichen Wertpapieren hatte dies zur Folge, dass sich die Zinsdifferenzen, die sogenannten Spreads, verringert haben.

Es gab zwar einige Neuemissionen, doch nach mittlerweile 10 Monaten ist das Neuemissionsvolumen nur etwa halb so hoch wie 2012 und entspricht sogar nur einem Drittel des Emissionsvolumens aus 2011.

Trotz der lediglich mäßigen Neuemissionsaktivitäten ist die Zahl der Wertpapiere, die am Markt erhältlich sind, zuletzt angestiegen. Es ist noch gar nicht so lange her, da hätten die Banken eine besicherte Transaktion strukturiert und einen Teil am Markt platziert. Gleichzeitig hätten sie einige dieser Papiere bei ihrer jeweiligen Zentralbank als Sicherheit für billiges Geld hinterlegt.

Da die Spreads inzwischen jedoch geschrumpft sind und der Markt einen wieder robusteren Eindruck macht, nutzen einige dieser Emittenten die Gelegenheit, um von den Notfall-Finanzspritzen der Notenbanken loszukommen. Deshalb bieten sie die zuvor zurückgehaltenen Wertpapiere nun am freien Markt zum Handel an.

Zudem erwägt die Ratingagentur Standard and Poor’s, ihre Rating-Methodik für strukturierte Wertpapiere aus den Peripheriestaaten zu modifizieren. So überlegt S&P derzeit, sein allgemeines, sechsstufiges Rating-System zu straffen. Staaten mit einer Bonität von AA oder höher werden davon nicht betroffen sein. Anleihen aus Ländern mit einem Rating von unter AA könnten jedoch herabgestuft werden, weil die Bonitätseinstufung dieser Papiere dann nicht mehr so deutlich von dem Rating der entsprechenden Staatsanleihen abweichen darf wie derzeit noch.

In der Folge werden jene Titel, die herabgestuft werden, wegen der Schuldenschnitte der Zentralbanken bei vergleichsweise riskanten Wertpapieren (mit niedrigerem Bonitätsrating) als Absicherungsinstrumente für Banken an Attraktivität verlieren. Unserer Meinung nach werden Emittenten aus den südeuropäischen Staaten von dieser Veränderung am meisten in Mitleidenschaft gezogen werden. Deshalb kann man davon ausgehen, dass nun noch weitere dieser bisher zurückgehaltenen Papiere an den Markt kommen werden, solange die EZB ihre Vorgaben für die Hinterlegung von Sicherheiten nicht lockert (was sie durchaus kann und in der Vergangenheit auch bereits getan hat).

Obwohl bisher also noch nicht allzu viele Neuemissionen zu verzeichnen waren, könnte die Zahl der Anlagechancen, die sich am Sekundärmarkt bieten, aus diesem Grund aber ansteigen.

Um die Schwellenländer machen wir uns bereits seit zwei Jahren große Sorgen. Die Gründe dafür waren zunächst die steigenden Mittelzuflüsse, die besseren Aussichten des US-Dollar sowie das im historischen Vergleich hohe Bewertungsniveau (siehe auch Die neue große Short-Position – so sicher sind Schwellenländeranleihen gar nicht aus dem September 2011). Zuletzt wurden unsere Besorgnisse dann aber in zunehmendem Maße durch die sich eintrübenden Fundamentaldaten der Schwellenländermärkten selbst bestimmt (siehe auch Warum wir den US-Dollar so mögen und uns um die Schwellenländerwährungen Sorgen machen vom Januar 2013). Eine Mischung aus missverständlichen und falsch interpretierten Äußerungen der US-Notenbank aus dem Mai brachte das Fass dann letztlich zum Überlaufen, so dass die Märkte für Schwellenländeranleihen zwischen Mai und Juli massiv einbrachen (siehe auch Fonds für Schwellenländeranleihen erlitten Rekordabflüsse auf Tagesbasis – ist das schon das große Beben oder lediglich ein erster Vorgeschmack? aus dem Juni 2013). Allerdings konnte die Anlageklasse inzwischen bereits etwa die Hälfte dieser Verluste wieder gutmachen. Wo stehen wir also derzeit?

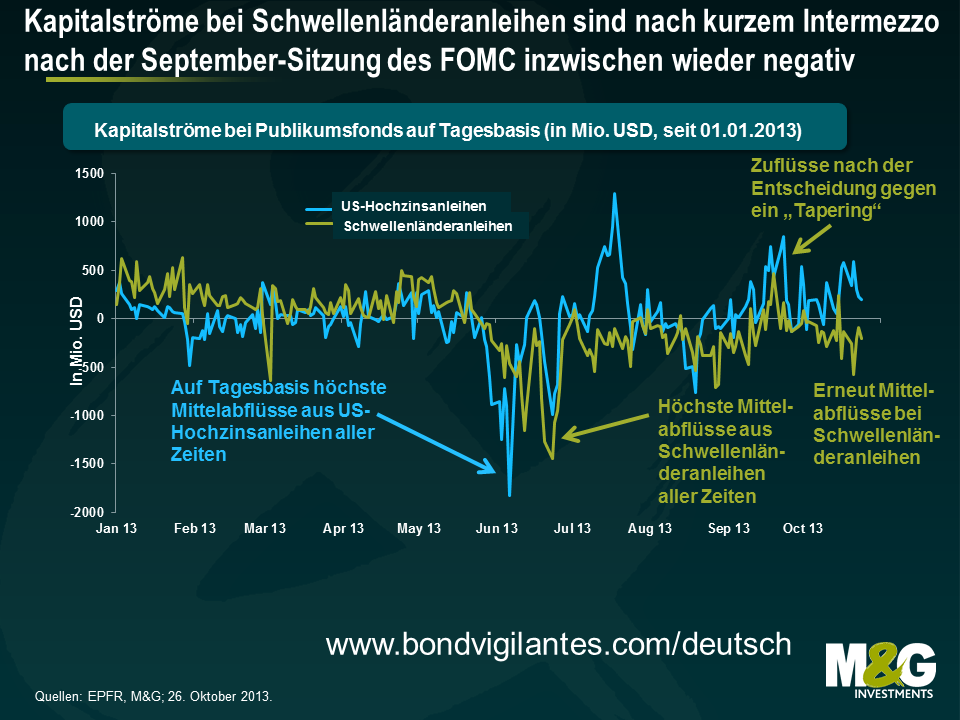

Schauen wir uns zunächst einmal die Zahlen zu den Kapitalströmen an. Nachdem die Mittelabflüsse aus Fonds für Schwellenländeranleihen im Juli und August bereits nachgelassen hatten, waren Mitte September (unmittelbar nach der Entscheidung der Fed, ihre quantitativen Lockerungsmaßnahmen nun vorerst doch noch nicht auslaufen zu lassen) dann sogar kurzfristig Mittelzuflüsse zu beobachten. Seitdem verzeichneten die Schwellenländermärkte aber größtenteils bereits wieder Mittelabflüsse (siehe nachfolgende Grafik). Seit dem 23. Mai haben Fonds für Schwellenländeranleihen mit insgesamt 28 Mrd. US-Dollar zwar sehr hohe Mittelabflüsse erlitten, von denen seit dem 23. September aber wieder mehr als 3 Mrd. US-Dollar an den Markt zurückgeströmt sind.

Wie aus dem Blog-Beitrag aus dem Juni hervorgeht, beziehen sich die momentan häufig zitierten Daten von EPFR zu den Kapitalströmen aber ausschließlich auf Publikumsfonds. Deshalb erhält man zwar einen groben Eindruck, wie das Gesamtbild in etwa aussieht, letztlich sieht man jedoch nur einen kleinen Ausschnitt desselben. Lassen Sie mich auf diesen Aspekt konkreter eingehen. Inzwischen kristallisiert sich nämlich zusehends heraus, dass der jüngste Abverkauf bei Schwellenländerwährungen vermutlich in erster Linie durch die Notenbanken ausgelöst worden ist. Aus der vierteljährlich vom IWF zusammengestellten COFER-Datenbank, in der (wenn auch eingeschränkt) Daten zur Struktur der Devisenreserven zusammengetragen werden, geht hervor, dass die von den Notenbanken der etablierten Volkswirtschaften in einem Korb „anderer Währungen“ (der wohl zum Großteil aus liquiden Schwellenländerwährungen besteht) gehaltenen Reserven im II. Quartal um kolossale 27 Mrd. US-Dollar gesunken sind. Etwa die Hälfte dieses Rückgangs war zwar auf Bewertungseffekte zurückzuführen, doch die andere Hälfte war vermutlich eine Folge des Abverkaufs von Schwellenländerwährungen. Deutlich zeigt sich die lediglich begrenzte Aussagekraft der EPFR-Daten jedoch in dem Umstand, dass Publikumsfonds für Schwellenländeranleihen in diesem Monat zwar langsam „ausgeblutet“ sind, sich diese Entwicklung mit dem Bewertungsniveau am Markt aber nicht wirklich deckt. Denn schließlich haben sowohl Schwellenländeranleihen als auch die dazugehörigen Währungen im Oktober sogar zugelegt. Ein gestiegenes Kaufinteresses an Risikopapieren seitens der Manager von Schwellenländeranleihen-Fonds könnte natürlich für diese Diskrepanz verantwortlich sein. Es ist jedoch wahrscheinlicher, dass institutionelle Investoren und andere Anleger unter dem Strich wieder verstärkt in diese Papiere investiert haben.

Eine relative Stabilisierung der Kapitalströme bedeutet jedoch nicht zwangsläufig, dass an den Schwellenländermärkten jetzt wieder alles in Butter ist. So lag auch bei den jüngsten Sitzungen des IWF und der Weltbank ein starker Fokus auf den Entwicklungen in den Schwellenländern, nachdem sich der IWF in den aktuellen Ausgaben seiner führenden Publikationen, dem Weltkonjunkturausblick und dem Bericht zur globalen Finanzstabilität (GFSR), zuletzt bereits negativ zu den Schwellenländermärkten geäußert hatte. Kürzlich brachte der IWF seine Besorgnis um das Ausmaß der Mittelzuflüsse in Schwellenländer-Portfolios dann erneut zum Ausdruck. Die nachfolgende Grafik spricht aber dafür, dass die Kapitalströme deutlich von dem moderaten Anstieg der Privatanleger-Engagements in den Schwellenländern abweichen, den der IWF eigentlich erwartet hatte. Nach den Mittelzuflüssen der letzten Jahre wäre eine Annäherung der Kapitalströme an ihren langfristigen Durchschnitt jedoch äußerst schmerzhaft. Gleichzeitig klingen die seit dem 23. Mai erlittenen Mittelabflüsse in Höhe von 27 Mrd. US-Dollar zwar nach einer großen Summe, doch letztlich entsprechen sie lediglich den Mittelzuflüssen, die seit Beginn des Jahres bis zum 23. Mai zu verzeichnen waren – von den vorangegangenen Jahren einmal ganz zu schweigen. Wie in Kapitel 1 des (äußerst lesenswerten) GFSR erläutert wird, sind ausländische Investoren zuletzt scharenweise an die Märkte für lokale Schwellenländeranleihen geströmt. In der Folge hat sich allerdings die Liquidität dieser Märkte verschlechtert, wodurch ein Ausstieg dieser Anleger erschwert wird.

Wie geht es für Schwellenländeranleihen nun also weiter? Dieser Ausblick hängt vermutlich davon ab, wie man die einzelnen Faktoren, die für die Wertentwicklung dieser Anlageklasse maßgeblich sind, gewichtet und bewertet. So ist in den letzten Jahren eine hitzige Debatte darüber entbrannt, ob die Kapitalströme an den Schwellenländermärkten hauptsächlich durch so genannte „Push-Faktoren“ (so treiben beispielsweise die quantitativen Lockerungsmaßnahmen und die damit einhergehenden negativen realen Zinsen in den Industriestaaten das Kapital in Länder mit einem höheren Zinsniveau) oder aber durch „Pull-Faktoren“ (z.B. inländische Faktoren wie Reformen oder eine Liberalisierung des Finanzmarktes) bestimmt werden. Die Schwellenländer plädieren tendenziell dafür, dass die Push-Faktoren dominieren. Der brasilianische Finanzminister Mantega ging sogar soweit, den politischen Entscheidungsträgern der G3-Staaten Währungsmanipulationen vorzuwerfen. Im Gegenzug argumentierten US-Notenbankchef Bernanke sowie die designierte Fed-Chefin Yellen, dass die Schwellenländer eine Aufwertung ihrer Währungen zulassen sollten. In einem aktuellen Arbeitspapier der US-Notenbank werden allerdings sowohl Push- als auch Pull-Faktoren hervorgehoben.

Derweil deutet das Zahlenmaterial des IWF darauf hin, dass die politischen Entscheidungsträger in den Schwellenländern die stichhaltigeren Argumente haben. So spricht das Anleihenpreis-Modell des IWF aus der April-Ausgabe des GFSR dafür, dass der Rückgang der Bewertungen von in Hartwährungen denominierten Schwellenländeranleihen um 400 Basispunkte, der zwischen Dezember 2008 und Dezember 2012 (auf Basis des JP Morgan EMBI Global-Index) zu beobachten war, fast ausschließlich auf das Konto einer lockeren US-Geldpolitik sowie eines weltweit gesunkenen Risikos (das selbst teilweise auf die Maßnahmen der Notenbanken der Industrienationen zurückzuführen war) ging. Gleichzeitig wurden aber auch externe Faktoren identifiziert, denen man rund zwei Drittel des Rückgangs der Renditen von auf lokale Währungen lautenden Schwellenländeranleihen, der in diesem Zeitraum zu verzeichnen war, anlastete. Deshalb scheinen die Push-Faktoren die Pull-Faktoren zu überwiegen – eine Einschätzung, die ich teile und bereits in der Vergangenheit vertreten habe.

Die große Bedeutung externer Faktoren sollte Schwellenländer-Investoren aber eigentlich nicht überraschen, denn diese Argumentation ist doch nichts wirklich Neues. So erläuterten bereits Roubini und Frankel, dass die Umsetzung makroökonomischer Strategien in den Industrienationen stets auch beträchtliche Auswirkungen auf die Schwellenländermärkte hat. Schon in den 1970er Jahren hatten eine lockere Geldpolitik sowie niedrige Kapitalkosten (in Form niedriger realer Zinsen) in den etablierten Volkswirtschaften weltweit zur Folge, dass die Schwellenländer ihre immensen Leistungsbilanzdefizite mühelos finanzieren konnten. Als die US-Geldpolitik zwischen 1980 und 1982 dann aber wieder verschärft wurde, stiegen sowohl die nominalen als auch die realen Zinsen an, was schließlich zur internationalen Schuldenkrise der 1980er Jahre beitrug. Anfang der 1990er Jahre waren die Zinsen in den USA sowie in anderen Industriestaaten dann aber erneut niedrig. Aus diesem Grund hielten die Anleger nach Chancen auf höhere Erträge Ausschau und entdeckten dabei auch die Schwellenländermärkte wieder für sich. So verzeichnete Mexiko beträchtliche Mittelzuflüsse, mit denen das Land sein hohes Leistungsbilanzdefizit finanzieren konnte. Die Zinsanhebung durch die Fed im Jahre 1994, in deren Folge dann auch die realen Zinsen wieder nach oben kletterten, löste bei den Kapitalströmen dann jedoch wieder eine Trendwende aus und führte schließlich zur so genannten „Tequila-Krise“.

Dieses hohe reale Zinsniveau hielt bis Mitte der 1990er Jahre an, während der US-Dollar gleichzeitig aufwertete. Dadurch geriet die Wettbewerbsfähigkeit von Staaten, deren Währungen an den Greenback gekoppelt sind, unter Druck, so dass diese Länder für externe Entwicklungen immer anfälliger wurden. Dieser Trend mündete 1997 schließlich in der asiatischen Finanzkrise. Im Jahr 1998 fiel dann Russland einem künstlich hohen Wechselkurs, chronischen Haushaltsdefiziten sowie niedrigen Rohstoffpreisen (die zumindest teilweise wohl auch den hohen realen Zinsen in den Industriestaaten geschuldet waren) zum Opfer. Nachdem der Druck auf die Schwellenländer durch die monetäre Lockerung in den USA im zweiten Halbjahr 1998 zunächst nachgelassen hatte, wurde mit der deutlichen Verschärfung der US-Geldpolitik, die von 1999 bis 2000 erfolgte, dann aber vermutlich das Schicksal Argentiniens besiegelt. Nur die Interventionen des IWF verhinderten, dass auch die übrigen lateinamerikanischen Staaten mit in den Abgrund gerissen wurden. Die niedrigen realen US-Zinsen bzw. -Renditen, die seit den Jahren 2001 und 2002 sowie insbesondere seit 2009 zu beobachten sind, haben in Verbindung mit dem schwachen US-Dollar aber nicht nur hohe, sondern auch beispiellos konstante Mittelzuflüsse in die Schwellenländermärkte zur Folge gehabt. [Hierbei handelt es sich natürlich um eine deutlich vereinfachte Darstellung der Krisen der letzten 30 Jahre, denn es gab darüber hinaus auch eine Vielzahl binnenkonjunktureller Faktoren, die erklären, weshalb einige Staaten wesentlich stärker in Mitleidenschaft gezogen worden sind als andere. Es lässt sich allerdings kaum abstreiten, dass die US-Geldpolitik bei der Tendenz der Kapitalströme insgesamt eine entscheidende Rolle gespielt hat.]

Allmählich erinnert das alles ein wenig an den Film Und täglich grüßt das Murmeltier. Der Anstieg der realen und nominalen US-Renditen, zu dem es zwischen Mai und August kam, ging mit einem vernichtenden Schlag gegen die Schwellenländer einher. Die Rallye, die im letzten Monat dann an den Schwellenländermärkten eingesetzt hat, war auch den niedrigeren realen und nominalen US-Zinsen zu verdanken. Zwar impliziert diese Korrelation nicht zwangsläufig auch einen Kausalzusammenhang, doch die Anleger sollten sich um das Aufwärtspotenzial der nominalen und realen US-Renditen trotzdem Sorgen machen, da man ja allmählich von der lockeren Geldpolitik abrückt. Allerdings wurde der Zeitpunkt für die grundlegende monetäre Trendwende zuletzt aufgeschoben, so dass man in den USA tendenziell erst für den März 2014 ein Auslaufen der geldpolitischen Ankurbelungsmaßnahmen erwartet. Ich würde sogar davon ausgehen, dass ein solcher Schritt noch weiter hinausgezögert wird, weil momentan noch nicht klar ist, wie sich eine Wiederholung der jüngsten politischen Farce, die bereits Anfang nächsten Jahres droht, verhindern lässt. Dadurch sollte die Verschärfung der US-Geldpolitik aber lediglich als verschoben und nicht als vollständig abgeblasen betrachtet werden.

Dieses Jahr verlief für die Schwellenländer zwar sehr schmerzhaft, allerdings haben wir es bei den Kapitalströmen eher mit einem krampfartigen Stottern als mit einem kompletten „Sudden Stop“ zu tun. Falls bzw. wenn der Tag der Abrechnung dann aber endlich gekommen ist und die US-Geldpolitik tatsächlich wieder verschärft wird, sollten sich Schwellenländer-Investoren um die zunehmende Anfälligkeit der Schwellenländer für Mittelabflüsse und solche „Sudden Stops“ tatsächlich große Sorgen machen. [Guillermo Calvo prägte den Ausdruck „Sudden Stop“ und hat sich gemeinsam mit Carmen Reinhart bereits umfassend mit diesen Phänomen auseinandergesetzt; siehe auch „Wenn die Kapitalströme plötzlich zum Stillstand kommen: Konsequenzen und politische Optionen (2000)‚]

Die Vergangenheit lehrt uns jedoch, dass ein guter alter „Sudden Stop“ in einer Vielzahl von Staaten eine Banken- sowie insbesondere eine Währungskrise auslösen könnte. Die Anfälligkeit für externe Faktoren lässt sich mittels diverser Kennzahlen ermitteln, und viele haben genau dies seit Mai versucht (lesen Sie die Rezension einer Publikation von Nomura). Bereits im Januar bin ich auf einige der bedeutsamsten Indikatoren für Krisen in den Schwellenländern eingegangen, die auch in wissenschaftlichen Publikationen regelmäßig angeführt werden, nämlich die Kennzahlen zu den internationalen Devisenreserven, den realen effektiven Wechselkursen, dem Kreditwachstum, dem BIP sowie den Leistungsbilanzen.

Fairerweise muss man anmerken, dass einige dieser Krisen-Indikatoren zurzeit auf eine leichte Verbesserung der Lage hindeuten. So steigen insbesondere die internationalen Devisenreserven momentan wieder an. JP Morgan hat in diesem Zusammenhang festgestellt, dass die internationalen Devisenreserven einer Reihe von Schwellenländern (exkl. China) zwischen April und Juli zwar um 40 Mrd. US-Dollar gesunken sind, sich im August und September aber wieder vollständig erholt haben, was sogar zur jüngsten Abwertung des US-Dollar beigetragen hat (wodurch der US-Dollar-Wert von Nicht-USD-Positionen steigt).

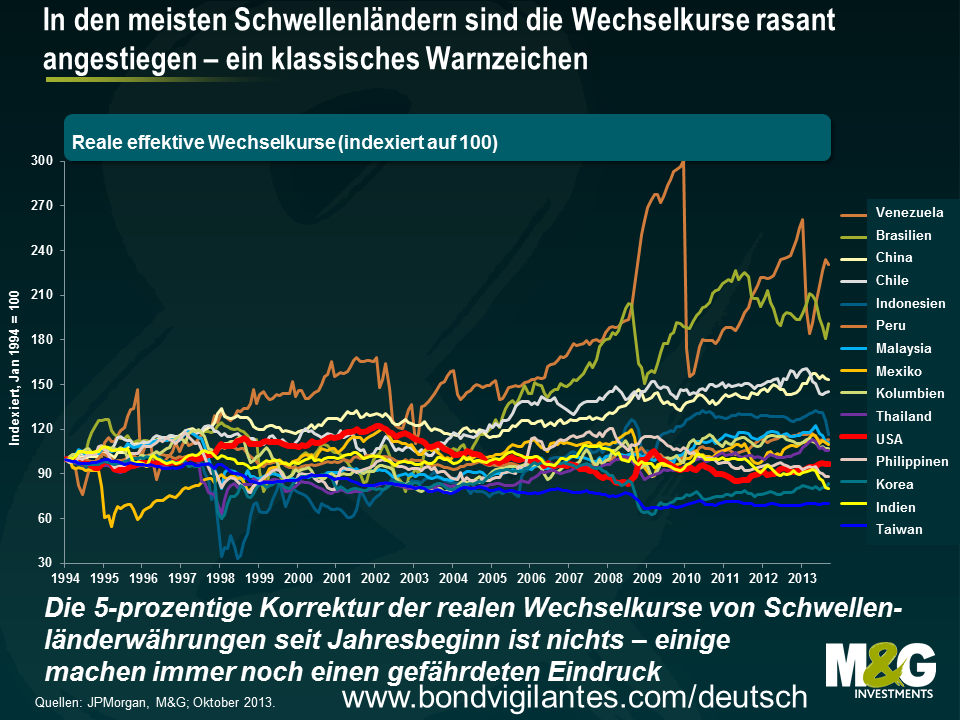

Die Währungen einer Vielzahl von Schwellenländern haben also kürzlich eine beträchtliche und dringend erforderliche Korrektur erfahren. Ich möchte allerdings trotz des jüngsten Rückgangs der nominalen Wechselkurse darauf hinweisen, dass die Tatsache, dass die Inflationsraten in den Schwellenländern wesentlich höher sind als in den Industriestaaten, zur Folge hat, dass die realen Wechselkurse insgesamt um lediglich rund 5 Prozent gesunken sind. Deshalb machen die meisten Schwellenländerwährungen nach wie vor einen überbewerteten Eindruck und scheinen also noch deutlich angepasst werden zu müssen. Vor allem Brasilien hat nach der beträchtlichen Aufwertung seiner Währung zwischen 2003 und 2011 noch viel Arbeit vor sich. Derweil scheint Venezuela in ernsthaften Schwierigkeiten zu stecken, was aber auch zu erwarten war, da dieses Land zwar einerseits versucht, die Kopplung seiner Währung an den US-Dollar aufrechtzuerhalten, während die offizielle Inflationsrate gleichzeitig aber auf mittlerweile 49,4 Prozent angestiegen ist (die internationalen Devisenreserven Venezuelas haben sich in den letzten fünf Jahren halbiert und sind derzeit so niedrig wie seit 2004 nicht mehr).

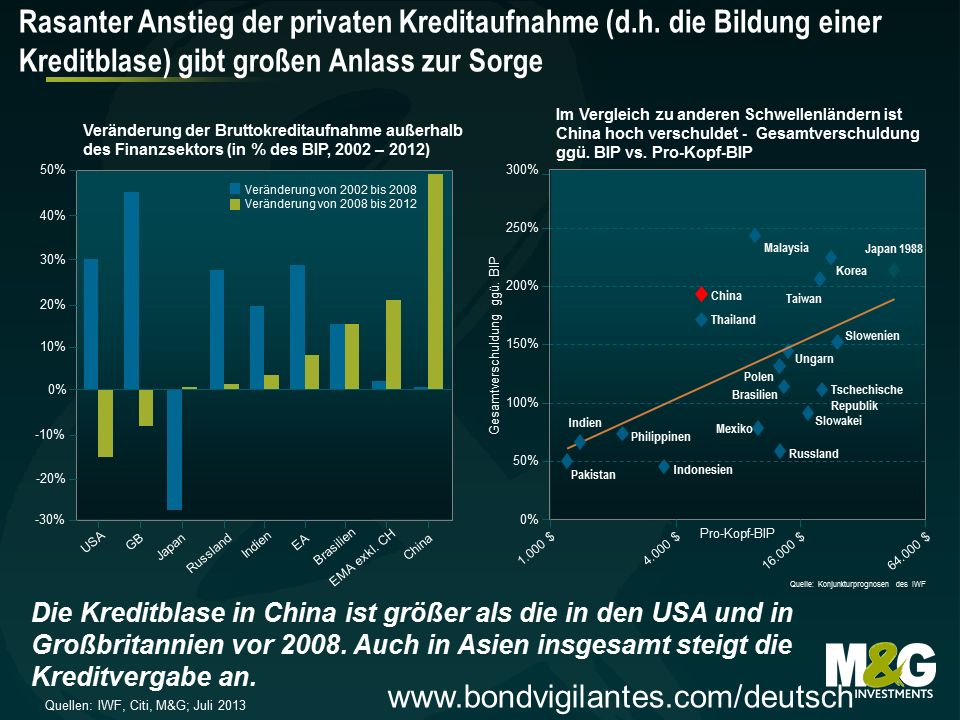

Einige dieser Frühindikatoren geben momentan aber nach wie vor ebenso großen Anlass zur Sorge wie bereits im Januar. Obwohl das rasante Kreditwachstum der Jahre 2009 bis 2012 in den meisten Staaten inzwischen etwas nachgelassen hat (was möglicherweise auch auf die rückläufigen Mittelzuflüsse zurückzuführen ist), gibt es keinerlei Anzeichen für einen Schuldenabbau. Vielmehr hat China wie seit jeher mit seiner Kreditblase zu kämpfen, während das Kreditwachstum in der Türkei unerklärlicherweise sogar wieder anzieht. In der nachfolgenden Grafik wird die chinesische Kreditblase einmal näher beleuchtet. Dabei zeigt sich, dass die Privatverschuldung im Vergleich zum BIP in China seit 2008 höher ist als bei den Kreditblasen, die sich bis 2008 in den USA sowie in Großbritannien gebildet hatten. Gleichzeitig entspricht das chinesische Verhältnis Gesamtverschuldung/BIP mittlerweile nahezu dem Japans aus dem Jahr 1988. Deshalb scheint eine Bankenkrise in China gewissermaßen unvermeidlich zu sein. Obwohl eine solche Bankenkrise das BIP-Wachstum Chinas belasten würde, sollte sie für die Wirtschaft dieses Landes keine Katastrophe darstellen. Die Gründe dafür sind die bereits bestehenden Kapitalkontrollen sowie die hohen inländischen Sparraten (mit diesen Ersparnissen würden dann aber lediglich die Löcher in den Bilanzen der Banken gestopft werden). Viel schmerzhafter wäre eine solche Krise vermutlich für die wichtigsten Handelspartner Chinas, und zwar insbesondere für jene Länder, die von der steigenden und nicht beizubehaltenden Investitionstätigkeit der Chinesen am meisten abhängig sind. Damit würden wohl vor allem jene Staaten in Mitleidenschaft gezogen werden, deren Anfälligkeit für externe Faktoren zurzeit sowieso steigt (siehe auch Falls die chinesische Wirtschaft einer Neuausrichtung unterzogen wird und das Wachstum nachlässt – was zweifellos geschehen muss – wer schaut dann dumm aus der Wäsche? aus dem März 2013).

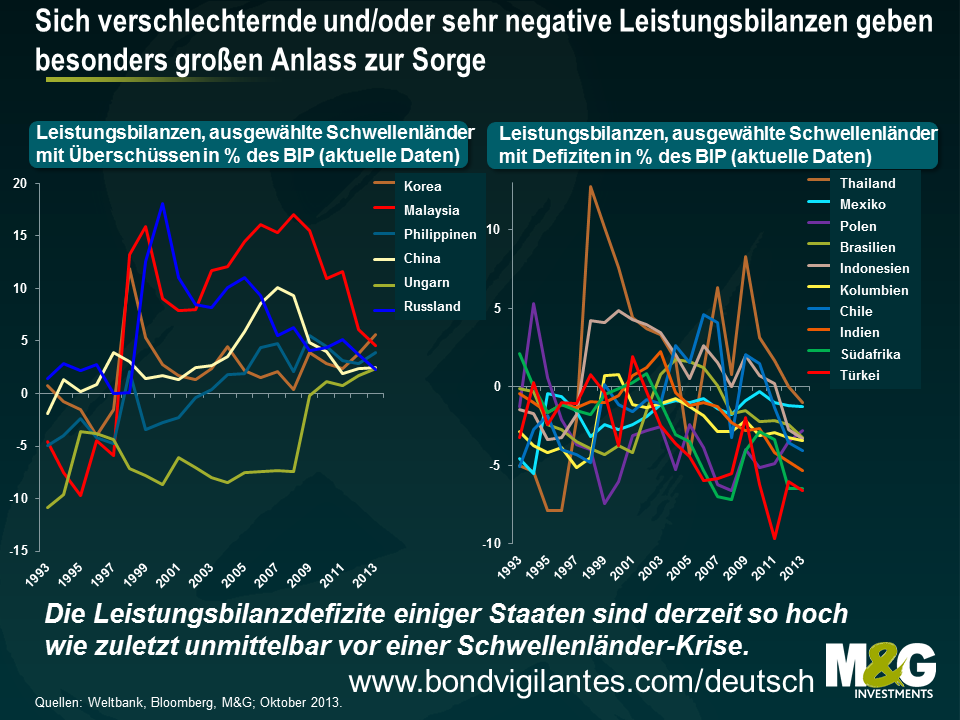

Der größte Anlass zur Sorge sind aber vermutlich die Leistungsbilanzen, die sich momentan in fast allen Schwellenländern (in denen die Leistungsbilanz immer auch eine wesentliche Kennzahl für die Handelsbilanz ist) rasant eintrüben. Betrachtet man einmal die Finanzkrisen der Vergangenheit, so gingen diese immer mit hohen bzw. hartnäckigen Leistungsbilanzdefiziten einher. Dies galt für die lateinamerikanische Schuldenkrise Anfang der 1980er Jahre ebenso wie für die Wechselkursmechanismus (ERM)-Krise der Jahre 1992 und 1993. Beträchtliche Leistungsbilanzdefizite gab es auch 1994 in Mexiko, während der Asien-Krise im Jahr 1997, in Russland 1998 (jedenfalls vermutlich), in Argentinien und ganz Lateinamerika zwischen 1999 und 2002, in Osteuropa und in vielen etablierten Volkswirtschaften vor 2008 sowie in den Peripheriestaaten der Eurozone (2010-?). Allerdings sind Leistungsbilanzdefizite nicht etwas grundsätzlich „Schlechtes“, da ein Leistungsbilanzdefizit in einem Land ja zwangsläufig durch einen Leistungsbilanzüberschuss in einem anderen Staat wieder aufgewogen wird. Denn wenn eine Volkswirtschaft über eine junge Bevölkerung und hervorragende Investmentaussichten verfügt, dann macht es durchaus Sinn ein Leistungsbilanzdefizit aufzuweisen und auf ausländische Investments zu setzen. Ausländische Investoren werden allerdings nur dann bereit sein, ein Leistungsbilanzdefizit zu finanzieren, wenn sie auch davon ausgehen können, dass ihre Investitionen in Zukunft Überschüsse zur Folge haben werden. Im Gegenzug ist kein Land in der Lage, ein Leistungsbilanzdefizit unbegrenzt zu finanzieren (also bei ausländischen Gläubigern Schulden anzuhäufen), sofern die ausländischen Geldgeber dieses Defizit wirklich für untragbar halten. Dann ist nämlich mit einer Währungskrise zu rechnen. Vielleicht sind die Leistungsbilanzdefizite der Mongolei oder von Mozambique, die im letzten Jahr fast 40 Prozent betrugen, aufgrund der erwartungsgemäß hohen Erträge von Bergbau- und Energieinvestitionen in diesen Staaten ja zu rechtfertigen. Vielleicht aber auch nicht.

Hohe Leistungsbilanzdefizite bzw. sich rasant eintrübende Leistungsbilanzen können aber durchweg als Hinweise dafür angesehen werden, dass irgendetwas schiefläuft, und genau diesen Eindruck erwecken viele Schwellenländer derzeit bei mir. Von Morgan Stanley wurde der eingängige Begriff der „Fragilen Fünf“ geprägt, der die großen Schwellenländer mit den offensichtlichsten externen Ungleichgewichten umfasst (Indonesien, Südafrika, Brasilien, die Türkei und Indien). Verständlicherweise sind diese Staaten nicht gerade begeistert von dieser Bezeichnung (da klang „BRICS“ doch wesentlich besser…). Leider ist die Liste der „fragilen“ Schwellenländer aber in Wirklichkeit deutlich länger und umfasst wesentlich mehr als lediglich diese fünf Staaten.

In der nachfolgenden Grafik werden ausgewählte Schwellenländer dargestellt, die momentan Leistungsbilanzüberschüsse und -defizite aufweisen. Einige Staaten machen dabei einen ganz gesunden Eindruck. So scheinen die Philippinen und Südkorea mit stabilen Überschüssen in dieser Hinsicht in einem guten Zustand zu sein. Gleichzeitig hat Ungarn ein hohes Leistungsbilanzdefizit sogar in einen kleinen Überschuss umgedreht, obwohl es noch einige Jahre robuster Überschüsse bedarf, bis Ungarn die bis 2009 anhaltende Phase enorm hoher Leistungsbilanzdefizite wieder ausgeglichen hat.*

Praktisch alle anderen Staaten mit Überschüssen haben zuletzt jedoch einen ziemlich heftigen Rückgang ihrer Leistungsbilanzüberschüsse hinnehmen müssen. So ist der Überschuss Malaysias von 18 Prozent des BIP im I. Quartal 2009 bis zum II. Quartal 2013 auf 4,6 Prozent des BIP gesunken. Gleichzeitig ist der Leistungsbilanzüberschuss Russlands, das regelmäßig als eines jener Schwellenländer genannt wird, das am wenigsten durch externe Faktoren beeinflusst wird, von über 10 Prozent im Jahr 2006 kontinuierlich bis auf 2,3 Prozent im II. Quartal dieses Jahres geschrumpft. Damit ist dieser Überschuss so gering wie seit dem II. Quartal 1997 (also in dem Jahr vor dem russischen Zahlungsausfall) nicht mehr. Noch alarmierender ist die sich verschlechternde Leistungsbilanz Russlands aber angesichts historisch hoher Ölpreise, die eigentlich einen beträchtlichen Überschuss zur Folge haben sollten. So könnte selbst die Finanzierung eines kleineren Leistungsbilanzdefizits (die dann definitionsgemäß mittels ausländischer Finanzmittel erfolgen würde) Russland vor ernsthafte Probleme stellen. Gleichzeitig könnte auch ein niedrigerer Ölpreis massive finanzielle Schwierigkeiten zur Folge haben, weil der Breakeven-Ölpreis, den Russland für einen ausgeglichenen Haushalt benötigt, in den letzten fünf Jahren von 50 bis 55 US-Dollar pro Barrel auf nunmehr etwa 118 US-Dollar pro Barrel angestiegen ist.

In vielen (wenn auch nicht in allen) Staaten mit Leistungsbilanzdefiziten ist die Lage sogar noch düsterer. So weist eine Reihe von Ländern aktuell Leistungsbilanzdefizite auf, die entweder genauso hoch oder sogar noch höher sind als unmittelbar vor früheren Finanzkrisen. Bereits seit langem ist das Leistungsbilanzdefizit der Türkei sehr hoch, und obwohl es von fast 10 Prozent des BIP im Jahr 2011 im II. Quartal dieses Jahres auf 6,6 Prozent gesunken ist, spricht die Weigerung der dortigen Notenbank, mit Zinsanhebungen auf die erneute Bildung einer Kreditblase zu reagieren, dafür, dass sich die türkische Leistungsbilanz demnächst sogar noch weiter eintrüben wird. Gleichzeitig haben sich die südafrikanischen Wirtschaftsdaten trotz des zuletzt heftigen Einbruchs des Rand nicht verbessert. So lag das Leistungsbilanzdefizit Südafrikas jüngst bei 6,5 Prozent des BIP und wird wohl auch im III. Quartal sehr enttäuschend ausfallen. Der Auslöser dafür sind die schlimmen Handelszahlen aus dem Juli und dem August. Ich bin nach wie vor der Meinung, dass Südafrika auf „Ramsch-Niveau“ herabgestuft werden sollte, wie bereits in einem Blog-Beitrag aus dem vergangenen Jahr erläutert wurde (der 10-prozentige Rückgang des Rand, auf dem die Modellberechnungen seinerzeit basierten, hat sich noch als übertrieben optimistisch erwiesen!). Auch das chronische Doppel-Defizit Indiens wurde bereits eingehend dargestellt. So hat sich die Leistungsbilanz dieses Landes in den letzten Jahren deutlich verschlechtert und verbuchte im IV. Quartal 2012 sogar ein Rekord-Defizit von 5,4 Prozent. Seitdem hat sich die Lage nur minimal verbessert. Wie ebenfalls bereits erläutert wurde, ist das Leistungsbilanzdefizit Indonesiens inzwischen wieder auf dasselbe Niveau angestiegen, auf dem es bereits im II. Quartal 1997 (also unmittelbar vor dem Ausbruch der asiatischen Finanzkrise) gelegen hatte. Derweil hat sich der ehemals hohe Leistungsbilanzüberschuss Thailands inzwischen ebenfalls in ein Defizit umgekehrt. Im Gegensatz dazu weisen die lateinamerikanischen Staaten (gemessen an ihrem jeweiligen Entwicklungsstadium) tendenziell angemessene Leistungsbilanzdefizite auf, obwohl Brasilien und Chile zuletzt wieder in die Gefahrenzone gerückt sind.**

Besorgniserregend ist aber auch die „Ansteckungsgefahr“, das so genannte „Contagion Risk“. Falls die US-Notenbank ihre Geldpolitik im nächsten Jahr nämlich tatsächlich verschärfen sollte, würden sich die Anleger in großem Stil aus den Schwellenländern zurückziehen und ihr Kapital wieder an die US-Märkte schleusen. Gleichzeitig könnte die Blase in China platzen und die Schwellenländer ebenfalls stark in Mitleidenschaft ziehen. In einem solchen Fall könnte sich eine Schwellenländer-Krise deutlich von früheren Krisenphasen unterscheiden. Denn in der Vergangenheit waren Schwellenländer-Krisen stets regional begrenzt – die internationale Schuldenkrise von Anfang der 1980er Jahre war in diesem Zusammenhang zwar möglicherweise eine Ausnahme, doch selbst damals geriet vor allem Lateinamerika unter Druck. Der große Unterschied besteht diesmal darin, dass ein Großteil der Mittelzuflüsse nicht von Banken stammt, sondern von spezialisierten, global ausgerichteten Schwellenländerfonds sowie großen, auf die weltweiten Anleihenmärkte fokussierten „Total Return“-Anlagestrategien. Sollten diese Fonds ihre Mittel aus den Schwellenländern abziehen (genauer gesagt: sollten die Anleger, die in diesen Fonds investiert sind, ihre Positionen auflösen), wären diese Fonds nämlich gezwungen, nicht nur ihre Engagements in jenen Staaten abzustoßen, die in Schwierigkeiten geraten sind, sondern müssten sich auch aus jenen Ländern zurückzuziehen, die nicht notwendigerweise unter Druck geraten werden. Irgendwann im Laufe einer solchen Krise könnten die Fondsmanager dann nur noch vergleichsweise liquide Positionen höherer Qualität beispielsweise in Mexiko auflösen, um die Anteilsrückgaben seitens der Anleger zu bedienen. Falls sich also tatsächlich eine solche Krise entwickeln sollte, werden die Schwellenländermärkte vermutlich eine wechselseitige Korrelation von etwa 1 aufweisen. Und dies gilt nicht nur für die Schwellenländer untereinander. So könnte auch das Schicksal von Staaten wie Irland in hohem Maße von dem der Ukraine, Ghanas, Mexikos und Malaysias abhängig sein.

Das ist die echt ausführliche „Geschichte“ der Schwellenländer. Aber wie sieht es mit dem wichtigsten Faktor überhaupt aus – dem Bewertungsniveau? Im Juni bin ich zu der Schlussfolgerung gelangt, dass Schwellenländeranleihen nach ihrer ausgeprägten Verkaufswelle zuletzt wieder günstiger bewertet waren als noch einige Monate zuvor und es deshalb sinnvoll war, diese Anlageklasse, die sich unserer Meinung lange Zeit in einer Bewertungsblase befunden hat, zukünftig nicht mehr so zurückhaltend zu beurteilen (was aber nicht bedeutet, das ich optimistisch war). Wie bereits erläutert, haben Schwellenländeranleihen inzwischen zwar fast die Hälfte ihrer Verluste aus dem Mai und dem Juni wieder aufgeholt, da sich in dieser Phase aber letztlich kaum etwas Grundlegendes geändert hat, sollte man sich inzwischen wieder mehr Sorgen um das Bewertungsniveau machen.

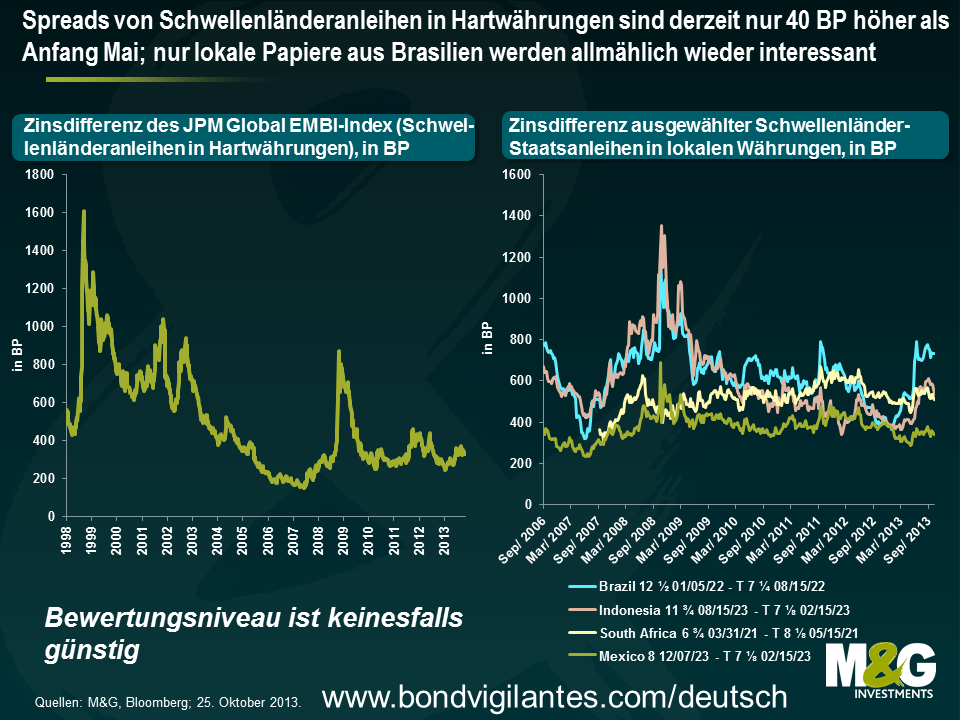

Die nachfolgende Grafik illustriert die Ausweitung der Zinsdifferenzen von US-Staatsanleihen gegenüber in Hartwährungen denominierten Papieren (auf Basis des JPM EMBI Global-Spread) sowie auf lokale Währungen lautenden Anleihen (gemessen an den 10-jährigen Renditen brasilianischer, indonesischer und mexikanischer Titel) aus den Schwellenländern. Obwohl sich eine Reihe makroökonomischer Indikatoren in den Schwellenländern mittlerweile wieder dem Niveau früherer Krisenphasen nähert (oder sich sogar bereits dort befindet), sind die Spreads von in Hartwährungen denominierten Schwellenländeranleihen momentan noch ziemlich eng (obwohl man dann zumindest auf den US-Dollar ausgerichtet wäre, dessen Bewertungsniveau mir durchaus gefällt). Derweil bieten auch auf lokale Währungen lautende Schwellenländerpapiere gegenüber US-Staatsanleihen derzeit unspektakuläre Zusatzrenditen. Allerdings muss man dabei auch eine Vielzahl von Schwellenländerwährungen akzeptieren, deren Bewertungen wahrscheinlich schwanken werden. Darüber hinaus ist man dem zusätzlichen Risiko ausgesetzt, dass einzelne Staaten gezwungen sein könnten, eine prozyklische Geldpolitik umzusetzen (d.h. dass die Notenbanken einiger Schwellenländer ihre Zinsen trotz einer rückläufigen Binnennachfrage anheben müssten, um so einen ungeordneten Ausverkauf ihrer Währungen zu verhindern, der wiederum zu einem Anstieg der Renditen lokaler Anleihen führen würde, wie es zuletzt ja bereits in Brasilien, Indien und Indonesien der Fall war).

Die zunehmende Anfälligkeit der Schwellenländer für externe Faktoren sowie das mittlerweile recht unattraktive Bewertungsniveau haben zur Folge, dass Schwellenländeranleihen bereits am Rande des Abgrunds taumeln. Aber würde ihnen die US-Notenbank tatsächlich den finalen Stoß versetzen?

Einerseits war die US-Binnennachfrage in den 1990er Jahren zwar wesentlich kräftiger als derzeit, doch während der wirklich schlimmen Schwellenländer-Krisen der Jahre 1997 und 1998 schwankte das US-BIP kein bisschen. Vielmehr war das US-BIP-Wachstum im Jahr 1998 mit 5 Prozent so hoch wie seit 1984 nicht mehr, und auch 1997 wuchs die US-Wirtschaft um gar nicht mal so schlechte 4,4 Prozent. Auch während der Asien-Krise des Jahres 1997 veränderte sich der Leitzins der Fed überhaupt nicht, sondern wurde erst nach der Russland-Krise im September 1998 von 5,5 auf 5,25 Prozent gesenkt (bevor er im Oktober und November dann noch einmal auf 4,75 Prozent reduziert wurde). Diese Entwicklung war jedoch sowohl auf inländische als auch auf ausländische Faktoren zurückzuführen. Im November 1999 wurde der Leitzins dann wieder auf 5,5 Prozent angehoben und stieg bis Mai 2000 auf 6,5 Prozent an.

Andererseits repräsentieren die Schwellenländer mittlerweile etwa die Hälfte des globalen BIP. Deshalb könnte ein unmittelbarer Einbruch in den Schwellenländern umgehend auch die USA runterziehen. Dieses Risiko ist der US-Notenbank in den letzten Monaten aufgrund der extremen Entwicklungen bei den Asset-Preisen an den Schwellenländermärkten zunehmend bewusst geworden (sofern es das nicht bereits vorher war). So betonte Ben Bernanke auf den Pressekonferenzen im Juni sowie im September, dass die Fed viele Volkswirte beschäftige, deren einzige Aufgabe darin bestünde, die globalen Auswirkungen der US-Geldpolitik zu ermitteln, und dass deshalb alles, was den USA zugute komme, auch für die Schwellenländer von Vorteil sei. Ungeachtet der Entwicklung in den Schwellenländern wird es für die US-Notenbank allerdings schwer, ihre Geldpolitik auch dann nicht wieder zu verschärfen, wenn die US-Wirtschaft im nächsten Jahr tatsächlich um 3 Prozent wachsen sollte (was ja durchaus möglich ist).

Die sich verschlechternden Leistungsbilanzen der Schwellenländer könnten jedoch dazu führen, dass zumindest einige Schwellenländer wohl nicht mehr darauf warten müssen, von der Fed in den Abgrund gestoßen zu werden, denn vermutlich besorgen sie das schon selbst. Ein wachsendes Leistungsbilanzdefizit hat nämlich zur Folge, dass ein Land noch mehr Kapital aus dem Ausland anziehen muss, um dieses Defizit zu finanzieren. Falls die Industriestaaten als Anlageregion aber wieder an Attraktivität gewinnen, während ein Land wie etwa Südafrika wegen sich eintrübender konjunktureller Fundamentaldaten oder anderer inländischer Tendenzen gleichzeitig an Attraktivität verliert, werden unter den Investoren allmählich Zweifel an der Nachhaltigkeit der entsprechenden Defizite aufkommen, was dann letztlich eine Zahlungsbilanz-Krise auslösen wird. Deshalb müssen Schwellenländeranleger für diese Risiken in Form höherer Renditen entschädigt werden. In den meisten Fällen scheinen die Renditen derzeit aber nicht hoch genug zu sein, so dass ich das Bewertungsniveau von Schwellenländeranleihen aktuell wieder zurückhaltender beurteile.

*Bei einem Leistungsbilanzdefizit handelt es sich um eine Kennzahl, die von einem Jahr ins nächste „mitgenommen“ wird. Ungarn macht deshalb immer noch einen schlechten Eindruck, weil die Leistungsbilanz dieses Landes über Jahre hinweg ein Defizit aufgewiesen hat, was sich auch im Netto-Auslandsvermögen Ungarns widerspiegelt. Der Leistungsbilanzüberschuss ist eine der wenige Stellschrauben, die Ungarn drehen kann, um daran etwas zu ändern. Mehr Informationen dazu finden Sie in diesem älteren Blog-Beitrag.

** Angesichts der hohen Mittelzuflüsse, eines vergleichsweise starken Bankensektors sowie einer sehr steilen Zinskurve frage ich mich nach wie vor, weshalb sich in Mexiko KEINE Kreditblase gebildet hat und dieses Land deshalb immer noch zu den von uns favorisierten Schwellenländern zählt (siehe auch Mexiko – eines der wenigen Schwellenländer, die wir lieben aus dem Februar 2012; allerdings würde ich „lieben“ aufgrund der immensen Mittelzuflüsse der letzten 18 Monate sowie wegen des im Vergleich zu anderen Schwellenländermärkten inzwischen nicht mehr so attraktiven Bewertungsniveaus mittlerweile durch „mögen“ ersetzen).