Sollte die Bank of England die Zinsen anheben?

Viele von uns haben sich mittlerweile an ein von extrem niedrigen Zinsen und quantitativen Lockerungsmaßnahmen (QE) geprägtes Umfeld gewöhnt. Berücksichtigt man die Inflation, so sind die realen Kurzfristzinsen in den meisten Industriestaaten derzeit sogar negativ. Natürlich haben die Notenbanken mit diesen historisch niedrigen Zinsen – teilweise konzertiert – auf die große Finanzkrise des Jahres 2008 reagiert. Obwohl uns bisher noch keine offiziellen Zahlen vorliegen, wird es jedoch immer wahrscheinlicher, dass in den etablierten Volkswirtschaften im Jahr 2013 praktisch zeitgleich eine Erholungstendenz eingesetzt hat. Sollte die Bank of England deshalb nun darüber nachdenken, den Leitzins allmählich wieder anzuheben? Vielleicht ist anstelle eines berauschenden Wirtschaftswachstums ein lediglich solider Aufwärtstrend sogar besser geeignet, um eine wirklich schwerwiegende Wirtschaftskrise letztlich zu vermeiden.

Sowohl die Wirtschaftstheorie als auch die Erfahrungen aus der Praxis lehren uns, dass es die Investitionsentscheidungen beeinflusst und eine übermäßige Risikobereitschaft zur Folge haben kann, wenn die Zinsen übertrieben lange niedrig gehalten werden. Außerdem können sich durch ein langfristig niedriges Zinsumfeld auch Asset-Preisblasen bilden, die dann letztendlich platzen. Im Jahr 2013 haben einige Segmente des britischen Immobilienmarktes (etwa in London sowie im Südosten des Landes) zweistellige Erträge vorgelegt, während der FTSE 100-Index in Reichweite jenes Allzeithochs notiert, das letztmals während der Technologieblase zu beobachten war (und seit 2009 damit mehr als 60 Prozent zugelegt hat). Gleichzeitig sind die Zinsdifferenzen britischer Nicht-Finanzunternehmensanleihen nur noch 45 Basispunkte von ihren Tiefs aus dem Jahr 2007 entfernt. Aus all diesen Faktoren wird deutlich, dass ultra-niedrige Zinsen sowohl auf die Finanzmärkte als auch auf die Realwirtschaft beträchtliche Auswirkungen haben.

Auch wenn ich nun Gefahr laufe, als Spielverderber zu gelten, möchte ich nachfolgend fünf Gründe anführen, weshalb die Zinsen meiner Meinung nach noch vor dem Jahresende (derzeit geht der Markt für Februar bzw. März 2015 von einem Zinsanstieg aus) und auf jeden Fall noch vor dem III. Quartal 2016 (wenn die Arbeitslosenquote nach Einschätzung der BoE auf 7 Prozent gesunken sein wird) wieder angehoben werden könnten.

- Es bilden sich Asset-Preisblasen

- Die Arbeitslosenquote sinkt schnell in Richtung auf 7 Prozent

- Man darf die Inflationsrisiken nicht vergessen

- Die Taylor-Regel spricht dafür, dass die Zinsen von einem neutralen Niveau zurzeit weit entfernt sind

- Das Risiko eines Auseinanderbrechens der Eurozone scheint nachgelassen zu haben

Es bilden sich Asset-Preisblasen

In den letzten fünf Jahren haben britische Finanzanlagen kräftig zugelegt, und zwar insbesondere, seitdem die quantitativen Lockerungsmaßnahmen (von denen Aktienanleger und Anleiheninvestoren gleichermaßen profitieren) an den Finanzmärkten eine wichtige Rolle spielen. So haben in Finanzanlagen engagierte Investoren ausgehend von den Tiefstständen nach der Krise zuletzt bereits wieder einen deutlichen Anstieg ihrer Nettovermögen verzeichnet. Allgemeinen Prognosen zufolge erwarten die meisten Experten am Markt, dass 2014 für risikobehaftete Anlageformen erneut ein robustes Jahr werden wird. Angetrieben werden dürfte diese Tendenz durch das momentan „billige Geld“ sowie das Streben der Anleger nach positiven realen Renditen.

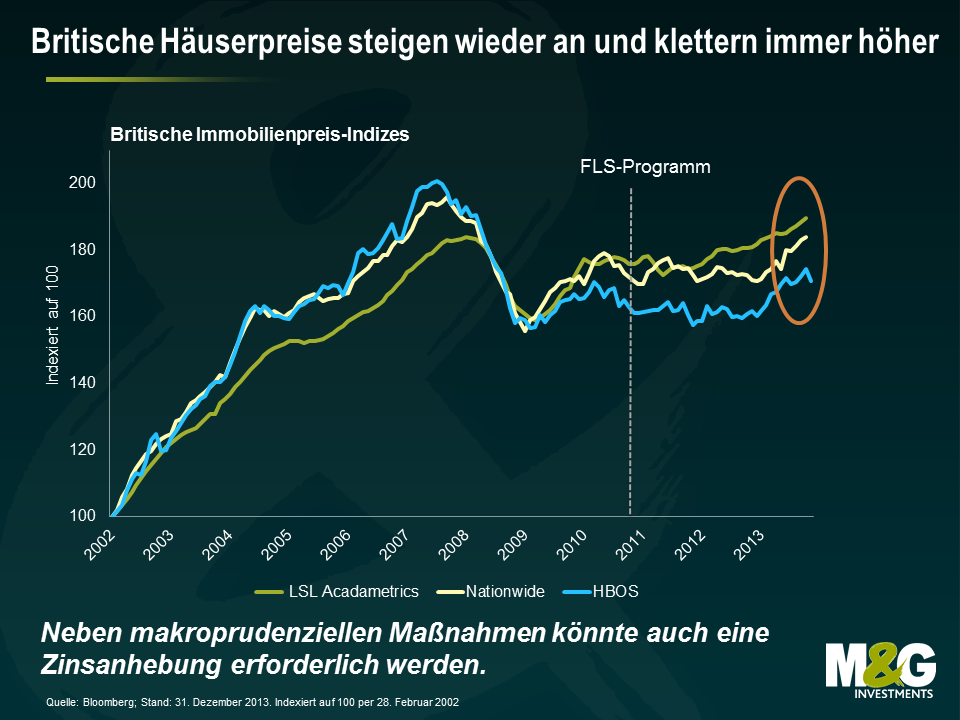

Der größte Vermögenswert, den der durchschnittliche britische Privathaushalt besitzt, ist natürlich das eigene Haus. Im Jahr 2011 ging man davon aus, dass etwa 15 Millionen Haushalte über ein selbst genutztes Eigenheim verfügen (das entspricht etwa 65 Prozent aller Privathaushalte). Deshalb überrascht es auch nicht, dass die Zeitungsleser praktisch täglich mit Schlagzeilen über steigende Immobilienpreise bombardiert werden. Denn auf Basis diverser Kennzahlen klettern die Häuserpreise inzwischen allmählich wieder nach oben. Zu diesem Preisanstieg tragen auch die aktuell niedrigen Zinsen sowie das knappe Angebot am Häusermarkt bei. Das niedrige Zinsniveau hat den britischen Verbraucher nämlich dazu verleitet, sich im Vergleich zu ihren Einkommen hoch zu verschulden. So entspricht der Preis einer durchschnittlichen Immobilie inzwischen dem 5,4-fachen seiner Einkommens. Damit ist diese Kennzahl so hoch wie seit Juli 2010 nicht mehr und liegt gleichzeitig deutlich über ihrem langfristigen Durchschnitt von 4,1.

Das so genannte „Help-to-Buy“-Programm zur Förderung von Immobilienkäufen trägt ebenfalls zu dem Run auf diesen in hohem Maße fremdfinanzierten und zinssensitiven Sektor bei (ein Aspekt, mit dem ich mich hier bereits im Juli beschäftigt habe). Wenn die BoE den Leitzins aber noch in diesem Jahr anheben würde, hätte dies hoffentlich einen Rückgang der spekulativen Aktivitäten und der Anhäufung von Schulden am Häusermarkt zur Folge. Zwar würde eine solche Maßnahme nicht auf öffentlichen Beifall stoßen (das würde sie aber nie), wir sollten uns jedoch über die Schäden im Klaren sein, die ein zügelloser Immobilienmarkt in einer Volkswirtschaft anrichten kann. So hat BoE-Chef Mark Carney in seiner Funktion als Vorsitzender des Ausschusses für Finanzpolitik bereits die Aussetzung des Kreditförderprogramms „Funding for Lending“ veranlasst. Gleichzeitig hat er darauf hingewiesen, dass restriktivere Vorgaben für die Bedingungen bei Hypothekenkrediten durchaus ein Instrument sein könnten, um die Tendenz der Häuserpreise zu steuern.

Es lässt sich natürlich darüber streiten, ob makroprudenzielle geldpolitische Maßnahmen letztlich Wirkung zeigen werden oder nicht. Schließlich sind die Notenbanken bestrebt, sich auf eine konjunkturelle Stellschraube zu konzentrieren, indem sie entweder die Zinsen anheben oder aber die Kreditvergabe einschränken. In der makroökonomischen Realität gibt es derzeit auch ein konkretes Beispiel dafür. So begrenzte die Reserve Bank of New Zealand am 1. Oktober den Anteil, den Banken als Kredite mit niedrigen Einlagen deklarieren dürfen, und verlangte von den großen Banken gleichzeitig, höhere Kapitalreserven vorzuhalten, um ihre Kredite abzusichern. Es ist zwar noch sehr früh, doch für den November vermeldete das Real Estate Institute of New Zealand einen Anstieg der neuseeländischen Häuserpreise um 1,2 Prozent. Damit haben die Preise auf Jahressicht um 9,6 Prozent zugelegt. Deshalb wäre der Versuch, den Immobilienmarkt mit Hilfe makroprudenzieller Maßnahmen zu bremsen, für die RBNZ und die BoE wohl in etwa dasselbe, als würde man versuchen, ein Auto zu stoppen, indem man die Tür öffnet und hofft, dass der Luftwiderstand den Rest erledigt. Man muss mit dem Fuß aber letztlich wirklich aktiv auf die Bremse treten.

Und je länger diese Boom-Phase anhält, desto größer werden auch die Schmerzen sein, wenn sie irgendwann zwangsläufig endet.

Die Arbeitslosenquote sinkt schnell in Richtung auf 7 Prozent

In den letzten neun Monaten ist die Arbeitslosenquote (eine der Grundlagen der so genannten „Forward Guidance“ der BoE) von 7,9 auf nunmehr 7,4 Prozent gesunken. Dieser schnelle Rückgang hat unter Volkswirten einige Spekulationen darüber ausgelöst, ob die BoE ihre Zielvorgabe für die Arbeitslosenquote wohl von 7,0 auf 6,5 Prozent reduzieren wird. Natürlich würde auch ein Erreichen des aktuellen Schwellenwerts von 7,0 Prozent nicht automatisch eine Zinsanhebung nach sich ziehen. Vielmehr handelt es sich dabei lediglich um einen Schwellenwert, an dem die BoE Zinsanhebungen überhaupt erst wieder in Erwägung ziehen würde. Allerdings hat sich die Lage am Arbeitsmarkt zuletzt wesentlich schneller verbessert als die BoE ursprünglich angenommen hatte. So ist die Arbeitslosigkeit mittlerweile so niedrig wie seit Mai 2009 nicht mehr. Damit liegt die Arbeitslosenquote zwar immer noch deutlich über ihrem durchschnittlichen Niveau der Jahre 2000 bis 2008, ich möchte aber darauf hinweisen, dass dieser Zeitraum für die britische Wirtschaft auch eine außergewöhnliche Phase war. Und zwar eine außergewöhnlich GUTE – ohne Inflationsdruck und mit konstantem Wachstum – die sich wahrscheinlich auch nicht wiederholen lässt. Denn die „natürliche“ Arbeitslosenquote ist in Großbritannien wohl mittlerweile 1 oder 2 Prozent höher als noch in der ersten Dekade dieses Jahrhundert. Dies spricht dafür, dass die Überschusskapazitäten innerhalb der britischen Wirtschaft tatsächlich niedriger sind als viele annehmen. Aus diesem Grund könnte es gar nicht mehr so lange dauern, bis die Lohnforderungen allmählich wieder ansteigen, was dann einen zunehmenden Inflationsdruck zur Folge hätte. Angesichts der gestiegenen Häuserpreise sowie aufgrund der jüngsten Wertzuwächse der Investmentportfolios käme ein im Jahr 2014 bereits wieder kräftigeres Lohnwachstum aber sowohl dem Konsum als auch dem Nettovermögen der Privathaushalte zugute.

Man ist sich allgemein darüber einig, dass die Geldpolitik erst mit einer gewissen Verzögerung Wirkung zeigt (nach Schätzungen der BoE beträgt die entsprechende Zeitspanne etwa zwei Jahre), und auch die Arbeitslosenquote selbst spiegelt die tatsächlichen Wirtschaftsaktivitäten lediglich verzögert wider. Falls die BoE also wirklich abwartet, bis die Arbeitslosenquote auf 7 Prozent gesunken sein wird oder es konkrete Belege für ein wieder kräftiges Wirtschaftswachstum gibt, könnte es also bereits zu spät sein. Deshalb könnte ein leichter Tritt auf die Bremse in Form einer Anhebung des Leitzinses durchaus angemessen sein.

Man darf die Inflationsrisiken nicht vergessen

Im letzten Monat hat Ben Lord einen hervorragenden Beitrag über die Inflationsaussichten in Großbritannien verfasst, aus dem ich gerne zitieren möchte:

Das aktuelle Inflationsumfeld mag zwar günstig erscheinen. In Verbindung mit einem wieder anziehenden Wachstumstrend und der Schwierigkeit, die beträchtliche Geldmenge infolge der quantitativen Lockerungspolitik wieder abzubauen, wird die Gefahr potenzieller Nachfrage-Schocks auf mittlere Sicht aber ein beträchtliches Inflationsrisiko mit sich bringen. Angesichts rückläufiger Rohstoffpreise und sinkender Inflationserwartungen, die durch ein mangelndes Wachstum nach unten gedrückt worden sind, konzentrieren sich die Märkte inzwischen außerdem zu sehr auf kurzfristige Entwicklungen.

Darüber hinaus haben die Notenbanken die schlechte Angewohnheit, zu lange an einer zu lockeren Geldpolitik festzuhalten. Dieses Phänomen hat sogar einen Namen: „der [hier den Namen des jeweiligen FOMC-Vorsitzenden einfügen]-Put“. Die lockere Geldpolitik, die der Offenmarktausschuss der US-Notenbank in den 1970er Jahren betrieben hat, wird als entscheidender Auslöser für die galoppierende Inflation betrachtet, die in dieser Zeit zu beobachten war. Im Jahr 1981 korrigierte der Offenmarktausschuss seine Strategie dann aber letztlich und hob die Zinsen auf 19 Prozent an.

Tatsächlich befürchten die Notenbanker natürlich, dass die extrem lockere Geldpolitik und das große QE-Experiment im Endeffekt zu einem Anstieg der Inflation führen werden. Denn einer neuerlichen Inflationstendenz könnte man nur mit einer Anhebung der Zinsen entgegenwirken. Obwohl die Teuerungsrate in Großbritannien kürzlich wieder zurückgegangen ist und mit 2,1 Prozent inzwischen nahezu der Zielvorgabe der Bank of England entspricht, lag sie zuletzt fast fünf Jahre über der angestrebten Inflationsrate. Hierbei handelt es sich zwar nicht um eine offensichtliche und akute Gefahr, doch die Erfahrung der 1970er Jahre lehrt uns, dass wir die Bedrohung, die ein inflationäres Umfeld für die britische Wirtschaft darstellt, nicht ignorieren können. Dies gilt insbesondere angesichts der Tatsache, dass steigende Inflationserwartungen oftmals nur noch schwer in den Griff zu bekommen sind.

Die Taylor-Regel spricht dafür, dass die Zinsen von einem neutralen Niveau zurzeit weit entfernt sind

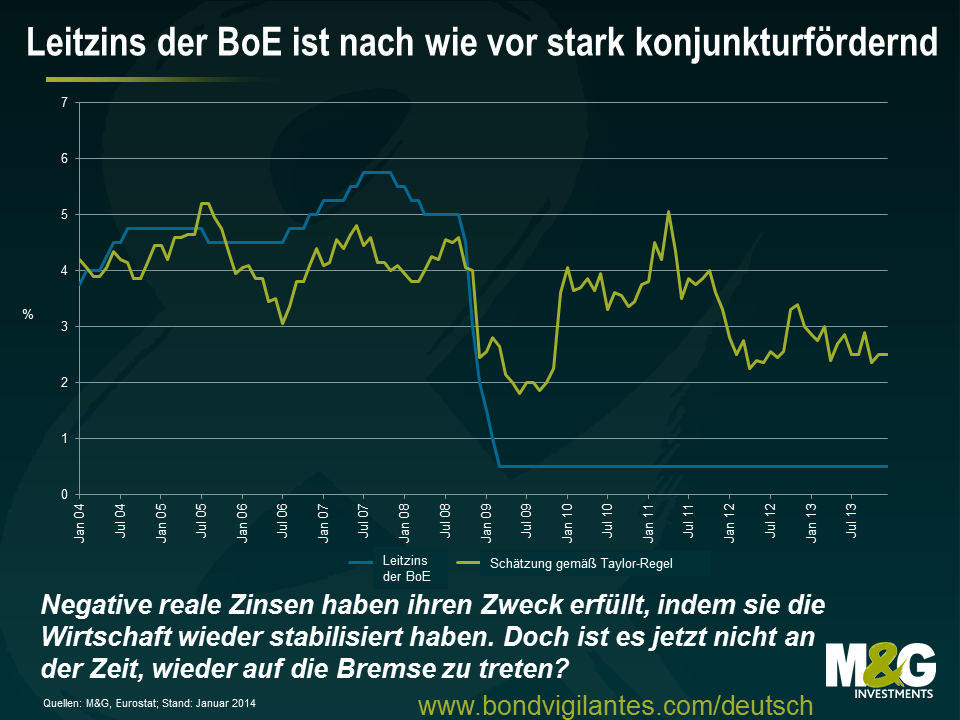

Die Taylor-Regel dient als grobe Richtschnur für eine normale Reaktion auf bestimmte konjunkturelle Bedingungen, denn sie setzt das Zinsniveau in Relation zur Inflationslücke, also der Differenz zwischen der Teuerungsrate und dem Inflationsziel, sowie zur Produktionslücke (darunter versteht man die Differenz zwischen dem tatsächlichen realen BIP und dem Produktionspotenzial). Der Taylor-Regel zufolge liegt der britische Leitzins mit derzeit 0,5 Prozent etwa 2,0 Prozent unter dem Niveau, das aufgrund des aktuellen Wachstums sowie der momentanen Inflationsrate eigentlich angemessen wäre.

Die negativen Realzinsen haben ihren Zweck insofern erfüllt, als dass sie die Wirtschaft wieder stabilisiert haben. Doch ist es jetzt nicht an der Zeit, wieder auf die Bremse zu treten? Schließlich ist die britische Wirtschaft im II. und III. Quartal 2013 um mehr als 3 Prozent p.a. gewachsen (damit lag das Wachstum über dem langfristigen Durchschnitt von 2 Prozent) und könnte sogar wesentlich knapper vor einer Vollbeschäftigung stehen als viele derzeit vermuten. Auch zukunftsgerichtete Konjunkturumfragen und Wirtschaftsdaten sprechen dafür, dass die britische Wirtschaft ein kräftiges Wachstum vorlegt, denn das Unternehmervertrauen ist derzeit so hoch wie seit 20 Jahren nicht mehr. Gleichzeitig deutet der Einkaufsmanagerindex (PMI) für den britischen Dienstleistungssektor für den Dezember auf einen kräftigen Aufwärtstrend hin. Zweifellos wäre die BoE froh, wenn auch die übrigen BIP-Komponenten wie etwa die Exporte und die Investitionsaktivitäten mehr zum Wirtschaftswachstum beitragen würden. Eine stärkere Währung wäre in diesem Zusammenhang nicht wirklich hilfreich. Manchmal ist es aber einfach schwierig, das eine zu wollen, ohne das andere abzulehnen – vor allem, wenn man ein Notenbanker ist.

Das Risiko eines Auseinanderbrechens der Eurozone scheint nachgelassen zu haben

Kommen wir jetzt zum „Draghi-Put“. Die berühmte „Koste es, was es wolle“-Rede von Mario Draghi ist vermutlich die wichtigste Rede, die je ein Notenbanker gehalten hat. Schließlich hatte sie äußerst positive Auswirkungen auf sämtliche Anlageformen – von Staatsanleihen bis hin zu europäischen Aktien. Wie ich bereits im Juli 2013 hier erläutert hatte, ist außerdem anzumerken, dass trotz der vielen Probleme, mit denen Europa zu kämpfen hat (einschließlich trüber Zukunftsaussichten, Rekordhochs bei der Arbeitslosigkeit und der Verschuldung sowie einer geplanten Besteuerung zypriotischer Sparer), kein Land die Europäische Währungsunion verlassen hat. Stattdessen wurden sogar neue EWU-Mitgliedsstaaten aufgenommen (die Slowakei im Jahr 2009, Estland 2011 sowie Lettland in 2014). So stehen die europäischen Volkswirtschaften dem Handel untereinander immer noch offen, während politische Maßnahmen auf EU-Ebene gleichzeitig weiter vorangetrieben und nicht durch eine Politik des Protektionismus behindert werden. Außerdem ist die Regulierung des Bankensektors innerhalb der EU verschärft worden, das Finanzsystem hat sich stabilisiert, und für Banken gelten neue Kapitalanforderungen.

Von diesen Entwicklungen profitiert auch Großbritannien, weil die Stabilisierung innerhalb der Eurozone eine höhere Exportnachfrage, eine bessere Vertrauenslage sowie mehr Investitionen europäischer Unternehmen in Großbritannien verspricht. Paradoxerweise könnte eine Zinsanhebung die Zuversicht in die britische Wirtschaft sogar noch erhöhen. Ein solcher Schritt würde nämlich dafür sprechen, dass die Notenbank davon ausgeht, dass sich das Wirtschaftswachstum selbst trägt.

Der BoE steht nun eine Gratwanderung bevor, denn sie muss die Zinsen moderat anheben, um dadurch einen Anstieg der Inflation sowie finanzielle Instabilität zu verhindern. Andernfalls würde sie riskieren, zukünftig noch wesentlich umfangreichere geldpolitische Maßnahmen einleiten zu müssen. Außerdem ist ein Leitzins von 0,5 Prozent von einem neutralen Niveau weit entfernt, so dass die BoE noch viel zu tun hat, bis eine solche Neutralität auch nur ansatzweise wieder hergestellt ist. Deshalb könnten die Währungshüter bereits in diesem Jahr aktiv werden und die Zinsen schrittweise wieder erhöhen, um so die finanziellen Ungleichgewichte, die sich zuletzt kontinuierlich aufgebaut haben, allmählich wieder zu verringern. Somit wird die schwierige Entscheidung, den Leitzins kurzfristig anzuheben, auf lange Sicht letztlich zu einem „gesunden“ Wirtschaftswachstum beitragen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden