Fünf Anzeichen dafür, dass die Anleihenmärkte (zu Recht oder zu Unrecht) denken, die Krise in der Eurozone sei vorüber

Fünf Anzeichen dafür, dass die Anleihenmärkte (zu Recht oder zu Unrecht) denken, die Krise in der Eurozone sei vorüber

Unabhängig davon, wie man die geldpolitische Strategie der EZB beurteilt, bestehen kaum Zweifel daran, dass die Wirkungskraft der diversen Äußerungen und Kommentare, die Mario Draghi im Laufe der letzten zwei Jahre abgegeben hat, an Effizienz kaum zu überbieten waren. So mehren sich mittlerweile die Hinweise darauf, dass die Investoren an den Anleihenmärkten der Meinung sind, die Krise sei vorüber. Nachfolgend finden Sie einige Beispiele:

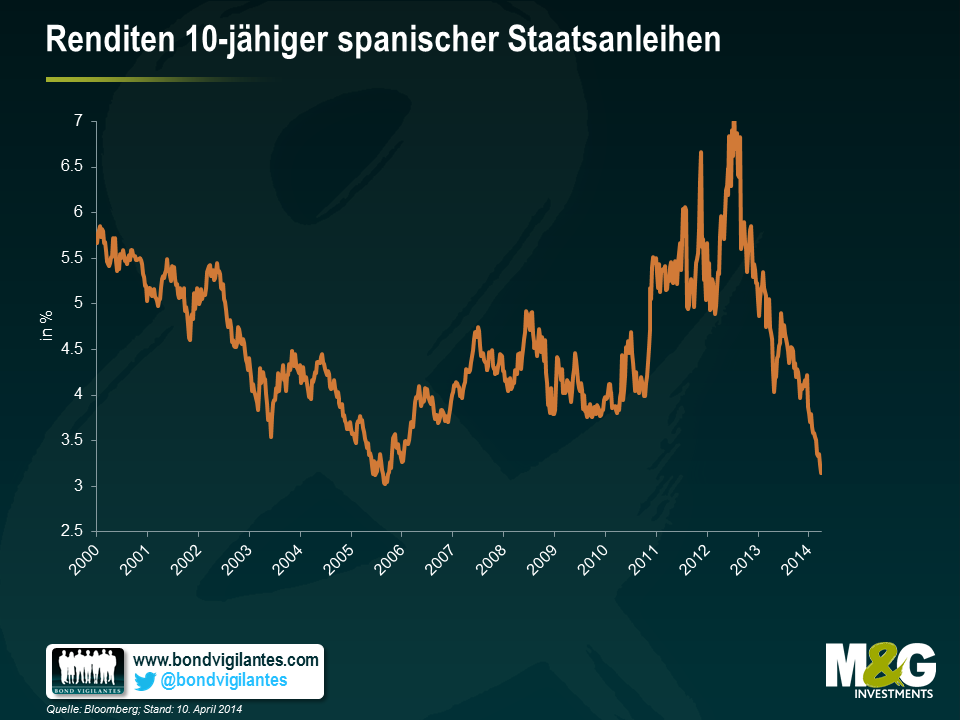

1) Die Renditen 10-jähriger spanischer Anleihen sind auf 3,2 Prozent gesunken und liegen damit auf dem niedrigsten Stand seit 2006 (und damit lange vor dem Ausbruch der Krise, in deren Verlauf sie 2012 ihren Höchststand von etwa 6,9 Prozent erreicht hatten). Dies ist eine beeindruckende Erholungstendenz, fast so beeindruckend wie…

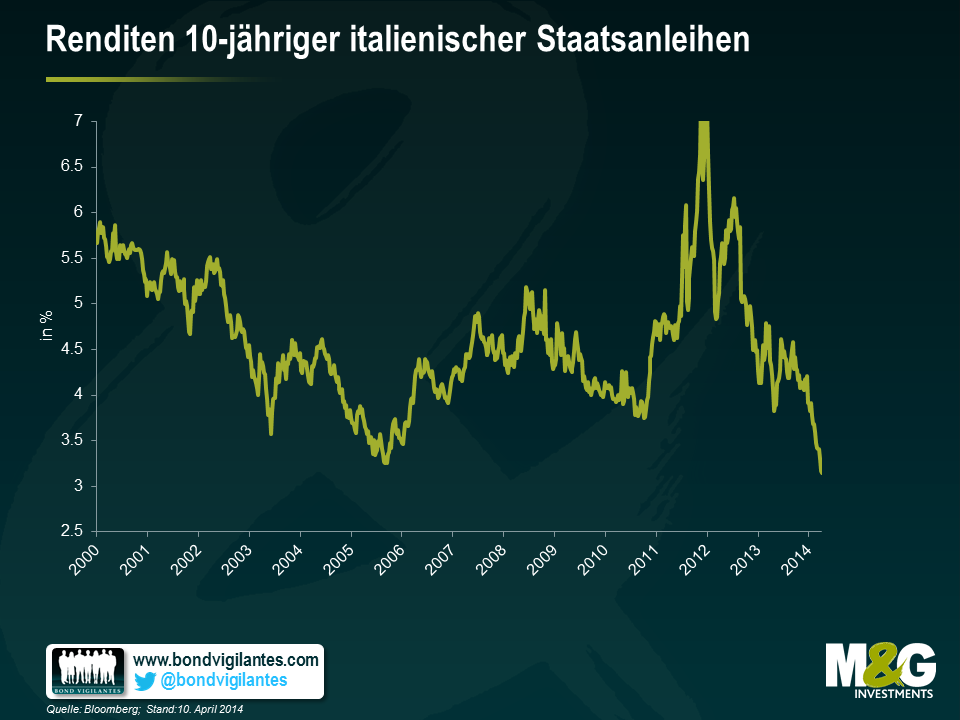

2) Der Rückgang der Renditen 10-jähriger italienischer Anleihen, die kürzlich auf ein neues 10-Jahrestief von 3,15 Prozent gesunken und damit inzwischen so niedrig sind wie seit 2000 nicht mehr. Am höchsten waren die Renditen im Dezember 2011, als sie auf einem Niveau von 7,1 Prozent lagen. Im Vergleich dazu wurden 10-jährige US-Papiere im Januar dieses Jahres zu einer Rendite von 3 Prozent gehandelt.

3) Im letzten Monat emittierte die Bank of Ireland so genannte Covered Bonds (also Anleihen, die durch einen Sicherheiten-Pool von Hypothekenpapieren abgesichert sind) im Wert von 750 Mio. Euro mit einer Laufzeit bis 2019 und einem Kupon von 1,75 Prozent. Diese Anleihen werden mittlerweile über ihrem Nennwert gehandelt und weisen eine Endfälligkeitsrendite von 1,5 Prozent auf. Offensichtlich wird in den Preisen am Markt im Hinblick auf den irischen Immobilienmarkt keine wesentliche Risikoprämie berücksichtigt.

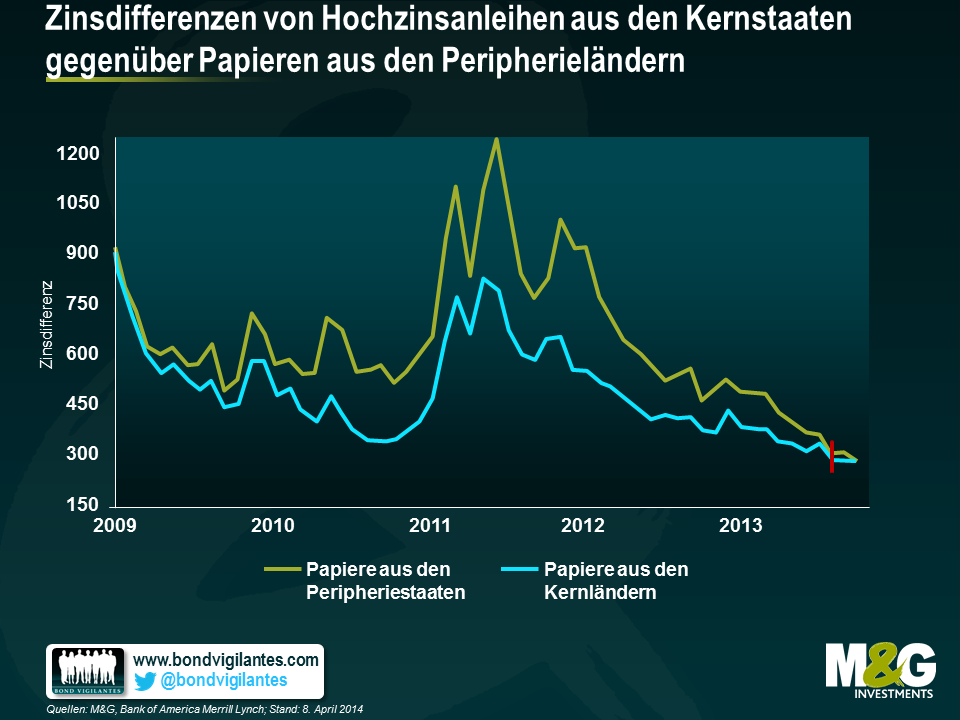

4) Auch an den Märkten für Hochzinsanleihen wird für das Risiko der europäischen Peripheriestaaten inzwischen keine Risikoprämie mehr eingepreist. Aus der nachfolgenden Grafik (die von der Bank of America Merrill Lynch veröffentlicht wurde) geht hervor, dass in Unternehmensanleihen unterhalb Investmentstatus investierte Anleger im Hinblick auf die Zinsdifferenzen zwischen Papieren aus den „Kernstaaten“ und Anleihen aus den „Peripherieländern“ nicht mehr unterscheiden.

5) Den vermutlich eindeutigsten Hinweis liefern allerdings die Griechen, denn Griechenland ist die Rückkehr an die internationalen Anleihenmärkte gelungen. Der griechische Staat platzierte eine 5-jährige Anleihe mit einer Nominalverzinsung von 4,75 Prozent im Wert von 3 Mrd. Euro.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden