„Happy Halloween“ – Zeit für ein paar gruselige Grafiken.

Halloween steht vor der Tür, und das kann nur eines bedeuten… Zeit für gruselige Charts. Jedes Jahr etwa zu dieser Zeit gehen wir auf einige konjunkturelle Kennzahlen und Statistiken ein, die Notenbankern durchaus Albträume bereiten könnten. Falls Dinge wie Not leidende Kredite, schlechte Prognosen und große Zahlen Sie in Angst und Schrecken versetzen, sollten Sie den Bildschirm Ihres Computers jetzt vielleicht besser ausschalten und vergessen, dass Sie diesen Blog überhaupt jemals gesehen haben. Was folgt, ist nämlich nichts für schwache Nerven.

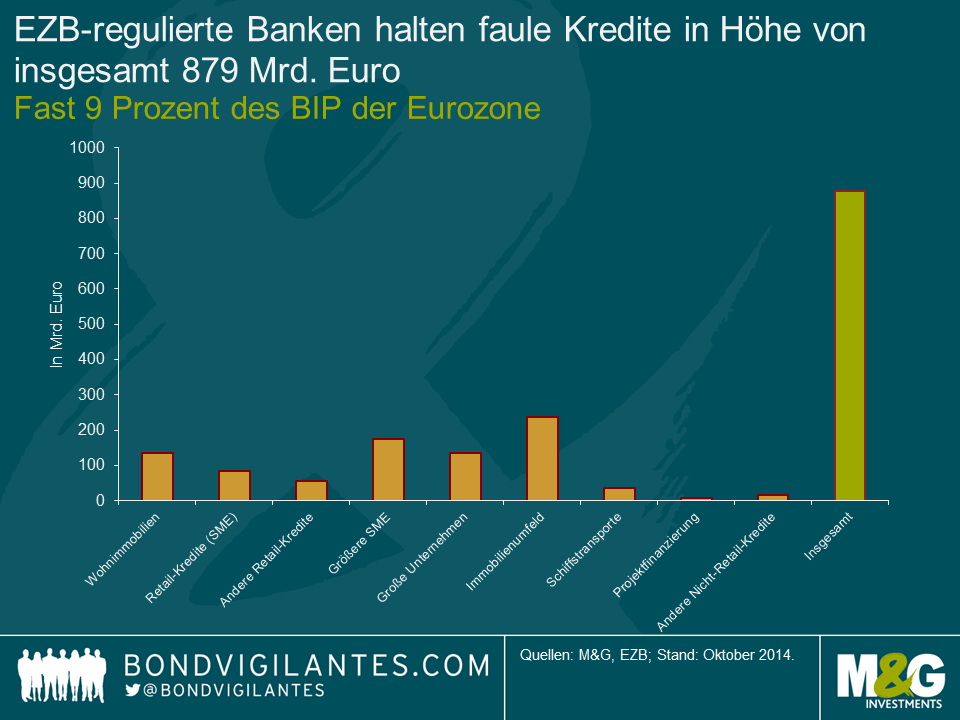

1. Faule Kredite entsprechen 9 Prozent des BIP der Eurozone

Wir haben eine ganze Weile darauf gewartet, dass die Europäische Zentralbank (EZB) die Ergebnisse ihrer jüngsten Untersuchung zur Asset-Qualität (Asset Quality Review, kurz AQR) sowie ihres Stresstests veröffentlicht, was letzte Woche dann endlich geschehen ist. Im Wesentlichen wurde dabei die Asset-Qualität von 130 europäischen Banken überprüft, um so herauszufinden, wie gut diese Kreditinstitute einem Konjunkturabschwung unterschiedlichster Ausprägung trotzen könnten. Diese Banken repräsentierten 82 Prozent der Gesamtforderungen des Bankensektors in der Eurozone.

Lange Rede, kurzer Sinn: 25 Banken sind entweder am AQR oder am Stresstest gescheitert. Der Anleihenmarkt reagierte darauf jedoch lediglich verhalten, weil man bei den Instituten, welche die Tests nicht bestanden haben, ein solches Ergebnis bereits erwartet hatte. Darüber hinaus belief sich das Kapitaldefizit, das bei diesen Überprüfungen festgestellt wurde, auf lediglich 7 Mrd. Euro. Diese Summe scheint überschaubar zu sein, und Geldhäuser mit einer entsprechenden Deckungslücke müssen innerhalb der nächsten zwei Wochen geeignete Kapitalisierungspläne aufstellen.

Der gruselige Teil des AQR verbarg sich allerdings auf Seite 67 des Berichts, und zwar in einer Tabelle, in der die Ausrichtung der Banken auf Not leidende Krediten auf Bilanzebene (bei der man auch von „faulen Krediten“ spricht) ausgewiesen wurde. Denn nachdem die Europäische Bankenaufsichtsbehörde statt der internen Definitionen der Geschäftsbanken ihre eigene Definition von „Not leitenden Krediten“ zugrunde gelegt hatte, schoss das Volumen an faulen Krediten um 18,3 Prozent auf 879,1 Mrd. Euro nach oben. Dies entspricht damit fast 9 Prozent des BIP der Eurozone.

Was uns an dieser Korrektur bei den faulen Krediten erschreckt, ist der Umstand, dass es sich bei den Not leidenden Krediten um einen Indikator handelt, der sich in der Regel erst mit zeitlicher Verzögerung entwickelt. Es könnte also durchaus noch wesentlich schlimmer kommen als die Abschreibungen in Höhe von 879,1 Mrd. Euro. Und da die Eurozone zudem in eine Deflation abrutschen könnte (ein Szenario, das im Rahmen des AQR gar nicht überprüft wurde) und mittlerweile sowieso bereits am Rande einer Rezession steht, müssen wir uns fragen, ob das Volumen fauler Kredite in nicht allzu ferner Zukunft sogar die Marke von 1 Bio. Euro übersteigen wird. Angesichts dieses enormen Ausmaßes an faulen Krediten, das innerhalb des europäischen Bankensystems erst einmal verarbeitet werden muss, überrascht es uns auch nicht, dass das Kreditwachstum in Europa momentan so niedrig ist. Einen möglichen Ausweg könnte eine europäische „Bad Bank“ bieten.

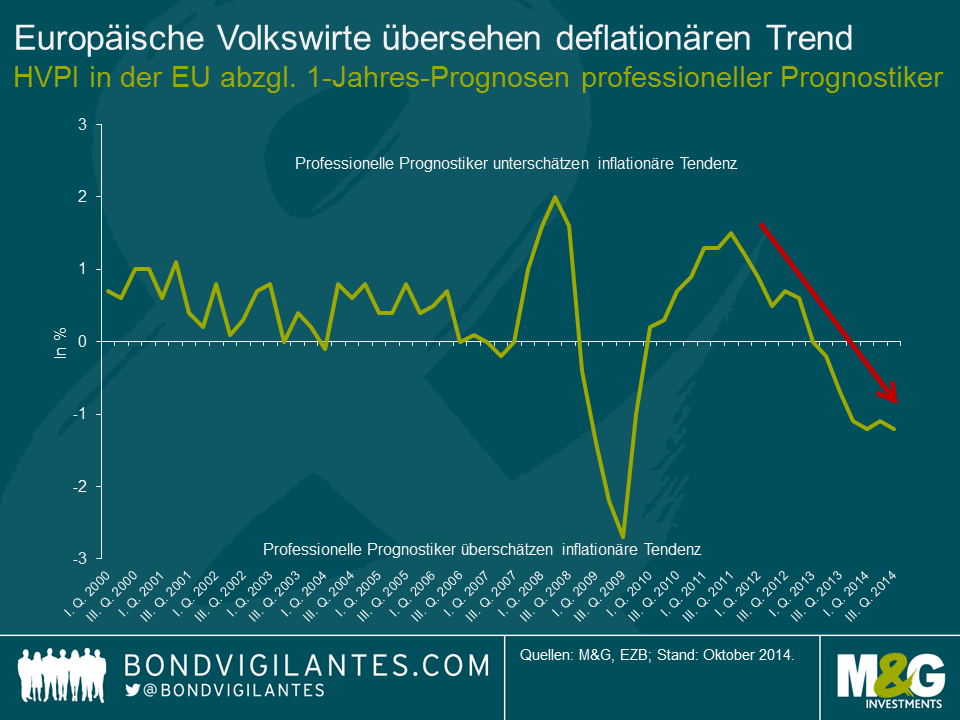

2. Inflationsprognosen professioneller Volkswirte werden immer ungenauer

Seit 1999 befragt die EZB auf Quartalsbasis über 75 professionelle Volkswirte von Banken und Finanzinstituten aus der gesamten Europäischen Union. Auf diese Weise möchten sich die Währungshüter nicht nur einen Eindruck von den Erwartungen hinsichtlich der zukünftigen wirtschaftlichen Entwicklung verschaffen, sondern erhoffen sich auch auf eine bessere Einschätzung bei der Frage, ob sie geldpolitisch betrachtet noch glaubwürdig sind oder nicht.

Im Rahmen der EZB-Umfrage sollen die Ökonomen für diverse Zeiträume ihre Prognosen zur Inflation, zum realen BIP-Wachstum sowie zur Arbeitslosigkeit abgeben. Unter anderem werden sie in einer durchaus wichtigen Frage nach ihren Inflationserwartungen über einen Zeitraum von 12 Monaten befragt. So möchte die EZB herausfinden, ob sich die Erwartungen allmählich „abkoppeln“ – sprich, ob die Prognosen deutlich von dem Inflationsziel von rund 2 Prozent abzuweichen beginnen, mit dem die EZB Preisstabilität anstrebt.

Vergleicht man die 12-Monatsprognosen jedoch mit den tatsächlichen Teuerungsraten, so spricht dies dafür, dass die professionellen Volkswirte die inflationäre Tendenz gravierend überschätzen. Dabei waren die Ökonomen mit ihren Inflationsprognosen von 2000 bis 2007 noch recht treffsicher. In diesem Zeitraum unterschätzten die befragten Volkswirte die Inflationstendenz nur um rund 0,5 Prozent.

Im Jahr 2008 brach dann aber die sprichwörtliche Hölle los. Bedenken Sie bitte, dass die Volkswirte ihre Prognosen für März 2008 bereits 12 Monate vorher – also im März 2007 – abgegeben hatten. Deshalb sollten wir also etwas Nachsicht mit ihnen haben. Allerdings sahen die Ökonomen den deutlichen Anstieg der Inflation, den der Aufwärtstrend beim Ölpreis in den Jahren 2007 und 2008 verursacht hatte, nicht voraus. In der Folge blieben ihre Schätzungen für 2008 dann auch um kolossale 1,7 Prozent hinter der tatsächlichen Teuerungsrate zurück. Und seit 2008 wurden die Inflationsprognosen der professionellen Volkswirte für die kommenden 12 Monate dann wesentlich ungenauer. Teilweise lagen sie über, teilweise aber auch unter der tatsächlichen Inflationstendenz.

Wirklich beängstigend an der nachfolgenden Grafik aber ist die Tatsache, dass die Ökonomen die inflationäre Entwicklung in der EU seit 2013 durchweg überschätzen. Wann werden sich die europäischen Volkswirte also wohl die Frage stellen: „Was übersehe ich?“ Die sehr konkrete Möglichkeit, dass die Eurozone in eine deflationäre Phase eintritt, ist derzeit das weltweit größte Problem. Und jenen, die damit betraut sind, genau diese Gefahr im Auge zu behalten, entgeht das völlig.

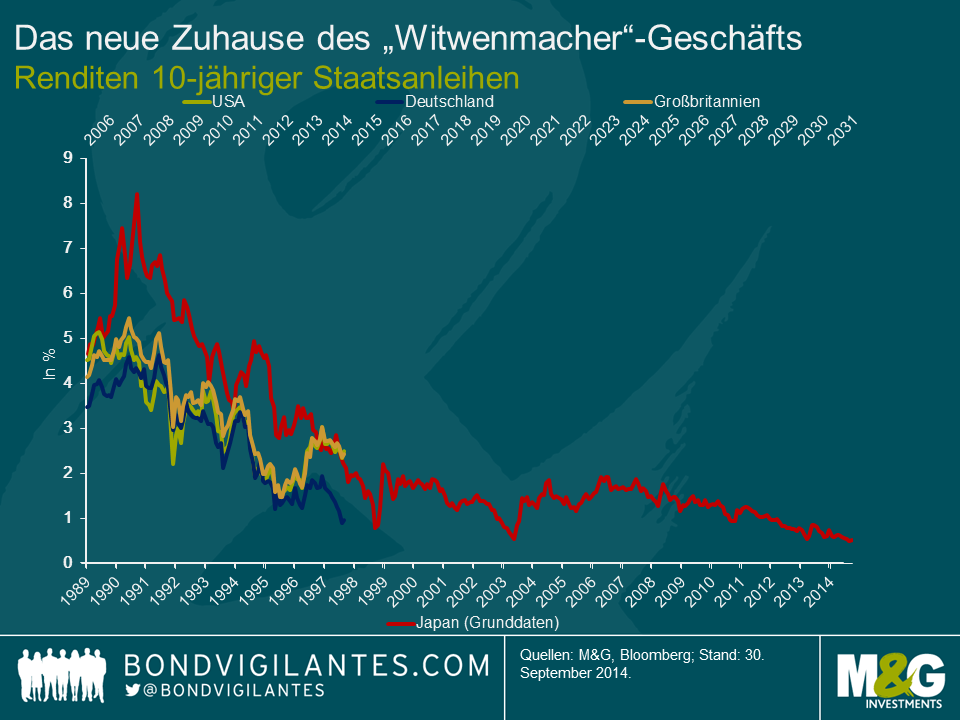

3. Das neue Witwenmacher-Geschäft

Nachfolgend finden Sie einen Auszug aus einem Bericht, den ich zu einem früheren Zeitpunkt in diesem Jahr unter dem Titel „Die Zinsdämpfer“ verfasst habe.

Ein Geschäft, das Anlegern immer und über jeden realistischen Zeitraum hinweg Verluste eingebracht hat, ist das so genannte Shorting (Leerverkäufe) japanischer Staatsanleihen (JGBs). Diese Art von Transaktion, einmalig in ihrer Beständigkeit, erhielt sogar einen eigenen Namen: „Witwenmacher“. Im Laufe der vergangenen 24 Jahre sind die Renditen von JGBs unaufhörlich von einem Höchststand von etwa 8 Prozent im Jahr 1990 auf derzeit etwa 0,62 Prozent gefallen. Trotz des großen geldpolitischen Experiments der „Abenomics“ ist der Witwenmacher immer noch gesund und munter.

Die Geschichte mag sich vielleicht nicht wiederholen, aber es gibt durchaus Parallelen. Wie aus der entsprechenden Grafik ersichtlich wird, entwickeln sich die Renditen US-amerikanischer, deutscher und britischer Staatsanleihen ähnlich wie die JGB-Renditen Anfang der 1990er Jahre – geradezu unheimlich ähnlich. Man muss sich also die Frage stellen: Ist das Shorting von Staatsanleihen aus Industriestaaten das neue Witwenmacher-Geschäft?

Für in Staatsanleihen engagierte Investoren sowie für alle, die Anleihenportfolios mit kurzer Duration halten, ist die nachfolgende Grafik furchterregend. Was passiert, wenn die etablierten Industriestaaten wirklich in die Phase einer dauerhaften Stagnation eintreten? Und wenn die Erträge risikofreier Anlagen dann auf Dauer niedriger ausfallen? Und was geschieht, wenn die Bemühungen der Notenbanken, eine Deflation zu vermeiden, scheitern?

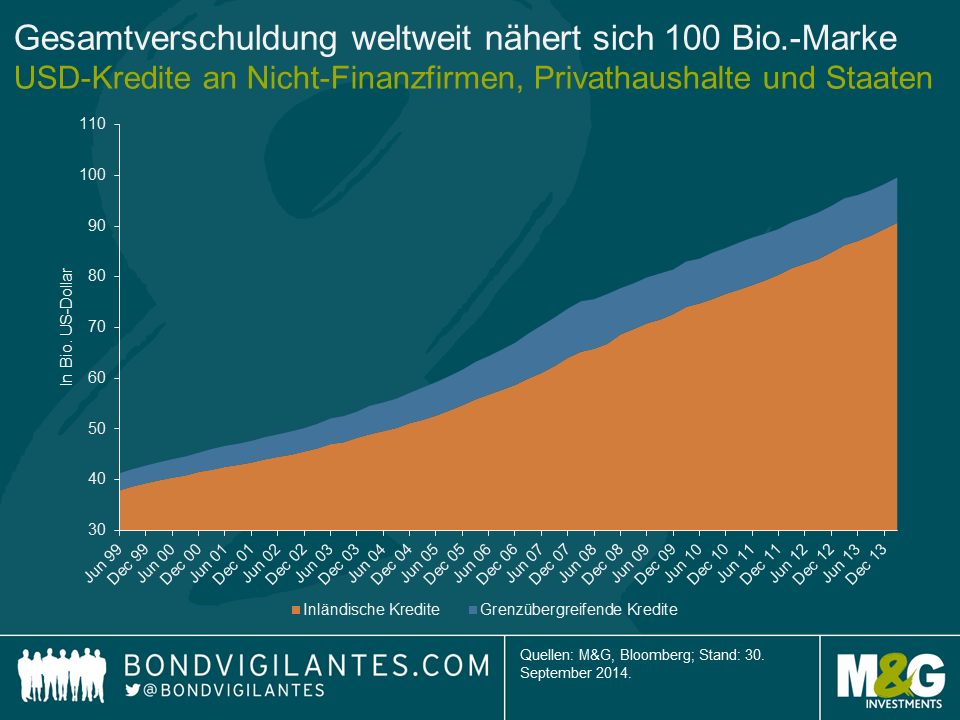

4. Die weltweite Verschuldung entspricht insgesamt 99.620.935.229.797,10 US-Dollar

Zum ersten Mal überhaupt steht die weltweite Gesamtverschuldung kurz davor, die Grenze von 100 Bio. US-Dollar zu durchbrechen. Eine solche Größenordnung ist allerdings nur recht schwer zu begreifen. Aus diesem Grund habe ich einmal eine kleine Schnellsuche durchgeführt und bin dabei auf folgende Fakten gestoßen, mit denen ich versuchen möchte, das ungeheure Ausmaß bereits von einem Hundertstel der weltweit ausstehenden Forderungen in Höhe von lediglich 1 Bio. US-Dollar zu verdeutlichen. Dann also mal los:

- Würde man Dollarnoten im Wert von 1 Bio. US-Dollar aneinanderreihen, so würde die entsprechende Strecke der Distanz zur Sonne (96 Millionen Meilen) entsprechen.

- Aufeinander gestapelt wäre der Turm von Dollarnoten im Wert von 1 Bio. US-Dollar genauso hoch wie 85 Milliarden Menschen, wenn einer auf dem Kopf des nächsten stehen würde.

- Geht man davon aus, dass man pro Sekunde drei Scheine zählen kann, müsste eine Person 124 Menschenleben lang (von der Geburt bis zu einem Alter von 85 Jahren) ununterbrochen Geldscheine zählen.

Es ist einfach erstaunlich, dass seit Juni 2009 – also in einer Zeit, in der sich die Weltwirtschaft von einer verheerenden Finanzkrise, die auch durch eine übermäßige Verschuldung verursacht worden ist – weltweit zusätzliche Schulden in Höhe von 20 Bio. US-Dollar angehäuft wurden. Unglücklicherweise scheint das Finanzsystem aber buchstäblich nach Schulden süchtig zu sein. Und durch ihre quantitativen Lockerungsmaßnahmen und ihre extrem lockere Geldpolitik haben die Notenbanken diese Abhängigkeit sogar noch gefördert. Denn dadurch wurden Sparer gezwungen, sich in der Hoffnung auf positive reale Erträge in riskanteren Anlageformen zu engagieren.

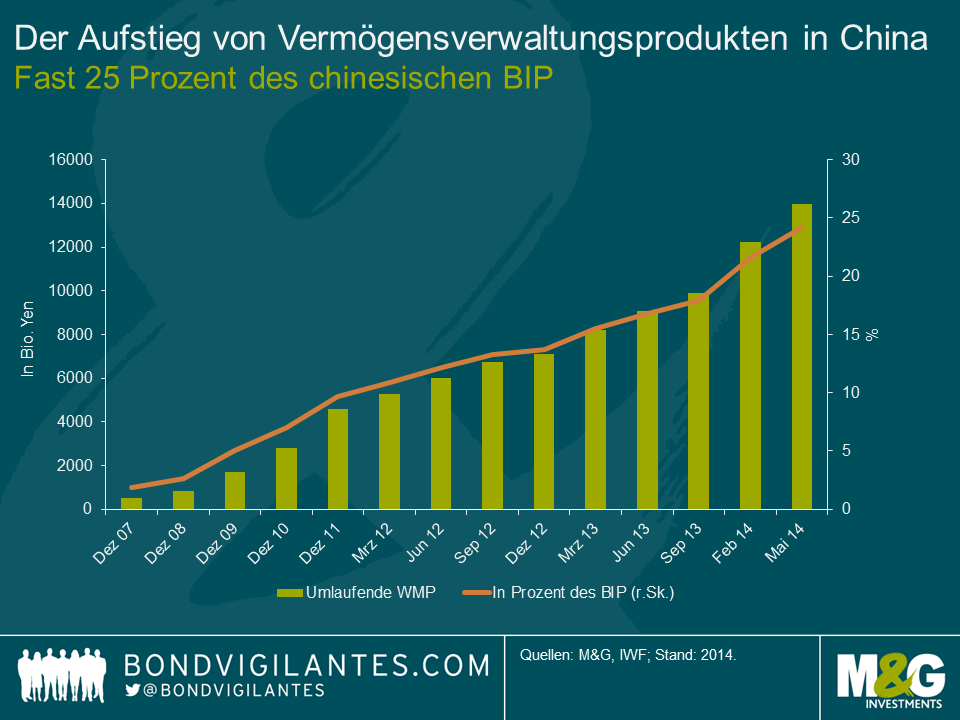

5. Der Aufstieg von Vermögensverwaltungsprodukten in China

Mit 14 Bio. Yuan entspricht der Wert der Gelder, die derzeit in chinesischen Vermögensverwaltungsprodukten (WMPs) gemanagt werden, in etwa dem der gesamten brasilianischen Wirtschaft (2,2 Bio. US-Dollar). Für Anleger sehen diese Produkte zwar wie Termineinlagen aus, wobei diese aber von den Banken, die sie anbieten, nicht zwangsläufig garantiert werden. Die meisten investieren in Anleihen und Geldmarktinstrumente, doch einige nutzen auch Aktien, Derivate und Kredite, um dadurch die Erträge für ihre Kunden zu steigern. Vermögenswerte, die einige dieser WMPs absichern, sind Immobilien- oder Infrastrukturinvestments.

Das Problem besteht darin, dass viele Investoren, die in solchen Vermögensverwaltungsprodukten engagiert sind, vermutlich gar keine Ahnung haben, was sie da überhaupt erworben haben, sondern lediglich von den hohen Zinsen angezogen worden sind. Die meisten chinesischen Anleger wissen nämlich einfach nicht, dass WMPs gar keine realen Einlagen sind. Und die überwiegende Mehrheit der Investoren beschäftigt sich wahrscheinlich auch nicht ausführlich genug mit dem Verkaufsprospekt eines solchen Produkts, um herauszufinden, welche Arten von Vermögenswerten diesen Anlagevehikeln tatsächlich zugrunde liegen. Oftmals handelt es sich dabei um Immobilen, und da der chinesische Immobilienmarkt in den letzten Monaten einen deutlichen Abschwung verzeichnet hat, steigt auch der Druck auf die chinesischen Banken, die für ihre Vermögensverwaltungsprodukte ausgewiesenen Erträge zu generieren. Damit ist dieses Segment das größte „Süßes-oder-Saures“-Spiel weltweit.

Die chinesischen Banken haben auf WMPs gesetzt, um so ihre Einlagenbasis aufzustocken. Anschließend haben die Banken diese Einlagen dazu genutzt, um Immobilienkredite zu vergeben. Es ist ein Teufelskreis, der geradewegs ins Verderben führt, sobald am chinesischen Immobilienmarkt letztlich eine Korrektur einsetzen sollte (wie es am japanischen Immobilienmarkt im Jahr 1992 zu beobachten war). Sollten die Anleger allmählich das Vertrauen in die Banken verlieren und in großem Stil Gelder aus Vermögensverwaltungsprodukten abziehen, käme es höchstwahrscheinlich zu einer Liquiditätsklemme. Angesichts des schieren Ausmaßes und der Dominanz von WMPs, müssten die Banken dann wohl Verluste abdecken und den Investoren zumindest bei garantierten Produkten den Nennwert plus Zinsen zurückzahlen. Diese Produkte sind eben zu groß, um sie scheitern zu lassen. Die Frage ist jedoch, in welchem Maße dieser Umstand das Finanzsystem beeinflussen würde und ob kleinere Banken mit einem Run auf Vermögensverwaltungsprodukte fertig werden würden.

Fünf gruselige Grafiken. Eine furchteinflößender als die andere. Hoffentlich können all die Notenbanker und Volkswirte, die diesen Beitrag doch gelesen haben, heute Nacht überhaupt schlafen. Und sagen Sie bitte nicht, ich hätte Sie nicht rechtzeitig gewarnt.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden