„Die Staatsfinanzen wieder in den Griff bekommen“. Die Ablösung von Kriegsanleihen angesichts einer steigenden Kreditaufnahme in Großbritannien.

Wie Sie wissen, haben uns die britischen Kriegsanleihen stets fasziniert, so dass wir uns auch auf diesem Blog bereits mehrfach damit beschäftigt haben (hier finden Sie einen Beitrag aus dem Jahr 2011, in dem wir angeregt hatten, dass diese Papiere abgelöst werden sollten). Anleihen und Krieg gehören untrennbar zusammen, und in der Vergangenheit stand ein Anstieg der Staatsverschuldung in den meisten Fällen in unmittelbarem Zusammenhang mit den Kosten für die Finanzierung von Konflikten oder den anschließenden Reparationen. Die diversen Kriegsanleihen, die derzeit noch in Umlauf sind, erzählen aber auch von den immensen finanziellen Problemen Großbritanniens während der 1930er Jahre sowie der daraus resultierenden Quasi-Staatspleite, die eine patriotisch motivierte (und dementsprechend freiwillige) Senkung des Kupons der 5-prozentigen Anleihe auf 3,5 Prozent zur Folge hatte. Außerdem sind sie Zeugen der inflationären Phasen der 1970er und 1980er Jahre, in denen der Wert dieser unbefristeten, lang laufenden Anleihen derart deutlich einbrach, dass die Renditen dieser Papiere höher waren als die entsprechenden Anleihenkurse. Bei British Pathé findet man eine Reihe großartiger Video-Clips aus der Zeit der oben genannten 2 Mrd. Pfund schweren Schuldumwandlung (in Form der Kuponsenkung). Darin wird beispielsweise Neville Chamberlain gezeigt, der seinen Plan auf dem Deck eines Schiffes präsentiert. Damals galt er als Mediengenie, das offensichtlich für die Wochenschau Gold wert war – der Russell Brand seiner Zeit.

Am Freitag kündigte der Schatzkanzler Ihrer Majestät an, dass eine kleinere Kriegsanleihe mit einem vergleichsweise hohen Kupon im Wert von 218 Mio. Pfund zum Nennwert (100) abgelöst werden wird. Diese Anleihe war 1927 zur Refinanzierung einiger Verbindlichkeiten, die noch aus dem Ersten Weltkrieg herrührten, emittiert worden. Nun liegt natürlich die Vermutung nahe, dass die übrigen Kriegsanleihen (einschließlich des 2 Mrd. Pfund schweren 3,5-prozentigen Papiers) ebenfalls abgelöst werden könnten, falls die Renditen so niedrig bleiben (Achtung: Wir halten diese und ähnliche britische Staatsanleihen, und es wäre schön, wenn das tatsächlich passieren würde!).

Was mich bei dieser Ankündigung allerdings hat aufhorchen lassen, war die Äußerung des Schatzkanzlers, dass „wir nur deshalb in der Lage sind, diesen Schritt heute zu gehen, weil diese Regierung zuletzt schwierige Entscheidungen getroffen hat, um die Staatsfinanzen wieder in den Griff zu bekommen… (Und) die Tatsache, dass wir mittlerweile keine hohen Zinsen mehr auf diese Gilts zahlen müssen, bedeutet in allererster Linie, dass die heutige Entscheidung für den Steuerzahler ein hervorragendes Kosten-Nutzen-Verhältnis bietet“.

Ich vermute, dass die Ablösung dieser Anleihen tatsächlich ein ziemlich verlockendes Geschenk für den Steuerzahler ist. FT Alphaville hat errechnet, dass der Wert dieser Papiere durch die Inflation in realen Zahlen ausgedrückt derart aufgezehrt worden ist, dass sie nun zu lediglich 1,82 Pfund pro emittierten 100 Pfund abgelöst werden (selbst bei Not leidenden Schrottanleihen erhalten Anleger pro investiertem Pfund üblicherweise immerhin noch 40 Pence!). Aber bei all dem Gerede über die Ersparnis für den Steuerzahler: Falls diese Anleihe sagen wir einmal mit 3 Prozent pro Jahr refinanziert wird, kommt dies der Staatskasse mit lediglich 2 Mio. Pfund pro Jahr zugute. Und das angesichts eines Haushaltsdefizits von fast 100 Mrd. Pfund pro Jahr.

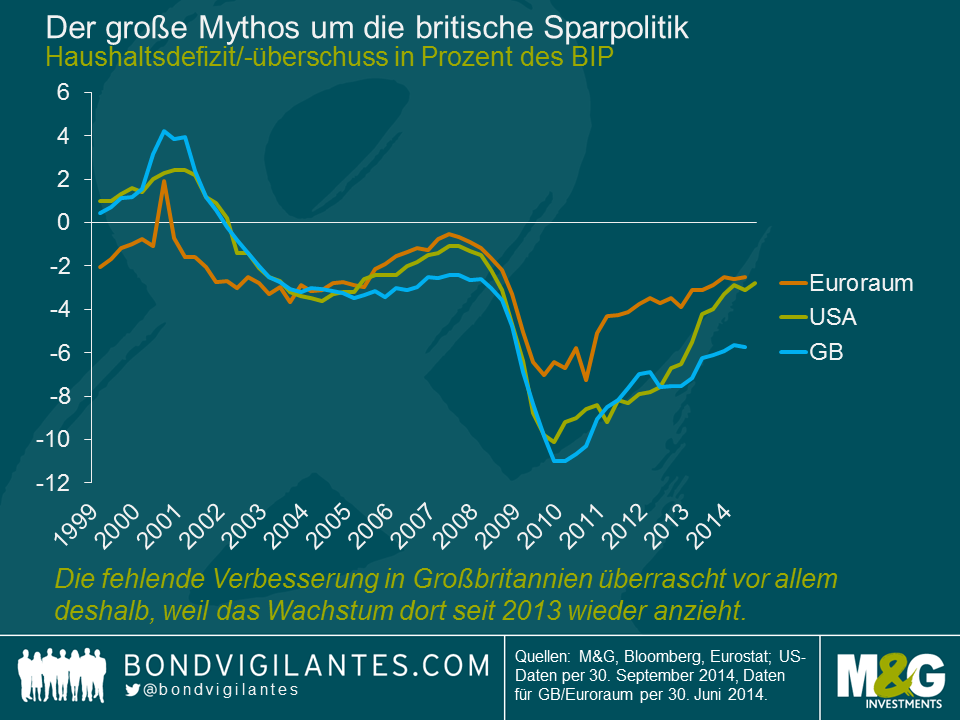

Darüber hinaus stellt sich die Frage, ob der „harte Kurs“ der britischen Regierung bei den Staatsfinanzen wirklich der Grund dafür ist, dass man diese Anleihe nun ablösen kann. Schließlich hat Großbritannien unter der amtierenden Regierung nicht nur sein so geschätztes AAA-Bonitätsrating verloren, sondern auch seinen bereits defizitären Haushalt in den meisten Monaten dieses Jahres noch überschritten, obwohl das Wachstum allmählich wieder anzieht. Die Ursache dafür waren hauptsächlich niedrige Steuereinnahmen. Nach Einschätzung des Institute of Fiscal Studies (IFS) bedürfte es zusätzlicher Sparmaßnahmen in Höhe von 37 Mrd. Pfund, um in den nächsten rund drei Jahren einen ausgeglichenen Haushalt zu erreichen. Aus der nachfolgenden Grafik geht hervor, dass sich das britische Haushaltsdefizit in Prozent des BIP gerechnet sogar wesentlich weniger verbessert hat als das der anderen großen Volkswirtschaften weltweit. Stattdessen ist die britische Staatsverschuldung derzeit sogar um 100 Mrd. Pfund höher als noch vor einem Jahr und nähert sich inzwischen einem Niveau von 1,5 Bio. Pfund.

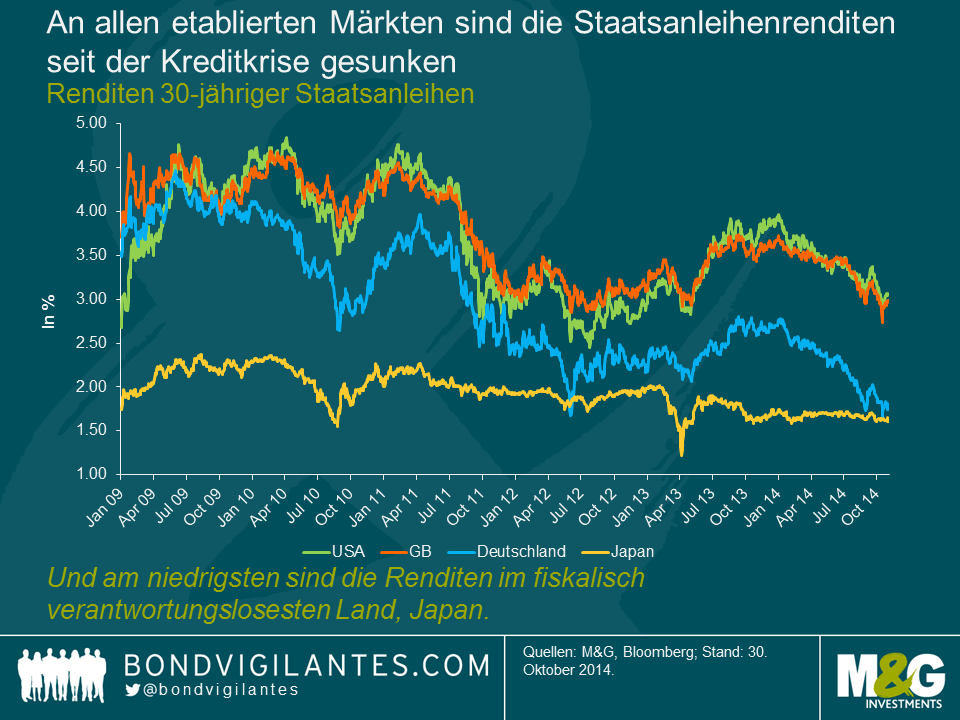

Die britischen Staatsfinanzen haben sich also keineswegs wesentlich verbessert. Ein Blick auf die nachfolgende Grafik zeigt sogar, dass die Fähigkeit, alte, unbefristete Anleihen mit niedrigen Renditen abzulösen, nicht auf spezifische britische Faktoren zurückzuführen ist. Vielmehr sind die Renditen an allen etablierten Märkten nach der Kreditkrise gesunken. Dieser Einbruch der Anleihenrenditen hat also nichts mit der Kreditwürdigkeit, sondern mit einer weltweiten Sparwut, einer quantitativen Lockerung (bzw. im Falle von Deutschland den Erwartungen darauf) und den Ängsten vor einer lang anhaltenden Stagnation und Deflation zu tun.

Weltweit mit am niedrigsten sind die Anleihenrenditen momentan in Japan – die Rendite 40-jähriger japanischer Staatsanleihen beträgt nur 1,77 Prozent. Gleichzeitig ist Japan aber auch eines der fiskalisch verantwortungslosesten Länder, dessen Haushaltsdefizit sich in den letzten 20 Jahren im Durchschnitt auf über 6 Prozent pro Jahr belief. Im Jahr 2013 lag das Defizit sogar bei 9,3 Prozent des BIP, während das Verhältnis Bruttostaatsverschuldung/BIP von rund 60 Prozent von Anfang der 1990er Jahre mittlerweile auf über 200 Prozent angestiegen ist. Die sehr niedrigen Anleihenrenditen liefern also kaum Hinweise auf die Fiskaldisziplin, sondern sagen eher etwas darüber aus, wie der Markt die langfristigen nominalen Wachstumsraten beurteilt. Aus diesem Grund könnte man also überhaupt nur anmerken, dass die niedrigen Anleihenrenditen – und damit auch die Ablösung der Kriegsanleihen – eher kein Grund zum Feiern sind, sondern vielmehr ein besorgniserregendes Signal, sprechen sie doch für ein sehr niedriges Wirtschaftswachstumspotenzial.

Blüht der 3,5-prozentigen Kriegsanleihe also dasselbe Schicksal wie den so genannten „Consol 4“-Papieren? Offensichtlich liegt die Latte für deren Ablösung wegen des niedrigeren Kupons ein bisschen höher, und der Anleihenkurs von etwas unter 92 bedeutet, dass man den Anlegern 8 Prozent Kapitalertrag schenken würde. Andererseits befürchtet das Debt Management Office aber auch, dass die Anleihenrenditen zwischen der Ankündigung vom letzten Freitag und dem Stichtag im nächsten Jahr, an dem das Geld schließlich zurückgezahlt wird, deutlich ansteigen könnten. Deshalb hat man den Eindruck, dass man die Anleihen eigentlich lieber in Umlauf halten möchte. Diese Peinlichkeit möchte man sich augenscheinlich ersparen, so dass eine wirtschaftlich klare Entscheidung und keine verschwommene Übergangslösung gefragt ist. Die Kuponzahlungen für die 3,5-prozentige Kriegsanleihe könnten der Regierung einen attraktiven Zeitpunkt für eine entsprechende Ankündigung im Rahmen eines frühzeitigen Haushaltsentwurfs im Vorfeld der Wahlen liefern, sofern die Renditen in etwa auf ihrem aktuellen Niveau bleiben. Da eine Ablösung also zum gleichen Zeitpunkt wie die Kuponzahlung zu erwarten ist, und eine solche Ablösung mit einer Vorlaufzeit von 90 Tagen angekündigt werden muss, könnte der 1. Juni ein durchaus denkbares Datum dafür sein.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden