Das Schulden-ABC Lateinamerikas: Reisebericht Argentinien

Ich habe kürzlich zwei Wochen in Lateinamerika verbracht, wo ich rund um das IWF-Treffen in Lima ein wenig durch die Region gereist bin. Die Länder in diesen Breiten haben mit einer Reihe an Schocks zu kämpfen: niedrigere Rohstoffpreise, verschlechterte Bilanzen, Wachstums- und Fiskalprobleme, dringend überfällige strukturelle Reformen und beträchtliche politische Herausforderungen. Es gibt eine Menge zu erzählen, weshalb ich in den nächsten Tagen einige Blogs zum Schulden-ABC Lateinamerikas posten werde, genauer gesagt zu Argentinien, Brasilien und Kolumbien.

Erster Zwischenstopp – Argentinien. Im Folgenden finden Sie eine Zusammenfassung meiner Reise, der Hauptthemen in Argentinien sowie meine persönlichen Eindrücke.

Erschöpft nach 13 schlaflosen Stunden im Flugzeug ließ ich es an meinem ersten Tag ruhig angehen und begann eine eintägige Bildungsreise. Der argentinische Kongress und das Museo de la Deuda – das „Museum der Auslandsverschuldung“ – haben beide eine Verbindung zu den Marktbewegungen und schienen eine gute Wahl zu sein, mich für meine Investoren-Reise warm zu laufen.

Der offizielle Hauptgrund für meine Reise war allerdings für diesen Sonntag geplante Wahl in Argentinien, die denn auch in vielen Gesprächen als erstes Thema angesprochen wurde. Es scheint der allgemeine Konsens vorzuherrschen, dass die nächste Regierung besser sein wird als die jetzige, die den Hartwährungsanleihen Argentiniens im Staatsanleihensegment im bisherigen Jahresverlauf zur viertbesten Performance in diesem Jahr verholfen hat. Die Wahl wird auf Messers Schneide stehen, doch besteht durchaus die Möglichkeit, dass Daniel Scioli, ein der gegenwärtigen Regierung recht nahestehender Kandidat, in der ersten Wahlrunde das Rennen machen wird. Wenn nicht, gibt es im November eine zweite Runde gegen einen der beiden marktorientierten Kandidaten, Mauricio Macri und Sergio Masse. Macri liegt in den Umfragen vorne. Ich bin aber immer noch überzeugt, dass sich Scioli in der ersten Runde durchsetzen wird.

Es ist eindeutig, welchen Herausforderungen das Land gegenübersteht und was getan werden muss. Weniger klar ist, wie energisch Scioli die Probleme angehen wird und wie lange die Flitterwochen mit den Märkten dauern werden. Ich denke, sie werden ihm drei bis sechs Monate einräumen, bevor sie die Geduld verlieren und Sciolis graduelle Vorgehensweise und seinen nicht auf Konfrontation ausgelegten Stil herausfordern.

Argentinien sieht sich einigen Schwierigkeiten gegenüber:

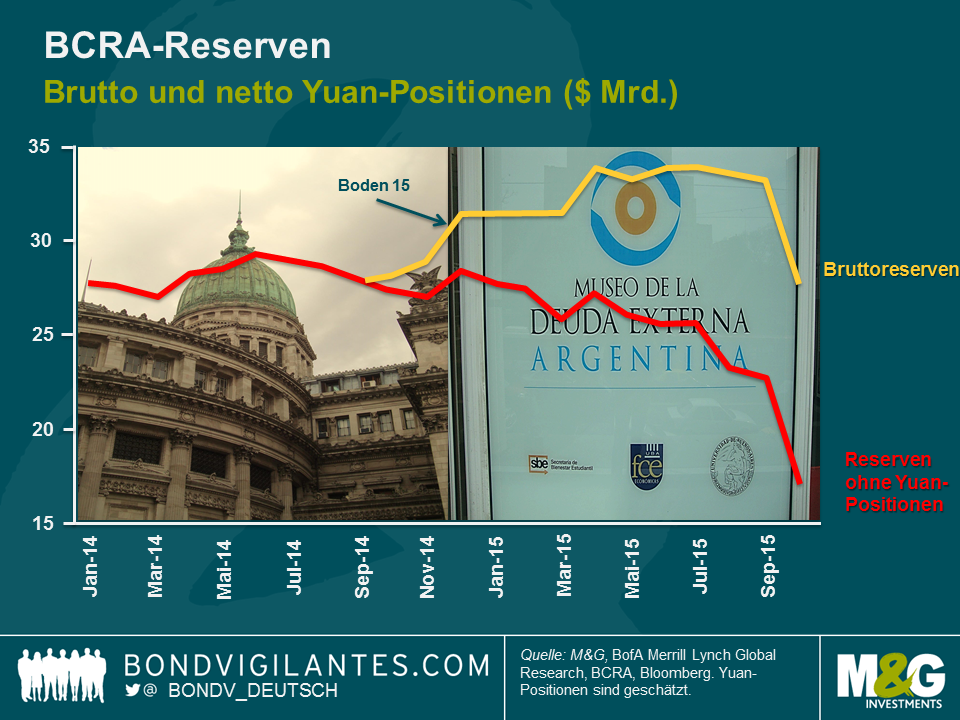

Erstens haben die Nettodevisenreserven ein sehr niedriges Niveau erreicht. Argentiniens Zugang zu den internationalen Kapitalmärkten wurde aufgrund der anhaltenden Auseinandersetzungen mit den sogenannten „Holdouts“, den Verweigerern, erheblich eingeschränkt. Bis zu einer Lösung bleiben die Kapitalkontrollen („cepo“) in Kraft. Dies behindert ausländische Direktinvestitionen und gestaltet es schwierig, die erhöhten Spreads beizubehalten, während das Liquiditätspolster des Landes sich in Luft auflöst. Eine Vereinbarung – zumindest mit den wichtigsten Verweigerern – ist eine notwendige wenn auch nicht ausreichende Bedingung, die problematischen Makro-Aussichten des Landes zu stabilisieren. Sie würde dem Land erlauben, die Kapitalkontrollen schrittweise außer Kraft zu setzen, zumindest einige Auslandsinvestitionen erneut zuzulassen und neue Auslandsverbindlichkeiten einzugehen, um die Reserven neu aufzubauen. Der argentinische Kongress müsste eine Vereinbarung produzieren, die auch ohne die absolute Mehrheit eines Kandidaten durch das Parlament gehen sollte. Der Teufel steckt im Detail.

Zweitens muss Argentinien neben der Holdout-Vereinbarung ein Gleichgewicht zwischen drei Teilbereichen finden:

a) Der offizielle Wechselkurs ist eindeutig über- und wird wahrscheinlich abgewertet, d.h. er sollte sich irgendwo zwischen der gegenwärtigen offiziellen Rate (9,50) und dem Parallelmarkt (16,00) einpendeln. Ein duales Wechselkurssystem ist ebenfalls vorstellbar.

b) Die Realzinsen (Badlar) liegen weiterhin in negativem Terrain und müssen steigen, soll die Abwertung geankert sein.

c) Die aktuelle Finanzsituation (-6% bis -7% des BIP) ist ohne eine starke Konjunkturerholung mittelfristig unhaltbar. Im besten Fall sollte sich, durch Haushaltsentlastungen und ein Ende der Energiesubventionen gegen Ende Q1/2016, eine Adjustierung um 1-2% ergeben.

Zusammenfassend gehe ich davon aus, dass die Schulden Argentiniens bei einem Wahlsieg Sciolis in den nächsten Monaten auf dem aktuellen Niveau handeln werden. Ein Wahlsieg der Opposition sollte zu einer Rally führen, die derzeit noch nicht eingepreist ist. Nach dem zweiten Quartal 2016 kann ich mir ebenfalls ein alternatives Szenario vorstellen: Ein Ausverkauf bei Renditen von 12-13%, sollten die o.g. Probleme nicht angegangen werden und eine Rally von unter 8% sollten sie angemessen behandelt werden.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden