Echtdaten – die Phillipskurve ist gesund und munter

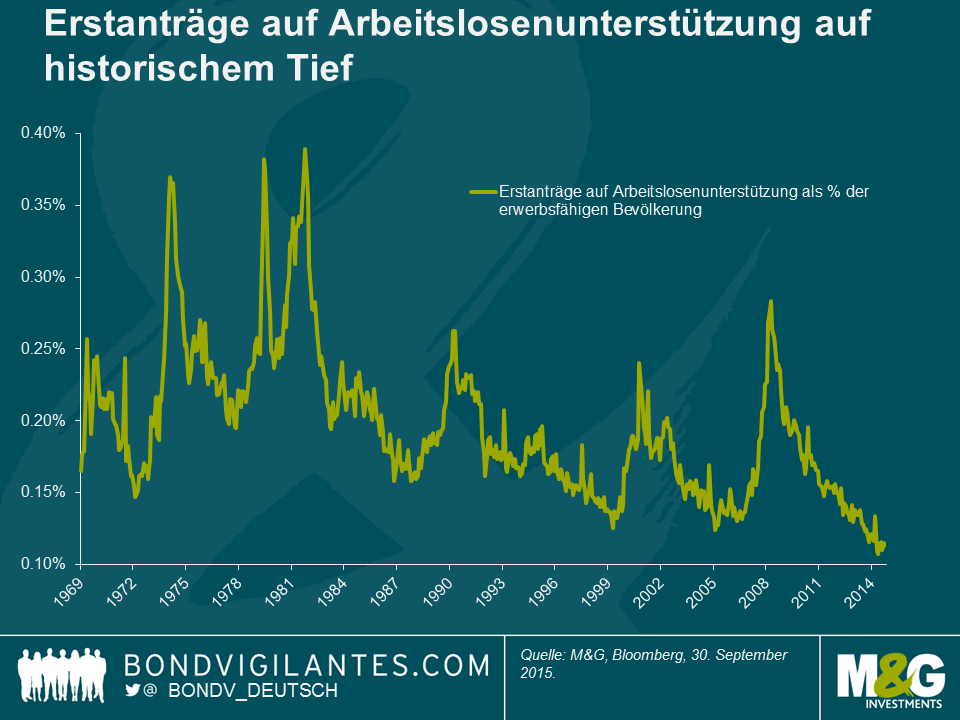

Eine der ökonomischen Grundregeln ist, dass sich der Gleichgewichtspreis am Markt aus dem relativen Angebot und der relativen Nachfrage ableitet. Ein eingeschränktes Angebot oder eine überhöhte Nachfrage sollte zu einem Preisanstieg führen. In diesem Zusammenhang ist eine der im Fahrwasser der Finanzkrise aufgeworfenen Fragen, warum die Löhne trotz einer auf ein Rekordtief tendierenden Arbeitslosigkeit nicht gestiegen sind? Die US-Wirtschaft sollte angesichts der verbesserten Daten – Arbeitslosigkeit, Anträge auf Arbeitslosenunterstützung und JOLTS (Job Openings & Labor Turnover Survey) – unter einem höheren Lohndruck stehen.

In meinen Tutorien mit dem Bank of England (BoE) Guru Charlie Been wurde davor gewarnt, dass sich Ökonomen bei der Untersuchung von Gleichgewichtsraten allerdings nicht nur auf Angebot und Nachfrage konzentrieren sollten. Viele Diskussionen drehten sich ebenfalls um Nominal- und Reallöhne im Rahmen der Gleichgewichtsmetriken am Arbeitsmarkt und der Kosten für die involvierte Arbeit.

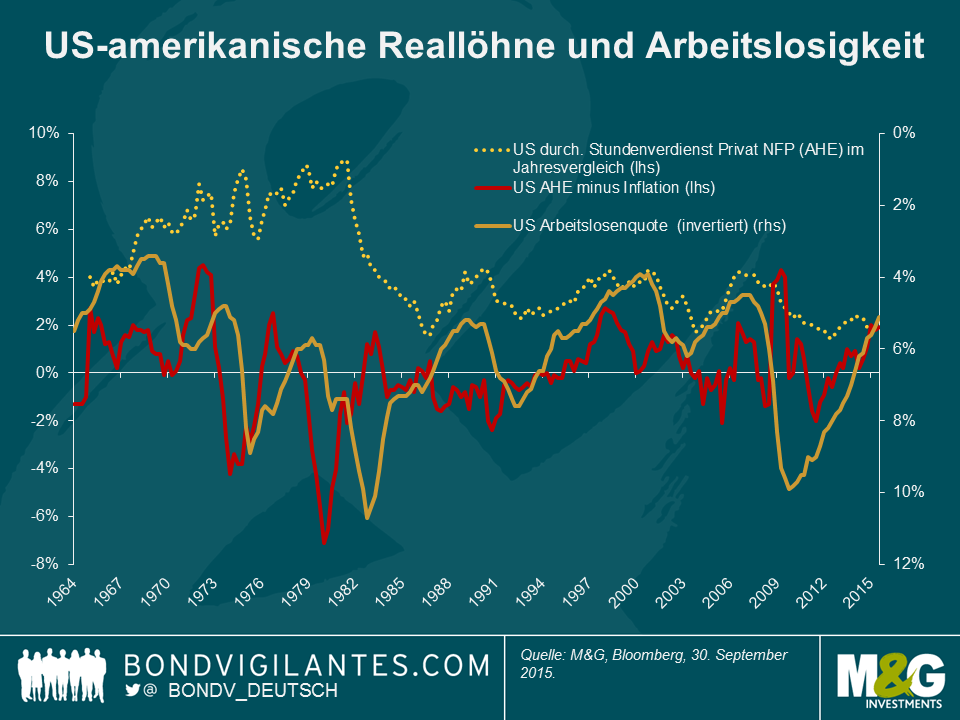

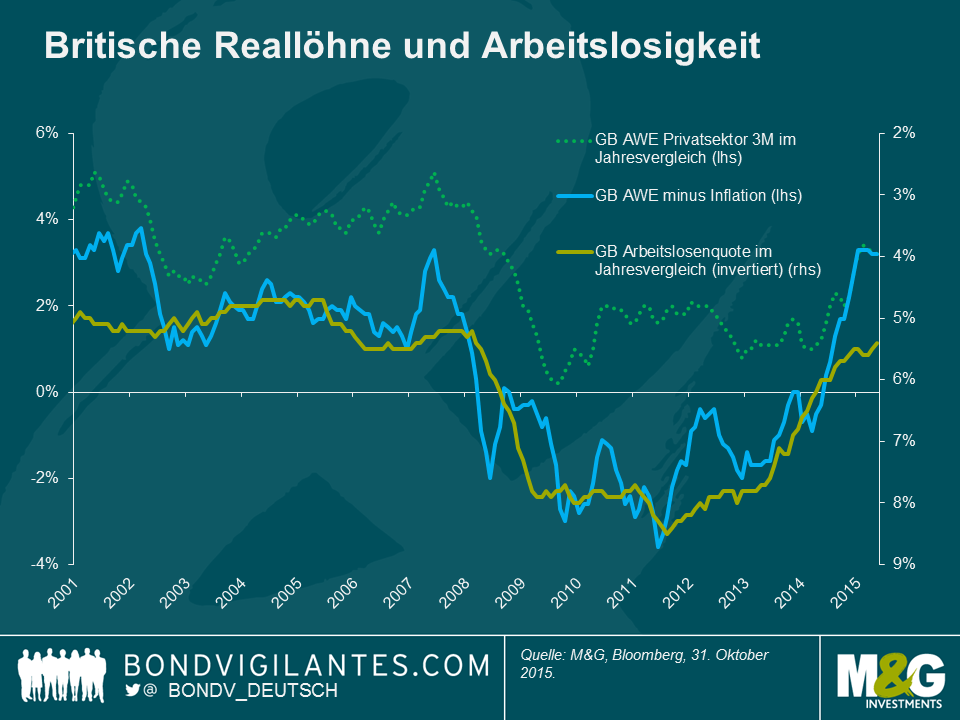

Die Nominallöhne in den USA und in Großbritannien sind auf einem historischen Tief und deuten daraufhin, dass die Beziehung zwischen Angebot und Nachfrage am Arbeitsmarkt diesmal unter anderen Vorzeichen steht. Wenn wir allerdings die Beziehung als Ausdruck der realen Arbeitskosten betrachten, dann wird deutlich, dass das Verhältnis zwischen einem ausgelastetem Arbeitsmarkt und steigenden Löhnen durchaus existent ist.

Manche argumentieren, dass der langsame nominale Lohnzuwachs ein reales Bild des Arbeitsmarktes zeichnet. Sie sollten sich allerdings an das Problem gegen Mitte der 1970er Jahre erinnern, als ein schwacher Arbeitsmarkt mit einem schnellen Nominalzuwachs der Löhne Hand in Hand ging (7-8% wie in der US-Chart). Ich stehe auf dem Standpunkt, dass sich der Arbeitsmarkt anspannt und wir einen realen Lohnzuwachs sehen. Ein Blick auf die Daten zeigt, dass die realen Lohnkosten mehr mit der Arbeitslosenquote (invertiert in der obigen Grafik) als den nominalen Lohnsätzen korrelieren. Der Chart für Großbritannien zeigt, dass die Nominallöhne während des wirtschaftlichen Zusammenbruchs und der folgenden Erholung mehr oder weniger stagnierten, während die Reallöhne gemäß der anfänglich schwachen und später stärkeren Konjunkturlage entsprechend reagierten.

Wir können deshalb argumentieren, dass die aktuellen Daten und wahrscheinlich auch die zukünftigen Daten darauf hindeuten, dass die Phillipskurve gesund und munter ist. Die Herausforderung für die Zentralbanken – bei dem Versuch, ihre Inflationsziele zu erreichen – ist der (temporäre) Einbruch bestimmter Preise und in erster Linie der des Rohölpreises. Die Stärke des Arbeitsmarktes ist in der Folge maskiert. Die ökonomischen Regeln von Überangebot und Nachfrage spiegeln sich überdeutlich in den schwachen Rohstoffmärkten, den niedrigen Renditen an den, durch quantitative Lockerungen charakterisierten europäischen Anleihenmärkten und dem Arbeitsmarkt wider.

Die US-Notenbank und die BoE sollten anerkennen, dass die Arbeitsmarktdaten auf einen wachsenden Inflationsdruck deuten. Weitere Versuche, das Wachstum durch eine lockere Geldpolitik zu stärken, sollten die Erreichung der Inflationsziele früher ermöglichen, als es ohne die Lockerungen andernfalls möglich wäre. Die Zentralbanken werden sich allerdings mit dem traditionellen Problem der Reduzierung (und nicht dem Anstieg) der Inflation konfrontiert sehen, sobald die Deflation außerhalb des Arbeitsmarktes an ihre Grenzen stößt. Diese Notwendigkeit steigender Raten in der Zukunft bedeutet, dass es sich nicht lohnt, den höheren Renditen langlaufender Staatsanleihen hinterherzulaufen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden