Ist die EZB mit ihrer Geldpolitik mittlerweile an ihre Grenzen gestoßen?

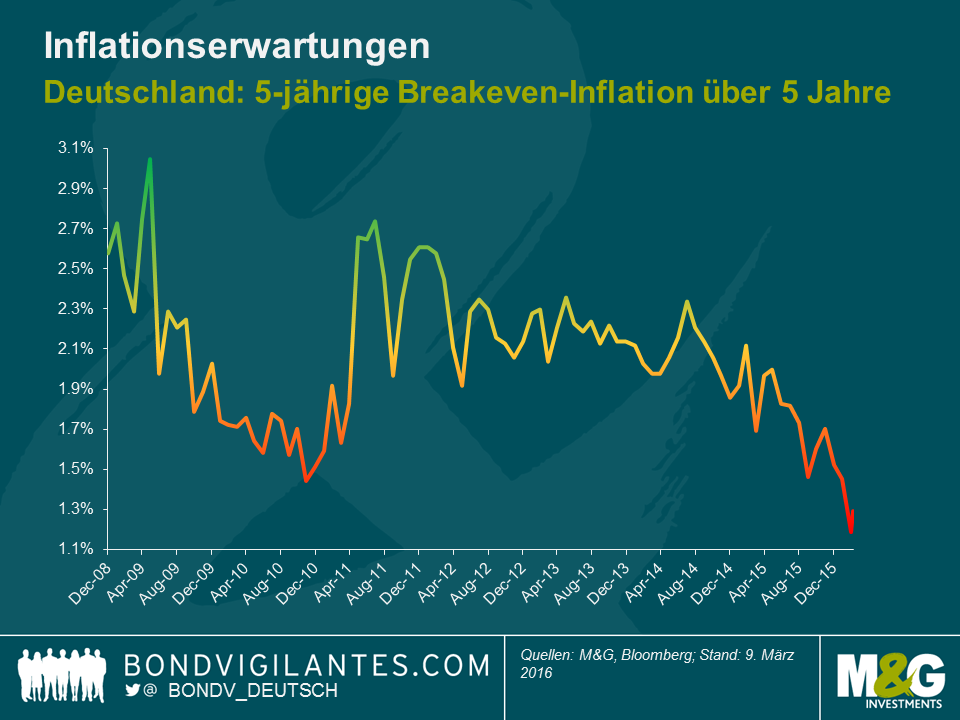

Um die Frage kurz zu beantworten: Nein. In seinem Gast-Blogbeitrag (siehe hier) hat Eric Lonergan bereits die Vermutung widerlegt, dass die Notenbanken bereits eine wirkliche Nullzinspolitik betreiben. Seitdem ist am Markt die Zuversicht gestiegen, dass die EZB auf ihrer morgigen Sitzung den Depositensatz noch weiter in negatives Terrain schleusen wird. Und dazu hat sie ja auch allen Grund. Schließlich werden die Inflation und das Wachstum hinter den Prognosen, welche die Währungshüter vor noch nicht einmal drei Monaten abgegeben haben, zurückbleiben. Darüber hinaus werden auch die Inflationserwartungen lediglich mäßig ausfallen.

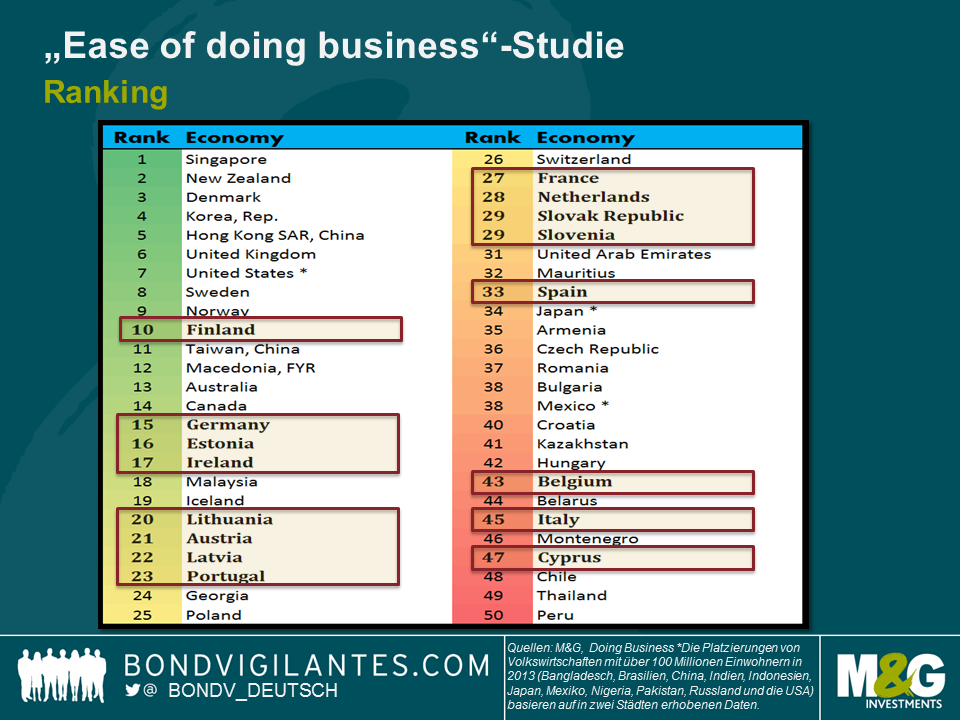

Das heißt aber nicht, dass eine weitere Lockerung der Geldpolitik keine negativen Konsequenzen haben wird. Denn in der Tat sind viele der Probleme, mit denen die Eurozone momentan zu kämpfen hat, struktureller Natur. Und das weiß natürlich auch die EZB. Ich kann mich kaum an eine Pressekonferenz erinnern, auf der Mario Draghi nicht betont hat, wie dringend man diese Probleme in den Griff bekommen müsse. Das ist auch keine wirkliche Überraschung, wenn man berücksichtigt, dass Litauen der einzige Mitgliedsstaat des Euroraums ist, der sich in der „Ease of doing business“-Studie der Weltbank unter den besten 20 platzieren konnte. Derweil rangieren Länder wie Frankreich (27), Spanien (33), Italien (45) und Griechenland (60) abgeschlagen auf den hinteren Plätzen.

Der EZB ist absolut klar, vor welchem Dilemma sie steht, wenn sie die Probleme der Eurozone allein mittels monetärer Maßnahmen zu lösen versucht. Und da die Währungshüter ja verpflichtet sind, ein Inflationsziel von knapp unter 2% sicherzustellen, stehen sie außerdem wieder einmal vor dem unvermeidlichen Spagat, diese schwere Aufgabe auch noch größtenteils allein zu lösen. Deshalb werden die Depositensätze am Donnerstag wohl in einer gewissen Staffelung nach unten geschleust werden, um so einige jener Herausforderungen anzugehen, vor denen das Bankensystem aktuell steht (siehe Marios Blogbeitrag). Darüber hinaus wird man das PSPP (QE)-Programm im Hinblick auf seinen Umfang und seine Laufzeit vermutlich noch ausweiten. Die EZB könnte sogar eine größere Bereitschaft zeigen, bestimmte Unternehmensanleihen zu erwerben. Für die meisten Mitglieder des EZB-Rates dürfte dies allerdings einen Schritt zu weit gehen.

In Wirklichkeit bedarf es aber dringend einer Steigerung der Produktivität sowie mehr Innovationskraft, um die Wirtschaft in der Eurozone wieder anzukurbeln. Das veraltete Insolvenzsystem muss unbedingt grundlegend reformiert und die Bürokratie abgebaut werden. Darüber hinaus muss das Bankensystem in Zukunft für Kreditverluste, für die es zurzeit noch Rückstellungen bildet, auch selbst geradestehen. Diese Veränderungen lassen sich jedoch nicht so einfach umsetzen, zumal man dafür kurzfristig gewisse Schmerzen in Kauf nehmen muss, wofür die Politiker auf lange Sicht in der Regel nicht belohnt werden.

Nehmen wir beispielsweise Italien. Seit der globalen Finanzkrise hat der italienische Immobilienmarkt von seinem Zenit rund 19% an Wert verloren. In Verbindung mit den rezessiven Phasen, die das BIP Italiens im Vergleich zu 2008 um etwa 10% haben schrumpfen und die Arbeitslosigkeit auf circa 12% ansteigen lassen, hat dies dazu geführt, dass es in Italien derzeit Not leidende Kredite in einem beträchtlichen Volumen von rund 200 Mrd. Euro gibt. Denn sowohl die Privathaushalte als auch die Unternehmen haben Probleme, ihre Verbindlichkeiten zu bedienen.

Im Gegensatz zu anderen Peripheriestaaten des Euroraums wie etwa Portugal und Spanien schreiten die Restrukturierung des Bankensektors sowie die Eliminierung Not leidender Kredite aus den Bilanzen der Banken in Italien aber lediglich schleppend voran. Deshalb stuft man das italienische Bankensystem auch als schwach ein, so dass es dort jüngst sogar bei renommierten Banken zu einer Pleitewelle und anschließenden „Bail-ins“ kam. Vor diesem Hintergrund haben die italienischen Behörden ein Programm zur Gründung von Vermögensverwaltungsgesellschaften auf den Weg gebracht, die diese Not leidenden Kredite absichern sollen. In der Theorie verringert sich dadurch das Bilanzvolumen der Banken, was den entsprechenden Instituten mehr Spielraum verschafft, Kredite an die Wirtschaft zu vergeben. Da dieses Programm zurzeit aber noch in den Kinderschuhen steckt, bleibt abzuwarten, ob es wirklich den gewünschten Effekt haben wird.

Sollte es nicht zu einer Fortsetzung des strukturellen Wandels kommen, bin ich davon überzeugt, dass die Eurozone unter dem Deckmantel eines niedrigeren potenziellen Wachstums auch weiterhin lediglich „herumlaborieren“ wird. Gleichzeitig dürfte es sich als schwierig erweisen, die Investitionsaktivitäten anzukurbeln, da Anleger ja auch eine attraktive Kapitalrendite verlangen. Natürlich kann die EZB den risikofreien Zins noch weiter senken. Natürlich kann sie auch den Euro abwerten. Und natürlich kann sie dem Bankensystem noch mehr Liquidität zur Verfügung stellen. Auf kurze Sicht mag das auch alles hilfreich sein. Aber ohne eine wirkliche Reformierung wird der Markt zunehmend befürchten, dass das geldpolitische Arsenal irgendwann ausgeschöpft ist. Und falls der Markt nicht vom Gegenteil überzeugt wird, wird dies dann letztlich auch gravierenden Folgen haben.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden