Wie ernst steht es um den Ausfallzyklus im Energiesektor?

Die Ausfälle am Markt für US-Hochzinsanleihen ereigneten sich bis dato in erster Linie in den Energie- und Rohstoffsektoren und um zu sehen, mit welcher Wahrscheinlichkeit sich dieser Trend fortsetzen wird, habe ich den gegenwärtigen Ausfallzyklus mit dem Ausfallszenario im Telekommunikationssektor zu Anfang der 2000er Jahre verglichen (siehe auch James‘ Blog vor nicht allzu langer Zeit, in dem er sich mit den Parallelen zwischen dem heutigen Markt für Hochzinsanleihen und dem von 2001 beschäftigt).

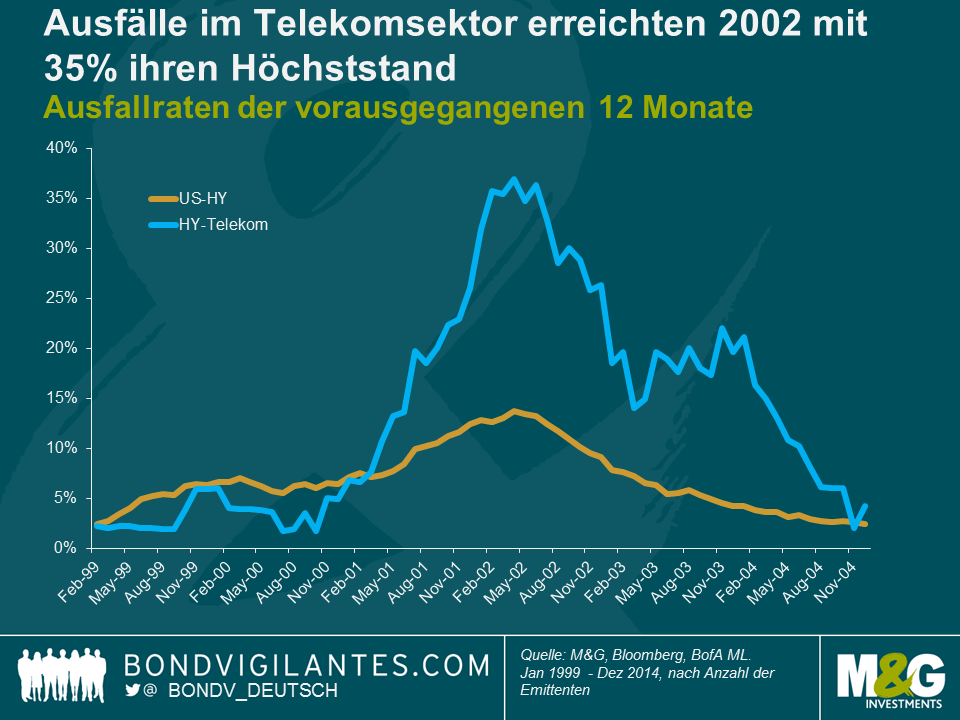

Die Telekom-Blase platzte etwas später und war ca. zehn Mal größer als die besser in Erinnerung gebliebene Dotcom-Blase. Im Anschluss an die Liberalisierung der Branche in den 1990er Jahren häufte der Sektor einen Schuldenberg von rund 1 Bio. USD an. Diese Schulden wurden für den Aufbau enormer Netzwerke verwendet, für die es, wie sich später herausstellte, nicht genug Nachfrage gab. Die Ausfallzahlen begannen dann im Frühjahr 2001 nach oben zu gehen und erreichten ca. 12 Monate später ihren Höhepunkt, als mehr als 35% aller Hochzinsanleihen (HY) im Telekommunikationssektor ausfielen (siehe Grafik).

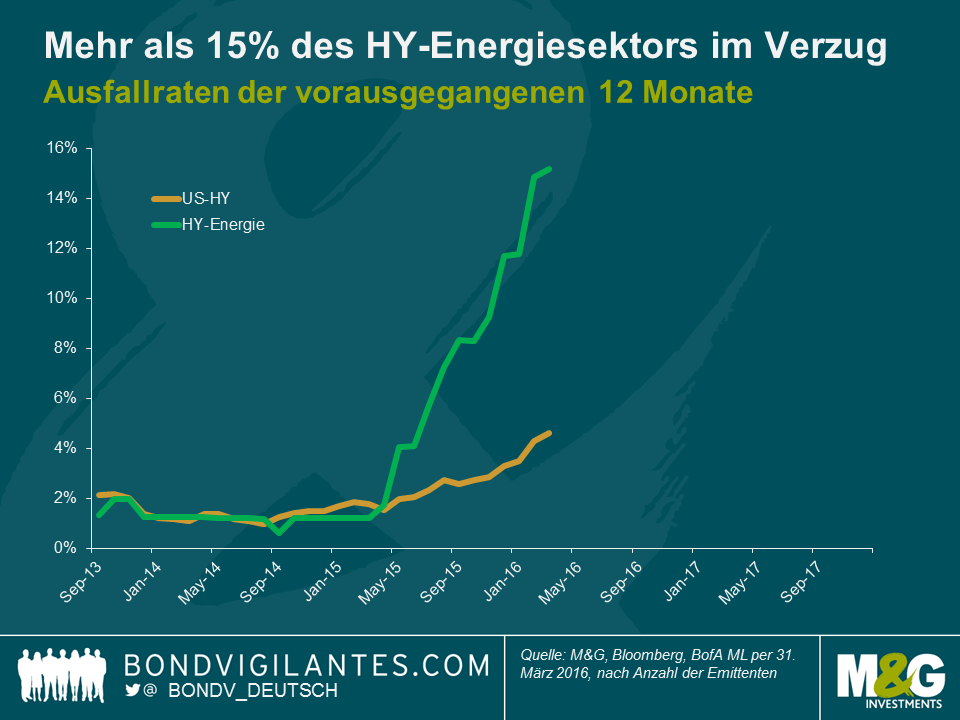

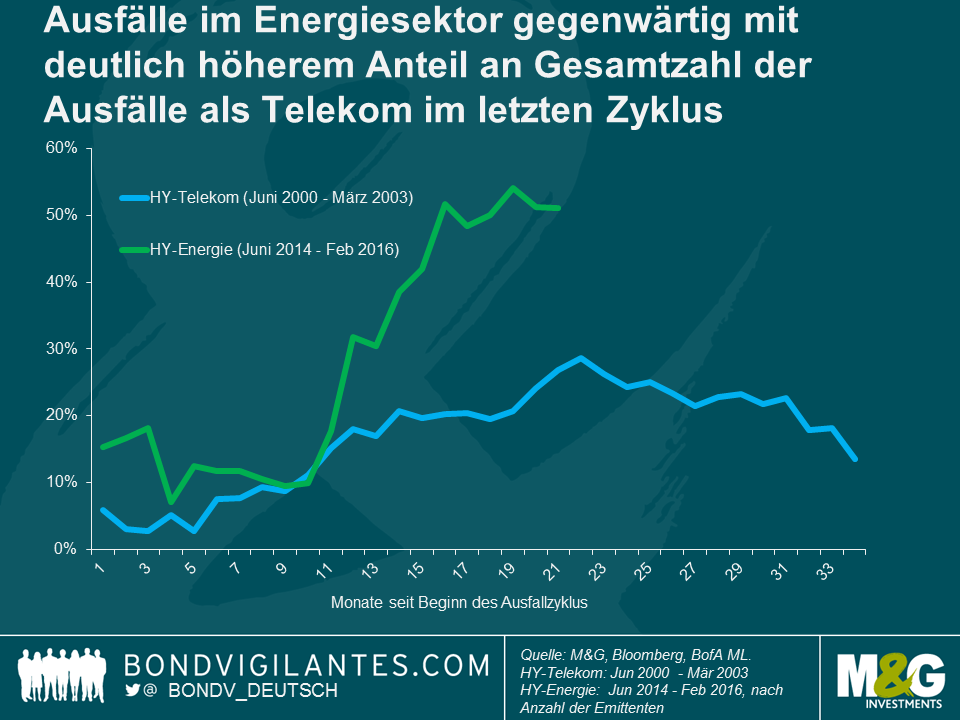

Der Ausfallzyklus im US-Energiesektor setzte vor ungefähr einem Jahr ein, und laut Bank of America Merrill Lynch belief sich der Anteil an US-Hochzins-Energieunternehmen mit Ausfällen auf 15,2%. Am US-amerikanischen Hochzinsmarkt sahen wir im Verlauf des letzten Jahres 52 Ausfälle, von denen sich 26 im Energiesektor ereigneten. Dies ist ein wesentlich größerer Anteil an HY-Ausfällen (50%) als zum Höhepunkt der Ausfälle im Telekommunikationssektor im Jahr 2002 (unter 30%).

Der Ausfallzyklus im Hochzinssegment des Energiemarktes ist gegenwärtig weniger ernst und deutlich konzentrierter als zur Jahrhundertwende im Telekomsektor. Dies soll nicht heißen, dass es nicht noch schmerzhafter kommen könnte, doch sollte sich eine deutliche Zunahme der Ausfallzahlen meiner Meinung nach wahrscheinlich auf den Energie-und Rohstoffbereich beschränken.

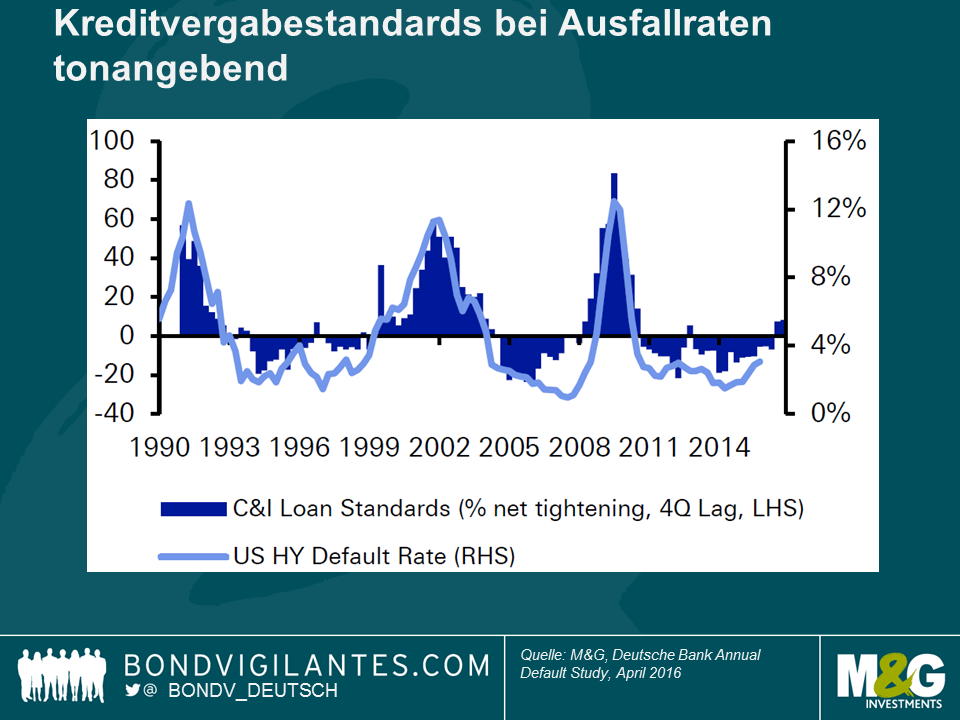

Die folgende Grafik – schamlos aus dem informativen Ausfallresearch der Deutschen Bank vom Anfang dieses Monats ausgeliehen – prognostiziert infolge der jüngst verschärften Kreditvergabestandards eine Zunahme der Ausfälle. Historisch betrachtet haben strengere Standards bei der Kreditvergabe (inkl. höheren Zinsen) zu einem Anstieg der HY-Ausfallraten ein Jahr später geführt. Zwei aufeinander folgende Quartale mit geldpolitischen Straffungen (wie wir gerade erst erlebt haben) führten sogar immer zu einem deutlich Anstieg der Ausfälle. An dieser Stelle muss ich jedoch einige Beobachtungen einbringen. Zum einen folgte die Verschärfung der Standards auf mehrere Jahre mit einer extrem lockeren Geldpolitik und Zinsen auf Rekordtief. Wir beginnen also auf einem ziemlichen niedrigen Niveau. Zum anderen kann es durchaus sein, dass die zeitliche Diskrepanz zwischen einer verschärften Geldpolitik und höheren Ausfallraten es durchaus möglich erscheinen lässt, dass es bis zum Höhepunkt der Ausfallrate noch eine Weile dauern wird.

Der wichtigste Grund, warum ich die Notlagen in den Energie- und Rohstoffsektoren nicht als Auslöser für eine weitere Welle an Ausfällen sehe, sind die niedrigen Öl- und Rohstoffpreise. Sie sind zwar für die Ausfälle in diesen Sektoren verantwortlich, sollten jedoch auf andere Sektoren am Hochzinsmarkt einen positiven Effekt haben. Es ist sicherlich durchaus möglich, dass die Ausfälle im Energiesektor das Vertrauen belasten und andere Bereiche des Hochzinsmarktes anstecken, was einer der Gründe für die verschärften Kreditvergabestandards sein könnte. Insgesamt aber habe ich Mühe, mir ein Szenario vorzustellen, in dem die sinkenden Kosten für einen Produktionsfaktor einen schädlichen Effekt haben. Welche anderen Folgen als eine verbesserte Gewinnmarge und ein wachsender Cashflow können niedrigere Inputkosten schon haben für den weitaus größten Teil aller Unternehmen in einer Volkswirtschaft? Die niedrigeren Ölpreise sollten außerdem die verfügbaren Einkommen der Verbraucher verbessern – und sie sind letztendlich die Hauptantriebskraft der US-Wirtschaft.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden