Die US-Wahlen und die Schwellenmärkte

Für die Schwellenmärkte hat der Ausgang der US-Präsidentschaftswahlen gleich mehrfach Bedeutung. Auf den ersten Blick scheint der Effekt negativ zu sein, zu groß sind die Abwärtsrisiken, die sich aus verschärftem Handelsprotektionismus, Einwanderungsbeschränkungen, einem weiten Ausgabenprogramm, einer steileren US-Renditekurve sowie der Unsicherheit im Bereich der Außenpolitik ergeben.

Diese Risiken sind in den Assetpreisen bereits berücksichtigt. Seit das Ergebnis bekannt ist, hat Mexiko wegen seiner starken Wirtschafts- und Handelsverbindungen zu den USA besonders gelitten. Auch Zentralamerika könnte in Mitleidenschaft gezogen werden. Wenn Trump alle seine Vorschläge aus dem Wahlkampf umsetzen sollte und tatsächlich alle illegalen Einwanderer ausweisen lässt (was freilich einen logistischen Alptraum bedeuten dürfte), so fallen die Überweisungen dieser Einwanderer in ihre Herkunftsländer weg – mit starken Auswirkungen auf die lokale Wirtschaft. Nach unseren Schätzungen machen diese Überweisungen in machen zentralamerikanischen, insbesondere den kleineren Staaten, einen beachtlichen Teil des BIP aus: ca. 5,6% in Guatemala, 8% in El Salvador und 13,2% in Honduras. Dieser hohe Anteil erklärt sich mit der hohen Zahl an illegalen Einwanderern in die USA im Verhältnis zur Größe der Gesamtwirtschaft und Bevölkerung ihrer Heimatstaaten (siehe auch meinen früheren Blog zu diesem Thema).

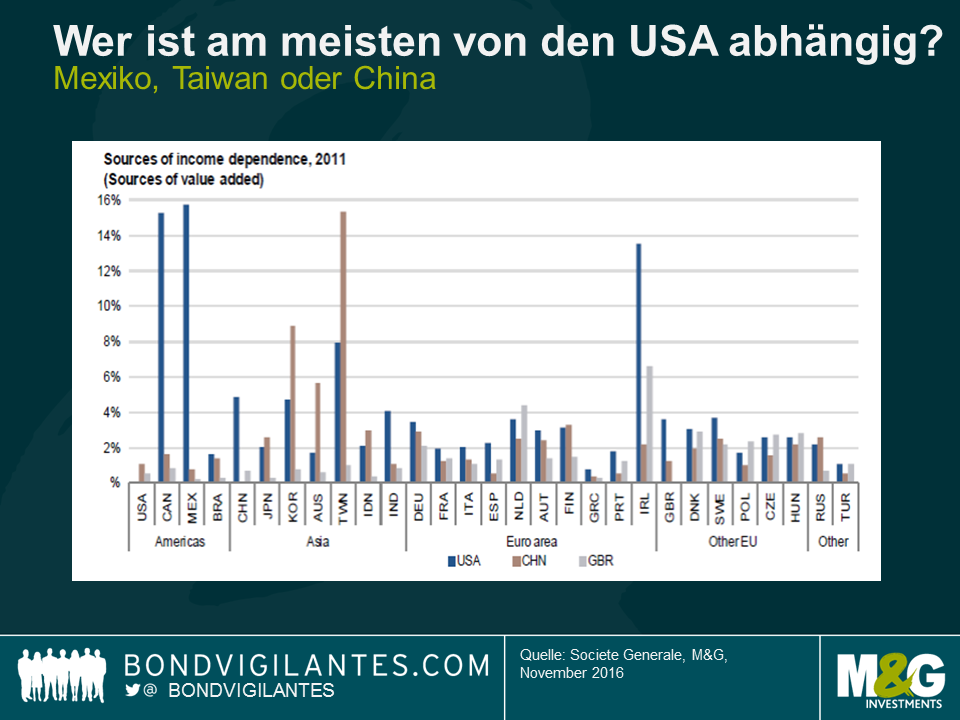

Wie immer gilt auch hier: Volatilität schafft Chancen. Eher abgeschottete Volkswirtschaften mit vergleichsweise niedrigen Handels- und Einwanderungsverbindungen zu den USA, wie etwa Indien und Brasilien, dürften weniger getroffen werden. Zudem sind die Länder Osteuropas bei Export und Finanzströmen viel stärker von Europa abhängig als von Amerika. Daher werden sie auch viel stärker von den bevorstehenden politischen Ereignissen in Italien, Frankreich und Deutschland betroffen sein, als von den Wahlen in den USA. Russland könnte von dem heutigen Wahlergebnis profitieren, sollten die USA die Sanktionen lockern. Rohstoffkredite, wie zum Beispiel von afrikanischen Emittenten südlich der Sahara, sind deutlich abhängiger von China als Treiber der Rohstoffnachfrage oder für Finanzierungen als von den USA. Was die Beziehungen der USA zu China angeht, sollte man zwei Faktoren besonders im Auge behalten: Die mögliche Einführung von Handelszöllen, und ob die US-Treasury China als Währungsmanipulator benennt.

Wir werden versuchen, unser Engagement in solchen Ländern selektiv auszubauen, die mit den USA eine lockerere Beziehung haben und deren Assetpreise über Gebühr abgestraft worden sind oder die eine erhebliche Underperformance verzeichnet haben. Ein Beispiel ist der mexikanische Peso, der letztlich damit angefangen hat, nach einem Wertverlust von 50% in den letzten beiden Jahren, negative Nachreichten einzupreisen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden