Die Kredite im chinesischen Privatsektor nähern sich dem historischen Krisenniveau

Kredite sind das Öl, das den Motor der Wirtschaft schmiert. Aus genau diesem Grund werfen die Ökonomen, wenn sie die Nachhaltigkeit von Wachstum analysieren, immer einen besonders genauen Blick auf die Kreditstatistiken. Ein fehlendes Kreditwachstum deutet an, dass die privaten Haushalte und Unternehmen kein ausreichendes Vertrauen in die Aussichten haben, um Kredite aufzunehmen und zu investieren. Ein zu schnell wachsendes Kreditvolumen könnte hingegen zu finanzieller und makroökonomischer Instabilität führen. Die Geschichte lehrt uns, dass Bankkrisen für gewöhnlich ein schnell zunehmendes und großes Kreditwachstum im Privatsektor vorangeht.

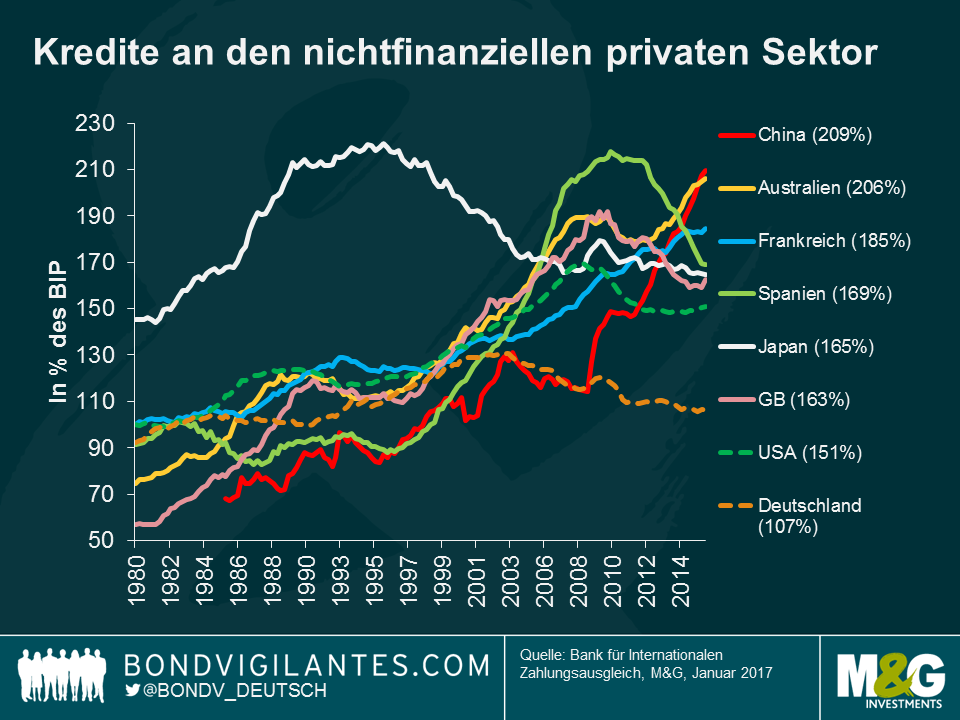

Die unten dargestellte Grafik zeigt die an den nichtfinanziellen privaten Sektor gewährten Kredite in ihrer Gesamtheit als Prozent des BIP für einige der weltgrößten Volkswirtschaften. Wichtig ist, dass diese Kennzahl der Bank für Internationalen Zahlungsausgleich Kredite von inländischen und ausländischen Kreditgebern ebenso enthält wie die von außerhalb des Bankensektors. Es existiert zwar kein Kredite-BIP-Ratio, die zu finanzieller Instabilität führt, doch zeigt die Grafik, dass sich die chinesische und australische Schuldenratio nahe dem Höchstniveau befindet, das wir in den 1990ern in Japan (221%) und in 2010 in Spanien (218%) gesehen haben. Interessanterweise ist die Kredite-Schulden-Ratio der privaten Haushalte in China – dieser Faktor ist in den Zahlen enthalten – mit 42% deutlich niedriger als die 123% in Australien.

Ökonomen beginnen sich Sorgen zu machen, wenn das Kreditwachstum vom vorherrschenden Trend abweicht. In diesem Sinne ist es wichtig, für welchen Zweck die Schulden genutzt werden. Ein Beispiel: Wird ein Bankkredit für den Kauf eines Neuwagens genutzt, so steigt sowohl das BIP als auch das Schuldenniveau und die Kredit-Schulden-Ratio bleibt weitgehend unverändert. Wird der Kredit hingegen für den Kauf eines bereits existierenden Assets verwendet, beispielsweise ein Gebrauchtwagen, so bleibt das BIP (welches die Produktion neuer Güter und Dienstleistungen misst) unverändert, während das Gesamtschuldenniveau innerhalb einer Volkswirtschaft steigt.

Es ist wenig überraschend, dass sich das Kreditwachstum nach der Finanzkrise beschleunigt hat. Die erforderlichen Bedingungen für Kreditwachstum sind gegeben: niedrige Renditen und reichlich Liquidität, welche die Zentralbanken in die globale Wirtschaft pumpen. Das Problem hoch verschuldeter Volkswirtschaften ist, dass der Finanzzyklus jederzeit seinen Höhepunkt erreichen könnte. Zu einem bestimmten Zeitpunkt werden Kreditnehmer wie private Haushalte und Unternehmen zu dem Schluss kommen, dass ihr Einkommen nicht ausreicht, um ihre Schulden zu bedienen. Der nichtfinanzielle Unternehmenssektor tritt dann in den Deleveraging-Zyklus ein, wie wir es bereits in Japan, Spanien und den USA gesehen haben. Alle drei Länder bauten große Schulden auf, die dann letztendlich mit einer teilweisen Unterstützung durch die Zentralbanken abgebaut wurden. Die Zentralbanken reagierten schnell und kürzten die Zinsen, sodass stark verschuldete Privathaushalte und Unternehmen überleben konnten.

In den letzten Monaten wurden die Investmentmärkte zwar vom Reflationshandel bestimmt, der zu höheren Anleihenrenditen und höheren Aktienkursen geführt hat, doch haben dabei viele Marktteilnehmer und Beobachter die hohen und steigenden Schuldenratios in einigen der größten Volkswirtschaften aus den Augen verloren. Wir sind jetzt im neunten Jahr der Expansionsphase im globalen Wachstumszyklus und die entwickelten Märkte immer noch im Griff ultraniedriger Zinsen. Man muss sich angesichts dessen fragen, ob die nächste weltweite Rezession nicht viel länger anhalten wird als die Krise von 2008-09.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden