Czech out: Gedanken über die Aufgabe des Mindestkurses

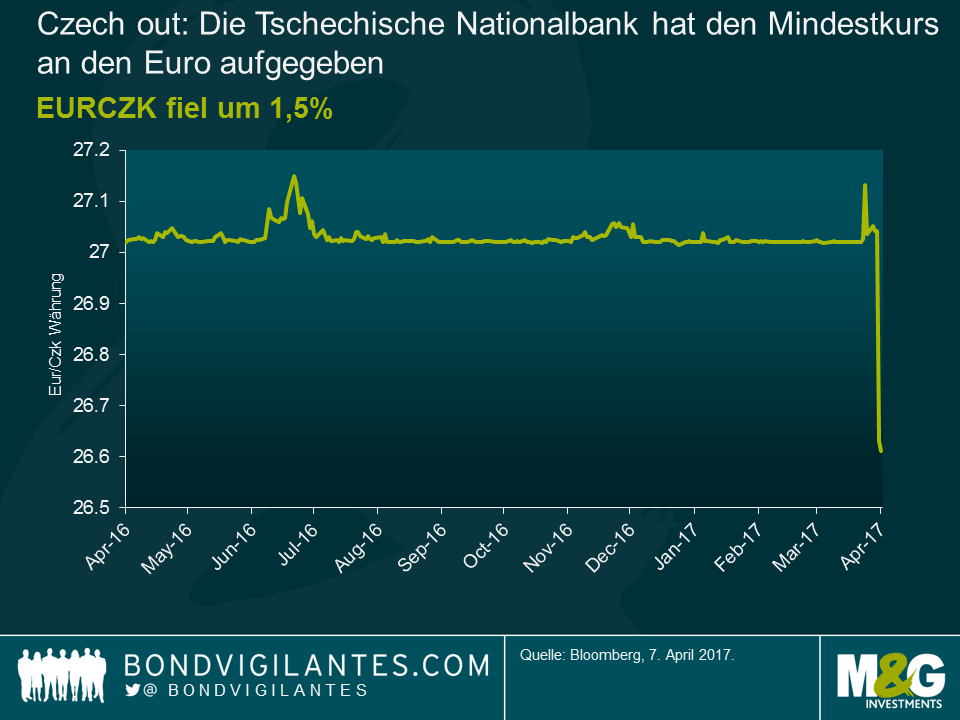

Die Tschechische Nationalbank (CNB) hat die Bindung an den Euro aufgegeben, ein Thema, über das ich bereits in einem Blog-Artikel am Jahresanfang schrieb. Obwohl alles auf eine frühzeitige Aufgabe hindeutete (seit Oktober des letzten Jahres lag die Inflation innerhalb der Zielspanne und die CNB wurde in ihren Aussagen deutlicher), überraschte das Timing der Maßnahme, die gestern auf einer Sondersitzung der Zentralbank beschlossen wurde. Die Aufwertung der CZK nach Bekanntwerden fiel eher schwach aus, die Währung legte an dem Tag um 1,5% gegenüber dem EUR zu.

Die CNB dürfte darüber erleichtert sein. Die Tschechische Republik ist eine exportorientierte Volkswirtschaft und eine übermäßige Aufwertung würde den Export beeinträchtigen. Was passiert als nächstes? Wie ich in meinem vorherigen Blog-Artikel bereits erwähnte, als die Bindung noch existierte, würde die CNB eine Aufwertung oberhalb des Niveaus, auf dem sie intervenierte, also ungefähr EURCZK 25,7, nicht zulassen (der Markt schloss bei EURCZK 26,6). Dies könnte also eine realistische Erwartungshaltung für die Aufwertungsobergrenze sein.

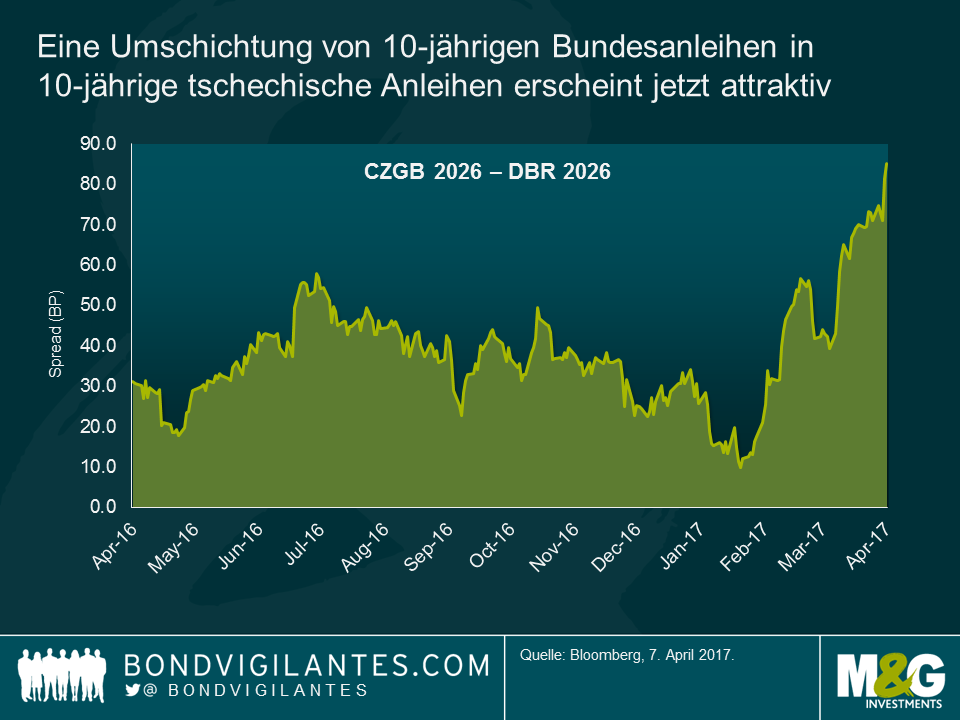

Auch der Zinsbereich ist interessant. Bei der Aufgabe des Mindestkurses handelt es sich um eine geldpolitische Straffung. Denn wie der CNB-Gouverneur in der Pressekonferenz betonte, ist „die Aufgabe des Mindestkurses der erste Schritt in Richtung einer sukzessiv restriktiveren Politik“. Nachdem der Markt diese Erwartung bereits eingepreist hatte, spiegeln die Werte der tschechischen Renditekurve nach dem Ausverkauf von Staatsanleihen (zusammen mit der Währungsaufwertung) nun vielleicht eine stärkere Straffung wider als es der CNB lieb gewesen wäre.

Wenn die geldpolitische Straffung der CNB eine schrittweise gemessene Reaktion anstelle eines „Bear Steepening“ sein soll, von dem der Markt womöglich ausgeht, wird es nun aus Perspektive des Relative Value interessant (siehe Grafik unten) und auch auf Basis eines Währungshedges.

Der letzte Aspekt, den man nicht vergessen sollte, ist, dass Tschechische Anleihen ab Ende dieses Monats in den wichtigsten Vergleichsindizes für Anleihen enthalten sein werden. CZGBs werden am 28. April mit einer Gewichtung von 3,3% in den GBI-Emerging Market Index aufgenommen. Somit wird eine Nachfrage für die Anleihen für jene geschaffen, die den Index als passive oder aktive Benchmark nutzen, was einen leichten Aufwärtsdruck auf die Währung ausüben wird. In die andere Richtung könnte es jedoch zu stärkeren Bewegungen kommen und die Währung könnte von ihrem jetzigen Ausgangspunkt natürlich auch abwerten, wenn sich die umfangreichen spekulativen Kapitalströme (geschätzte 65 Mrd. USD) der Investoren, die eine Aufgabe des Mindestkurses vorweggenommen hatten, nun auflösen. Dies würde der CNB die Arbeit etwas erleichtern.

Durch die Aufrechterhaltung des Mindestkurses häufte die CNB Währungsreserven in Höhe von 47,8 Mrd. Euro an, die sie – laut ihrer Webseite – weiterhin in „sichere Finanzinstrumente hoher Qualität“ investieren will und deren Erträge auf absehbare Zeit nicht veräußert werden sollen“. Es liegen auch weiterhin interessante Zeiten vor der CNB, die, auf die eine oder andere Art, zur Stelle sein wird, um gegen extreme Wechselkursschwankungen vorzugehen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden