Zentralbanken in Europa: Am Donnerstag findet nicht nur die Sitzung der EZB statt

Der Markt rüstet sich für die mit Spannung erwartete Sitzung der Europäischen Zentralbank am Donnerstag, am gleichen Morgen finden aber erst noch Sitzungen von zwei anderen europäischen Zentralbanken statt: Schweden und Norwegen.

Vor einigen Wochen reiste ich anlässlich der Konferenzen der Weltbank und des IWF nach Washington und hatte dort die großartige Gelegenheit, politischen Entscheidungsträgern und Wirtschaftswissenschaftlern zuzuhören. Dies diente als rechtzeitige Erinnerung dafür, dass die europäischen Zentralbanken wahrscheinlich geduldiger (also expansiver) sind als von den Marktteilnehmern erwartet – vor allem von jenen mit starken Handelsbeziehungen zum Euroraum. Im Falle von Schweden dauerte es sechs Jahre, bis das Wachstum zulegte und einen überzeugenden Aufwärtstrend beibehalten konnte. Gleiches gilt auch für Inflation und Erwartungshaltung. Die politischen Entscheidungsträger werden es nicht eilig haben, die steigende Inflation vorzeitig anzugehen.

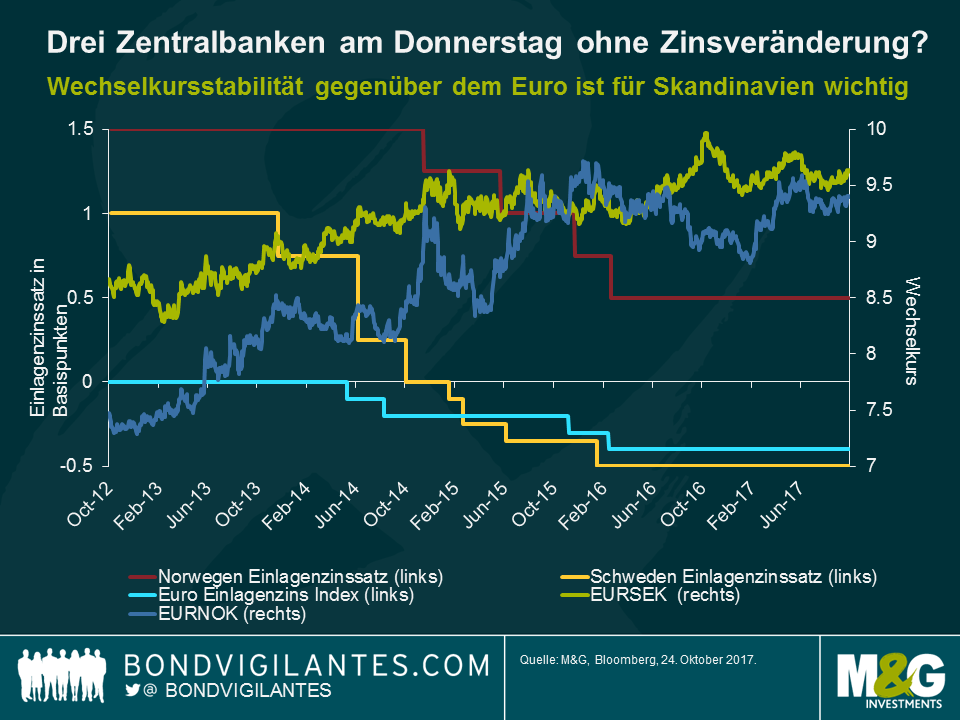

Es wurde viel darüber spekuliert, ob die EZB Anpassungen oder Vorbereitungen für ein Ende des quantitativen Lockerungsprogramms vornehmen wird. Die Schwedische Reichsbank führte eigene gelpolitische Lockerungsmaßnahmen ein, und obwohl sich die wirtschaftlichen Fundamentaldaten in Schweden verbessert haben und im Großen und Ganzen dieses Jahr darauf hindeuten, dass eine Normalisierung womöglich gewährleistet wäre, gehe ich nicht davon aus, dass es im Vorfeld der Ankündigung der EZB eine Anpassung geben wird. Denn, besonders relevant für die skandinavischen Länder (vor allem Schweden, Norwegen und Dänemark), die kleine offene Volkswirtschaften sind, bei denen ein hoher Anteil des BIP auf dem Handel basiert, ist, dass der Wechselkurs als wichtiger Transmissionsmechanismus für die Geldpolitik fungiert (Dänemark ist mit der Wechselkursbindung diesbezüglich eindeutig).

Da sowohl Schweden als auch Norwegen starke wirtschaftliche Beziehungen zu dem europäischen Handelspartner haben, möchte weder die Schwedische Reichsbank noch die Norges Bank durch die Umsetzung einer restriktiveren Geldpolitik eine Aufwertung ihrer jeweiligen Währung (und eine Verfehlung des Inflationsziels) verursachen. Diese Vorreiter-Aktion würde nur Nachteile mit sich bringen. Sie werden am Donnerstag eine abwartende Haltung mit Blick auf die EZB einnehmen, bevor sie ihren eigenen politischen Normalisierungsprozess starten.

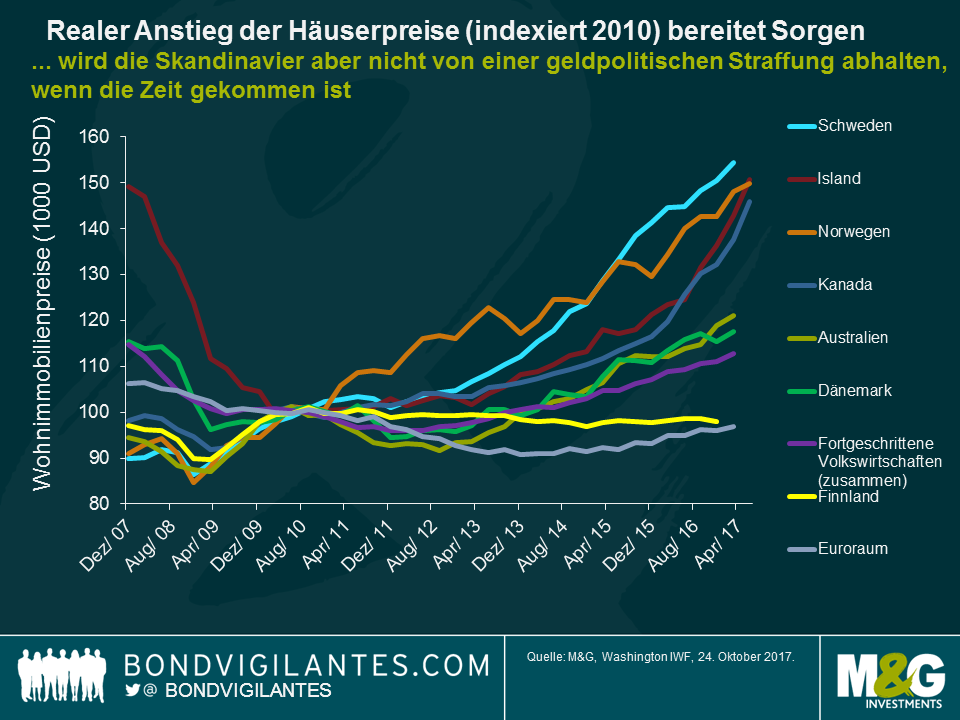

Der letzte erwähnenswerte Punkt ist der Verschuldungsgrad im Wohnimmobiliensektor. Die unten aufgeführte Grafik zeigt, dass dies ein zunehmend großes Problem darstellt, und zwar nicht nur in Skandinavien, sondern auch in Ländern wie Kanada und Australien. Es lässt sich kaum Recherchematerial finden, in dem dies nicht als wachsendes Problem in den erwähnten Ländern aufgeführt wird. Gekoppelt wird diese Schlussfolgerung häufig mit Argumenten, weshalb die Zentralbanker die Zinsen nicht allzu stark anheben können. Skandinavien benötigt im Grunde zwei Zinssätze: Einen (der sehr, sehr viel höher ist), um den Markt für Wohnimmobilien einzudämmen und einen zweiten (der niedrig bleibt) für Unternehmen, um sicherzustellen, dass diese ihre Wettbewerbsfähigkeit gegenüber dem europäischen Festland beibehalten.

Seit den Treffen in Washington stelle ich allerdings fest, wie viele Zentralbanker auf der ganzen Welt mit Nachdruck betonen, dass die Finanzstabilität nicht ihre Hauptaufgabe ist. Sie haben die Verschuldung der privaten Haushalte im Blick, aber dies ist ein Problem, mit dem sich makroprudenzielle Maßnahmen oder Politiker auseinandersetzen müssen und nicht die traditionelle Geldpolitik. Der Ball wird jemand anderem zugespielt. Egal ob und wann die skandinavischen Zentralbanker mit dem Zinserhöhungszyklus beginnen, Bedenken über den Wohnimmobiliensektor werden sie jedenfalls nicht davon abhalten. Wenn die Straffungszyklen beginnen, wären Marktteilnehmer gut beraten, sich in Erinnerung zu rufen, dass Zentralbanker unabhängig von Exzessen am Wohnimmobilienmarkt agieren.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden