Anlässlich Halloween sind hier einige der schaurigsten Grafiken der Finanzbranche

Im Laufe dieses Jahres zeigten sich die Investitionsmärkte bemerkenswert robust. Das geopolitische Umfeld brachte zwar ein paar beängstigende Tage hervor, an denen es zu Ausverkäufen an den Märkten kam, aber insgesamt blieb das Volatilitätsniveau gedämpft und die meisten Anlageklassen generierten solide Gesamtrenditen. Allerdings wird ein Anhänger von Horrorfilmen an dieser Stelle sagen, dass der schaurigste Teil eines Horrorfilms dann passiert, wenn alles relativ ruhig ist. In diesem Sinne sind hier einige Grafiken, die verschiedene Gefahren hervorheben, die unter der Oberfläche der Weltwirtschaft lauern.

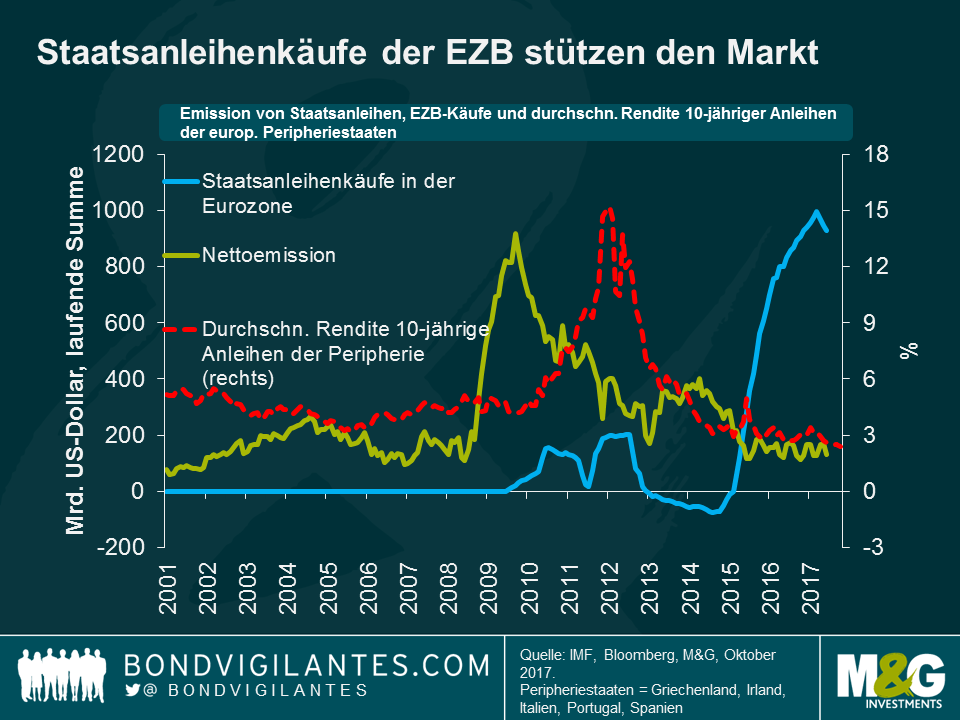

- Die quantitative Lockerung der EZB stützt den Markt für Staatsanleihen

Die Stärke der europäischen Wirtschaft und Anzeichen einer Erholung des Arbeitsmarktes in der gesamten Eurozone sind die Überraschung des Jahres 2017. Es lässt sich nicht leugnen, dass die EZB und ihr quantitatives Lockerungsprogramm eine sehr große Rolle bei dem wirtschaftlichen Erfolg spielte, den wir heute sehen können. Als Anzeichen, dass die europäische Staatsschuldenkrise wahrhaft vorbei und überstanden ist, nennen viele den Rückgang der Renditen für Schuldtitel der europäischen Peripheriestaaten. Die Frage ist, ob sinkende Renditen ein zunehmendes Vertrauen in die Fähigkeit der Länder der Eurozone signalisieren, ihre Schulden zurückzuzahlen oder ob sie einfach nur die Vermögenswertkäufe reflektieren, die die EZB seit Beginn des QE-Programms durchgeführt hat? Die oben aufgeführte Grafik, die im Rahmen des aktuellen IMF Global Financial Stability Report veröffentlicht wurde, zeigt, dass die offiziellen Käufe von Schuldtiteln der Eurozone die Nettoemissionen seit Mai 2015 in den Schatten stellen. Tatsächlich ist das Volumen des QE-Programms der EZB aktuell sieben Mal größer als das der Nettoemissionen. Ist es also wirklich verwunderlich, dass die Renditen zurückgegangen sind, und was passiert, wenn die EZB versucht, den expansiven Geldhahn zuzudrehen?

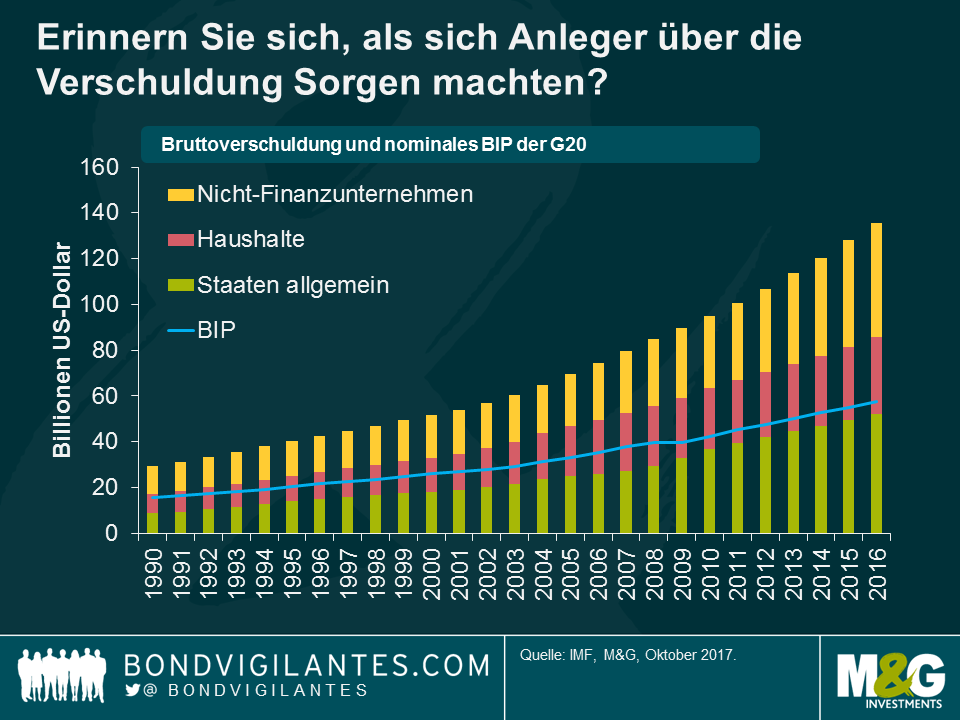

- Verschuldung ist eine Bestie, die nicht gezähmt werden kann

In den hochentwickelten Volkswirtschaften der G20 ist die Schuldenstandsquote in den letzten zehn Jahren stetig gestiegen und steht jetzt bei über 260% des BIP oder 135 Billionen US-Dollar. 135.000.000.000.000,00 USD – das ist eine große Zahl. Und obwohl es stimmt, dass diese Verbindlichkeiten in einer anderen Bilanz einen Aktivposten bilden, ist unbestreitbar, dass Regierungen, Unternehmen und Haushalte nie zuvor derart über ihre Verhältnisse gelebt haben. Das ist der Grund dafür, weshalb das Zinsniveau in den hochentwickelten Volkswirtschaften so niedrig ist und dass es vermutlich nicht mehr auf die Niveaus steigen wird, die man vor der Finanzkrise im Jahr 2008 beobachten konnte. Für Anleger bedeutet das, dass für das Generieren positiver Realrenditen ein höheres Risiko eingegangen werden muss.

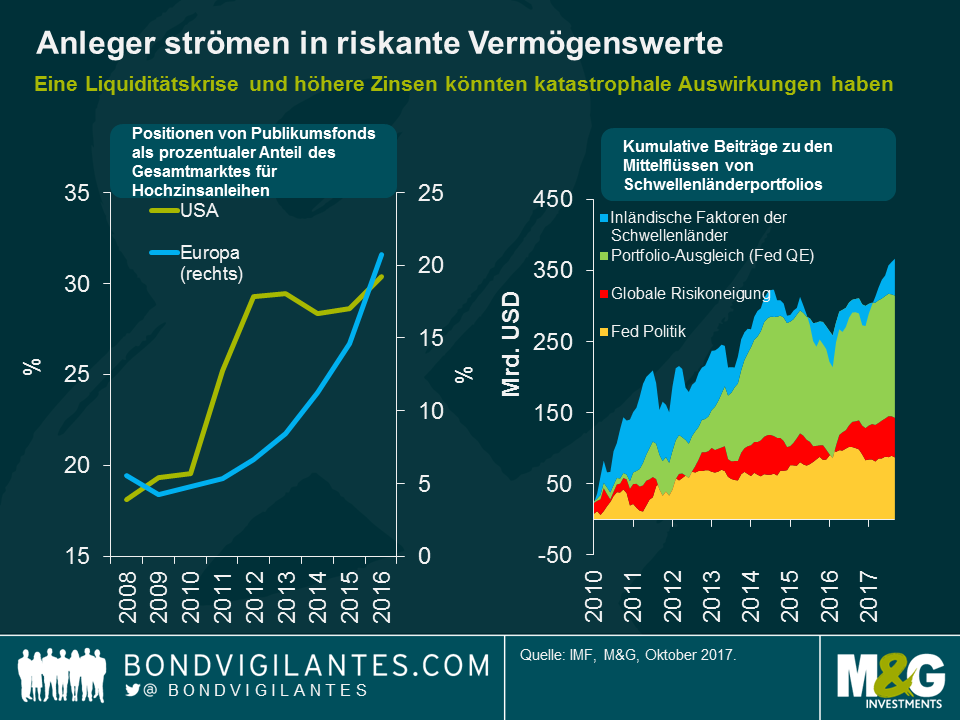

- Anleger strömen in riskante Vermögenswerte

Die expansive Zentralbankpolitik hat Anleger dazu ermutigt, in immer risikoreichere Anlagen zu investieren. Das kann einerseits als „Portfolioumschichtung“ bezeichnet werden, und Zentralbanken sind der Auffassung, dass es ihnen dabei hilft, Inflation zu erzeugen, andererseits kann es aber auch ein erhebliches Risiko für das globale Finanzsystem darstellen. In den USA und Europa sind die Positionen von Publikumsfonds in ihren jeweiligen Hochzinsmärkten erheblich angestiegen. In den Schwellenländern hat die breit angelegte geldpolitische Lockerung dafür gesorgt, dass ein großer Anteil der Mittelflüsse der Portfolios in die aufstrebenden Volkswirtschaften geschwemmt wird. Schätzungen des IWF deuten darauf hin, dass seit 2010 etwa 260 Mrd. USD an Mittelzuflüssen der Portfolios auf das QE-Programm der Fed zurückgeführt werden können.

Für die Wertentwicklung von Anlagen in risikoreicheren Anlageklassen wie Hochzins- und Schwellenländeranleihen wäre ein starker Anstieg der Risikoaversion seitens der Investoren oder irgendeine Form von externem Schock (wie der Ölpreisabsturz 2014) ein enormes Problem. Wenn Anleger aus den Investitionen aussteigen wollen, könnte dies einen Ausverkauf bei risikoreicheren und weniger liquiden Anlagen auslösen, die in offenen Investmentfonds gehalten werden, was zu erheblichen Kursrückgängen führen würde. Die nur sehr langsam voranschreitende Normalisierung der Geldpolitik könnte diese Risiken weiter verschärfen, da die anhaltend niedrige Volatilität und die niedrigen Renditen Anleger dazu ermutigen, das Kreditrisiko, die Duration und den Verschuldungsgrad noch weiter zu erhöhen.

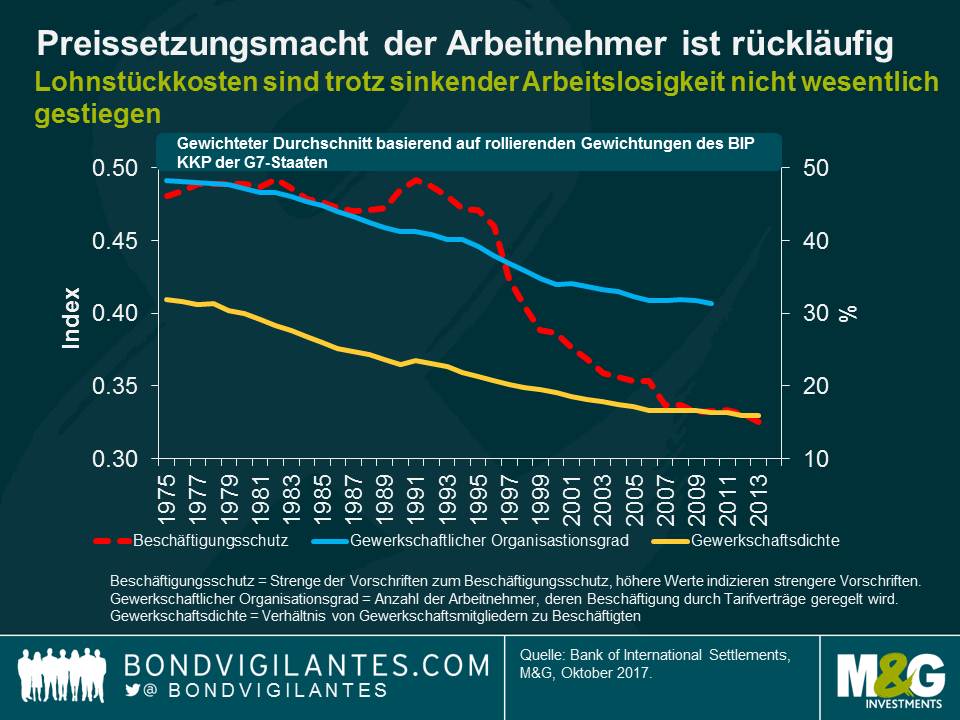

- Trotz niedriger Arbeitslosenquoten steigen die Löhne nicht wesentlich an, und die Produktivität ist schwach

Ein niedriges Lohnwachstum trotz niedriger Arbeitslosenquoten ist ein Zeichen für eine sinkende Preissetzungsmacht der Arbeitskräfte als Produktionsfaktor. Das ist insofern ein Problem, als dass der Arbeitsmarkt für die Inflationsbetrachtung traditionell eine Schlüsselrolle innehatte, da steigende Löhne normalerweise zu höheren Produktionskosten führen, was eine höhere Inflation bedingt. Zum ersten Mal fordern Zentralbanker wie Mario Draghi und Haruhiko Kuroda Gewerkschaften dazu auf, ihre Lohnforderungen zu erhöhen und Draghi sagt, Löhne seien „der Haupteinflussfaktor für die Inflation“.

Je mehr Arbeitnehmer ihre Preisgestaltungsmacht stärken können, desto wahrscheinlicher ist es, dass Unternehmen den Lohnforderungen zustimmen. Leider ist die Preissetzungsmacht der Arbeitnehmer im Segment der niedrigen und mittleren Einkommen in den G7-Staaten seit den frühen 1990er Jahren gesunken. Die Arbeitnehmer befinden sich, aufgrund des Rückgangs der Mitgliederzahlen der Gewerkschaften und deren Organisationsgrads, in Kombination mit einem sinkenden Beschäftigungsschutz, in einer schwächeren Position, um höhere Löhne durchzusetzen. Wenn Arbeitnehmer keinen höheren Verdienst verlangen können, werden sie wahrscheinlich weiter einen Rückgang des Reallohns hinnehmen müssen. In Großbritannien ist genau das der Fall. Die Lohnstückkosten sind dort seit 2008 um 16% gestiegen, die Inflation um 25%.

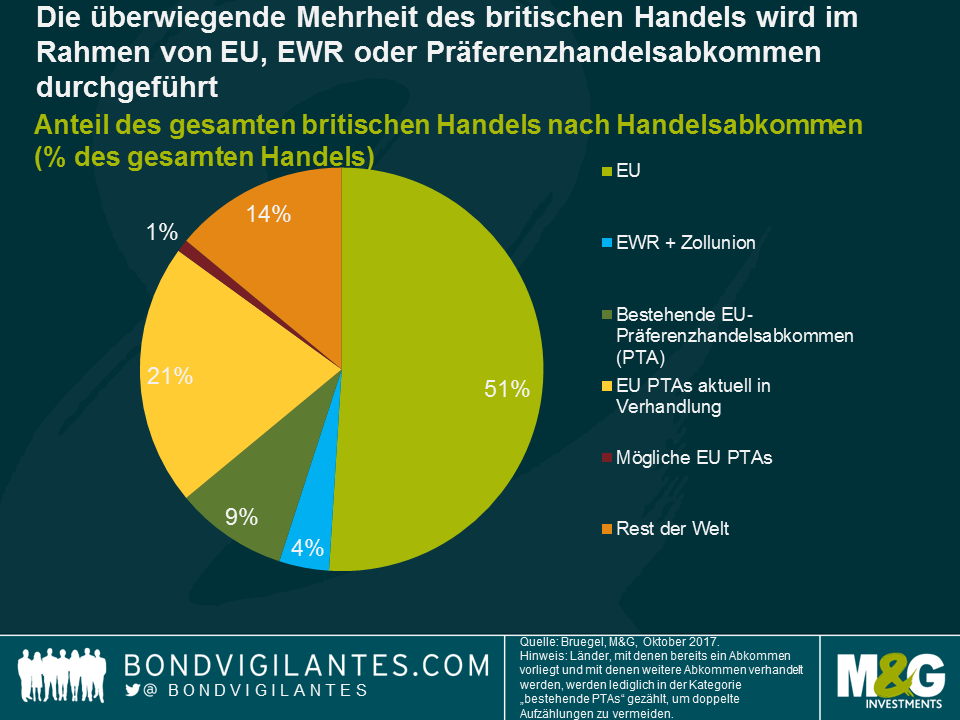

- Natürlich muss ein Brexit-Chart dabei sein

Nach dem zu urteilen, was in der britischen Presse täglich berichtet wird, sieht es nicht so aus, als würden die Verhandlungen zwischen Großbritannien und Europa gut voranschreiten. Um das Ausmaß des Problems deutlich zu machen, vor dem Großbritannien steht, zeigt die Grafik den Anteil des gesamten britischen Handels im Rahmen des Handelsabkommens. Laut Bruegel werden derzeit etwa 51% des britischen Handels mit der EU durchgeführt, 4% mit Ländern, die Teil des Europäischen Wirtschaftsraums (EWR) sind oder mit denen ein Abkommen über die Zollunion vorliegt und 9% im Rahmen bestehender EU-Präferenzhandelsabkommen (Preferential Trade Agreements – PTA). Weitere 21% des Handels werden mit Ländern durchgeführt, mit denen über ein Präferenzhandelsabkommen verhandelt wird.

Wenn nicht irgendeine Form von Abkommen zustande kommt, muss Großbritannien im März 2019 mit den meisten der gegenwärtigen Handelspartner über Handelsabkommen verhandeln. Das wäre eine enorme Herausforderung, da die Verhandlung komplexer Handelsabkommen nicht einfach ist und es häufig Jahre dauert, bis man sich geeinigt hat. Wenn sich Großbritannien außerhalb des europäischen Binnenmarktes und der EU-Zollunion befindet, werden wahrscheinlich tarifäre und nichttarifäre Handelsschranken (wie Quoten, Embargos und Abgaben) zwischen Großbritannien und seinen wichtigsten europäischen Handelspartnern errichtet werden. Manche Sektoren und Unternehmen hätten dann womöglich nur noch sehr eingeschränkt Zugang zum europäischen Markt, und dies wird sich kurzfristig als enormer Gegenwind für das Wirtschaftswachstum in Großbritannien herausstellen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden