Schwellenländeranleihen: Rückblick auf 2017 und Aussichten für 2018

Schwellenländeranleihen erzielten im Jahr 2017 kräftige Erträge, was auf die Stabilisierung der Fundamentaldaten, die anhaltende Konjunkturerholung weltweit und in den Schwellenländern, eine leichte Erholung der Rohstoffpreise sowie ein geopolitisches Umfeld zurückzuführen ist, in dem sich die üblichen Verdächtigen (Trump, Nordkorea, China) bisher relativ wohlwollend verhalten haben. Es ließen sich kaum Vermögenswerte mit negativer Rendite finden, und die einzigen beiden, auf die dies zutraf, Venezuela und türkische lokale Anleihen, spiegelten sehr unterschiedliche idiosynkratische Faktoren wider.

Anbei eine Zusammenfassung der Ereignisse im letzten Jahr und einige Einschätzungen für das kommende Jahr:

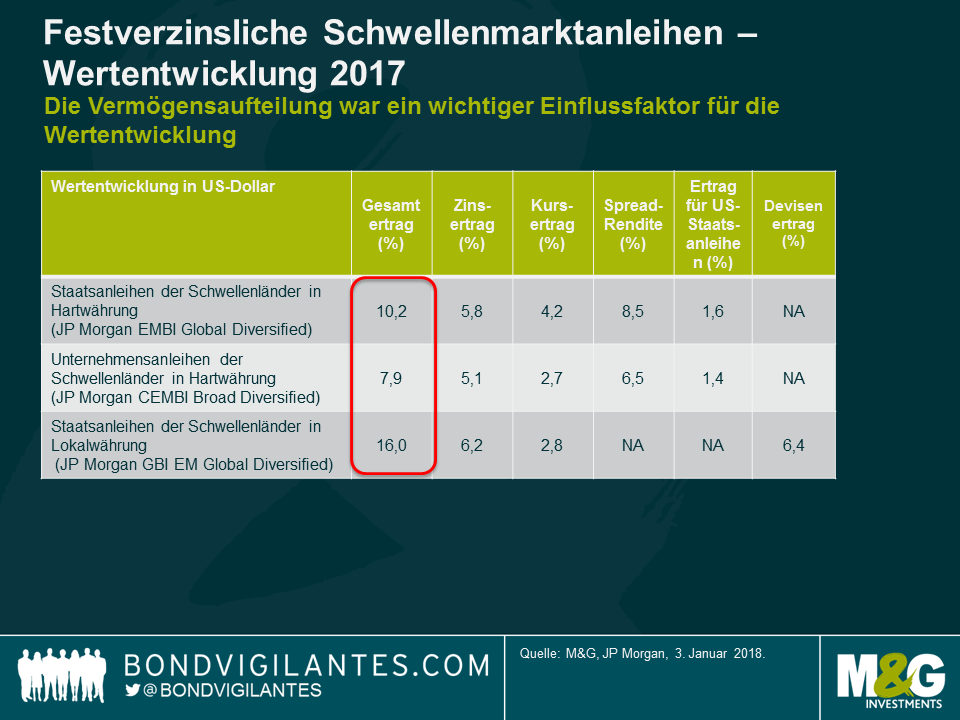

- Die Vermögensaufteilung war ein wichtiger Einflussfaktor für die Wertentwicklung

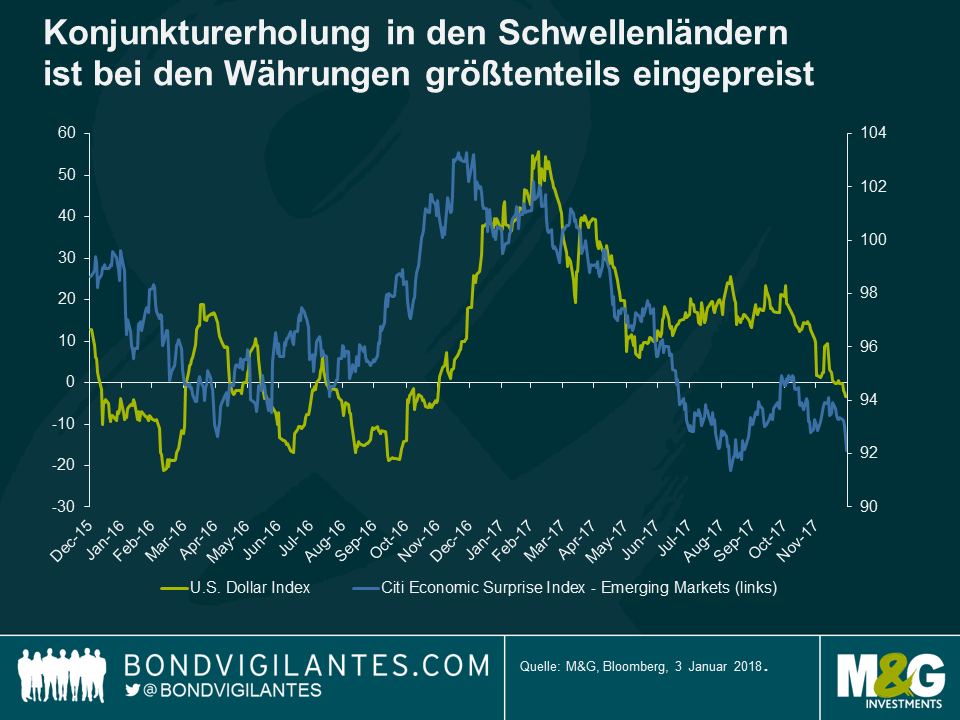

Der US-Dollar erreichte genau zum Jahresanfang seinen Höchststand, was den Weg für eine positive Wertentwicklung von Währungen der Schwellenländer ebnete. Auch Währungen von Industriestaaten, insbesondere der Euro, erzielten gegenüber dem US-Dollar kräftige Erträge, da der Markt eine restriktivere Fed und stärkere fiskalpolitische Anreize in den USA auspreiste, ebenso wie die Fortsetzung einer breitangelegten Erholung im Wachstum der Eurozone. Aufgrund dieser Tatsache in Kombination mit einem leichten Aufwärtstrend bei den Rohstoffpreisen und Desinflation in vielen aufstrebenden Ländern konnten die meisten Währungen gegenüber dem US-Dollar zulegen, es blieben allerdings viele hinter dem Euro zurück.

2018 könnten sich die lokalen Märkte zwar auch noch besser entwickeln als ausländische Anleihen, ich gehe für 2018 jedoch von niedrigeren Renditen aus, da bereits viele gute Nachrichten in die Bewertung von Schwellenländeranlagen eingeflossen sind. Die oben dargestellte Grafik zeigt, dass die Überraschungen bei den Wirtschaftsdaten der Schwellenländer abnehmen, was bedeutet, dass der Wachstumsaufschwung, den wir seit über einem Jahr hervorheben, mittlerweile größtenteils eingepreist sein dürfte. Darüber hinaus wird sich die Desinflation, die wir 2017 in mehreren Schwellenländern beobachten konnten (Brasilien, Russland, Kolumbien, usw.) aller Wahrscheinlichkeit nach im Jahr 2018 nicht fortsetzen, da die Basiseffekte nachlassen und die Geldpolitische Lockerung in den Schwellenländern im Großen und Ganzen hinter uns liegt. Sollte sich herausstellen, dass die Fed der Entwicklung hinterherhinkt (2-3 Zinserhöhungen sind für 2018 bisher eingepreist), wäre dies noch nicht eingepreist und würde dem US-Dollar Auftrieb verleihen.

Unternehmensanleihen der Schwellenländer erzielten eine Minderperformance, teilweise aufgrund ihrer im Vergleich zu Staatsanleihen der Schwellenländer niedrigeren Duration, aber auch aufgrund ihrer zunehmenden Investment-Grade-Komponente, die bei einer Rally normalerweise unterdurchschnittlich abschneidet. Die Bedeutung von chinesischen Investment-Grade-Unternehmensanleihen nahm aufgrund der starken Angebots- und Nachfragesituation von Onshore-Investoren weiter zu.

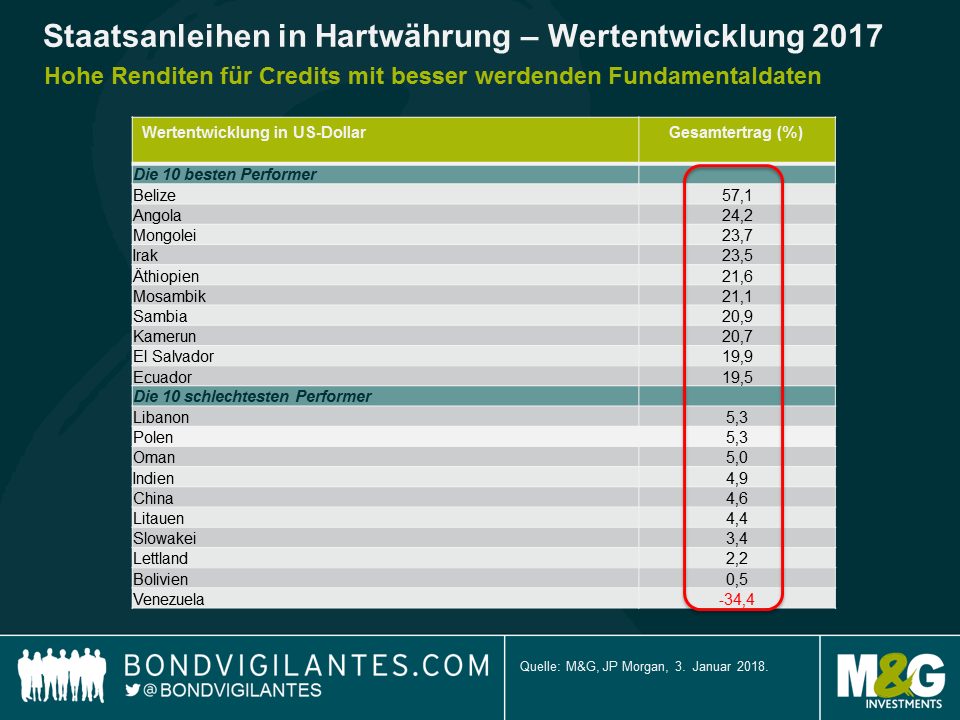

- Im Segment der Hartwährungen lagen Länder mit hohem Beta vorn

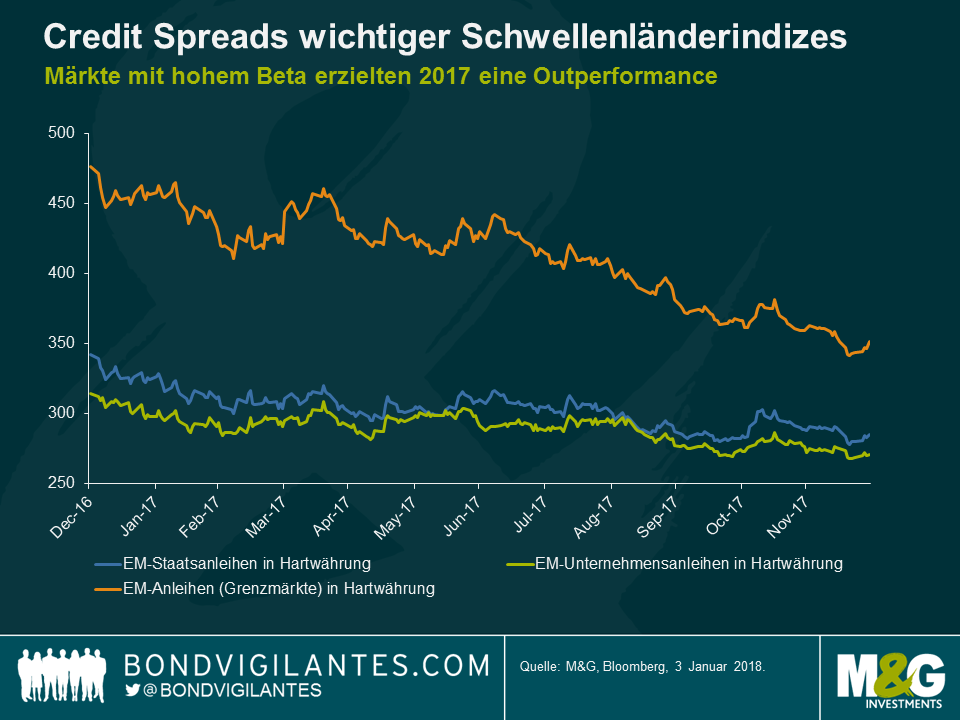

Länder mit hohem Beta erzielten eine Outperformance. Der entsprechende Vergleichsmaßstab, der EM Frontier Index, erzielte eine Rendite von 15,7%, was ungefähr der Rendite von Anleihen der lokalen Märkte entspricht. Mit Ausnahme von Distressed Credits (Belize auf der positiven und Venezuela auf der negativen Seite) waren die Renditen bei Ländern häufig ähnlich, deren Fundamentaldaten entweder besser (z.B. Ägypten oder Jamaika) oder schlechter werden (z.B. Tunesien oder Costa Rica).

Dies spiegelt teilweise die willkürliche Jagd nach Rendite und Beta sowie das Erfordernis, investiert zu bleiben, wider, da die Zuflüsse in die Anlageklasse im Jahresverlauf anhielten. Einige Wahlen (Mexiko und vor allem Brasilien) werden die Ausrichtung jener Länder bestimmen, die sich an einem kritischen Scheidepunkt befinden.

Solange die Zuflüsse stabil bleiben, könnte diese Situation auch im Jahr 2018 fortbestehen, ich gehe jedoch davon aus, dass sich die Renditen aufgrund des engeren Bewertungsniveaus stärker unterscheiden werden. Anders ausgedrückt wird das Beta auch im Jahr 2018 ein wichtiger Faktor sein, das Alpha dürfte jedoch, nach einem relativ gedämpften Jahr 2017, wieder an Bedeutung gewinnen.

Die kräftigen Renditen des Jahres 2017 werden 2018 aller Wahrscheinlichkeit nicht mehr erreicht werden. Insofern jedoch die Tail Risks (US-Wirtschaftspolitik und die Fed, China, geopolitische Risiken und Wahlen in den Schwellenländern, usw.) im Hintergrund bleiben und sich die Volatilität in Grenzen hält, ist der laufende Zinsertrag in den Schwellenländern von 5,5%-6,5% gar nicht so schlecht, vor allem, wenn man die Investitionsalternativen in anderen Teilen des globalen festverzinslichen Universums betrachtet.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden