Fallstudie Carillion: Der Schein trog

In ihrem Jahresbericht 2016 mit dem Titel „Making tomorrow a better place“ behauptete Carillion, es verfüge über eine „gute Plattform, von der aus das Geschäft in 2017 weiterentwickelt werden könne“. Weniger als zehn Monate nach Veröffentlichung befand sich Carillion in der Zwangsliquidation, eine Insolvenzverwaltung und die Möglichkeit einer Weiterführung des Handels wurden umgangen. Die Vermögenswerte werden realisiert und an die Gläubiger verteilt, einen Restwert wird es kaum oder überhaupt nicht geben. Aber hätte man das vorhersehen können?

Carillion beschreibt sich selbst als führendes integriertes Support-Dienstleistungsunternehmen mit einem umfangreichen Portfolio an öffentlich-privaten Partnerschaften und Bauaufträgen. Als die vorläufigen Ergebnisse für 2016 veröffentlicht wurden, deklarierte Carillion eine Cash Conversion Rate von 117% und ein Verhältnis von Nettoverschuldung / EBITDA (Earnings before interest tax depreciation and amortisation – ein Maßstab für den Cashflow) von 0,8. Isoliert hätten diese Kennzahlen vielleicht auf ein Investment-Grade-Kreditprofil mit einer relativ niedrigen Ausfallwahrscheinlichkeit hingedeutet. Geht man jedoch tiefer ins Detail, offenbart sich eine andere Sachlage.

- Cash Conversion

Carillion definierte Cash Conversion als zugrundeliegender Mittelzufluss des operativen Geschäfts geteilt durch den zugrundeliegenden Gewinn des operativen Geschäfts. Ersteres beinhaltet Veränderungen des Betriebskapitals, das zur Finanzierung der täglichen Betriebsabläufe herangezogen wird. Die Nettoveränderung des Betriebskapitals zeigte zwar nichts Ungewöhnliches, es war jedoch klar, dass der Forderungsrückstand, der sich im Jahresverlauf aufbaute (eine Veränderung von 339 Millionen GBP), größtenteils durch gestiegene Verbindlichkeiten finanziert wurde (eine Veränderung von 342 Millionen GBP), was das Betriebskapital strapazierte.

Verschärft hat die Situation dann zusätzlich, dass Carillion 2013 mit der Early Payment Facility (EPF – eine Form der Supply-Chain-Finanzierung) das Reverse-Factoring einführte, wodurch das Unternehmen die Zahlungsfrist an die Lieferanten bis maximal 120 Tage verlängern (fast verdoppeln) konnte. Im Rahmen dieser Fazilität leisten die Banken von Carillion zuerst die Zahlung an die Lieferanten, bevor sie sich den Betrag dann von Carillion zurückholen und erschaffen damit effektiv schuldtitelähnliche Forderungen in den Bilanzen.

Die Nutzung der Möglichkeit des Reverse-Factorings ist zwar nicht ungewöhnlich, aber die EPF ließ den veröffentlichten Cashflow optisch besser erscheinen, ohne gleichzeitig die Verbindlichkeiten zu erhöhen, obwohl tatsächlich genau das Gegenteil der Fall war. Darüber hinaus war die von Carillion veröffentlichte Cash Conversion Rate ein schlechter Indikator für die Liquiditätslage des Unternehmens. Eine für Analysezwecke besser geeignete Kennzahl wäre der absolute freie Cashflow, der den Investitionsaufwand, Zinsen, Steuern, Rentenbeiträge, Dividenden und Akquisition berücksichtigt. Anhand dessen hätte man erkennen können, dass Carillion in zwei der letzten vier Jahre von 2013-2016 Kapital vernichtet hat.

Fraglich ist, bis zu welchem Grad die EPF ein Symptom der Misere von Carillion oder eine der Ursachen war. Da die EPF jedoch im Falle einer Insolvenz eines Lieferanten oder von Carillion unwirksam gewesen wäre, hatte sie sicherlich Anteil am letztendlichen Zusammenbruch. Ironischerweise wurden in den beiden einzigen Referenzen zur EPF im Jahresbericht ausschließlich die „positiven“ Effekte erwähnt, die die Fazilität auf Lieferanten hätte.

- Nettoverschuldung

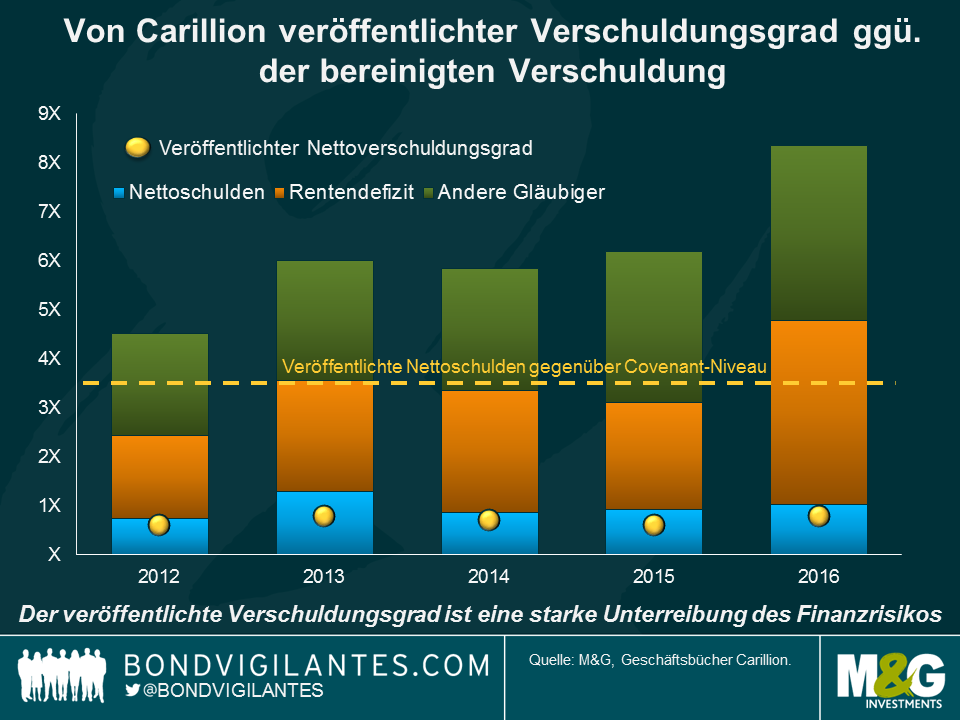

Ausgehend vom Nennwert erschien der Nettoverschuldungsgrad im Bericht 2016 niedrig und lag ohne Schwierigkeiten innerhalb der Bankenverpflichtung von 3,5. Ein realistischeres Bild der Verbindlichkeiten Carillions hätte allerdings auch die anderen Gläubiger, die durch die EPF geschaffen wurden, beinhalten sollen, sowie das Rentendefizit, das sich im Laufe des Jahres 2016 mehr als verdoppelte. Aus dieser Perspektive ist die Verschlechterung der Bilanzen leichter erkennbar.

Der Ausfall des Unternehmens ist noch nicht einmal verdaut, da befassen sich Interessenvertreter, darunter auch die Regierung, mit der Frage, was schiefgelaufen ist und wie man es hätte abwenden können. Abgesehen von den Liquiditäts- und Verschuldungsmerkmalen war eine komplexe Reihe von Faktoren beteiligt, einschließlich der Vertragsbilanzierung, dünnen Rentabilitätsspannen, großzügigen Dividendenausschüttungen an die Aktionäre und immateriellen Vermögenswerten in den Bilanzen, die das Eigenkapital bei weitem überstiegen und den Abschreibungsbedarf des Unternehmens erhöhten. Die Lektion für Anleger ist unterdessen, dass die veröffentlichten Zahlen keinen vollständigen Überblick zulassen. Anleger müssen sich die Finanzkennzahlen im Detail anschauen, um die tatsächliche Wirtschaftlichkeit einer Unternehmung besser verstehen zu können.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden