Die Schaffung einer sicheren Anlage für die gesamte Eurozone und damit die Diversifizierung des Ausfallrisikos der Staaten innerhalb der Währungsunion, ohne die Notwendigkeit für eine Verteilung der Staatsschuldenlast nach dem Gegenseitigkeitsprinzip – das hört sich zu schön an, um wahr zu sein – oder? Glaubt man dem European Systemic Risk Board (ESRB), sollte das anhand von Sovereign Bond-Backed Securities (SBBS) möglich sein. SBBS sind bisher nur eine Idee, die in den Arbeitspapieren des ESRB, in Machbarkeitsstudien und in Seminarvorträgen diskutiert wird, aber sie könnten eines Tages Realität werden.

Wie würden SBBS funktionieren?

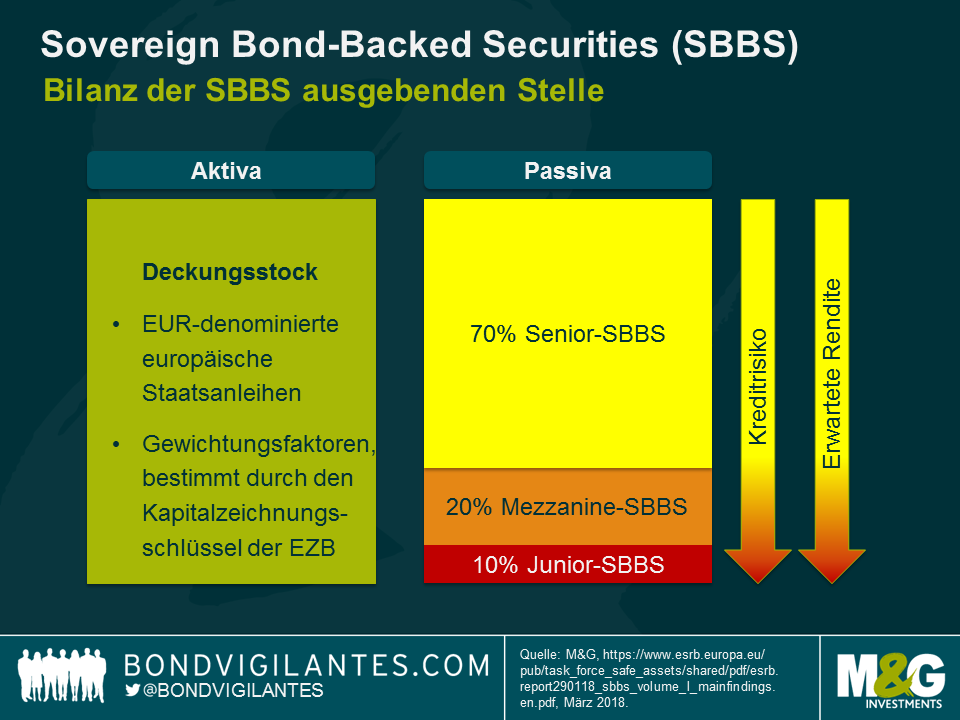

Wie die traditionelleren Asset-Backed-Securities auch würden SBBS zwei wesentliche Eigenschaften aufweisen: Die Bündelung von Vermögenswerten und die Tranchierung des Risikos. Die SBBS ausgebende Stelle behält einen Deckungsstock aus Staatsanleihen als Aktiva in der Bilanz. Der Einfachheit und Transparenz halber könnte es von Vorteil sein, nur EUR-denominierte Staatsanleihen aus Mitgliedstaaten der Eurozone in den Pool aufzunehmen und die Portfoliogewichtungen anhand des Kapitalzeichnungsschlüssels der EZB festzulegen. Geringere Abweichungen könnten jedoch eingegangen werden, um Mitgliedstaaten mit niedrigen Außenständen gerecht zu werden oder um die Aufnahme von Anleihen von nicht-EU-Mitgliedstaaten zu ermöglichen, was die Diversifizierung verstärken würde.

Der Deckungsstock ist dafür vorgesehen, die Emission der SBBS, die Forderungen des zugrunde liegenden Staatsanleihenportfolios sind, auf der Passivseite abzubilden. Mit Hilfe von Finanzierungstechnik wird eine vertragliche Senioritätsstruktur bestehend aus drei verschiedenen Tranchen geschaffen: Senior, Mezzanine und Junior. Die Priorität der Zahlungen wird durch Kapitalflüsse nach dem Wasserfall-Prinzip festgelegt, so dass Zahlungsausfälle der Anleihen zuerst von Eignern der Junior-Tranche der SBBS getragen werden müssen. Erst, wenn die Junior-Tranche ausgeschöpft ist, werden Eigner der Mezzanine-Tranche und so weiter mit weiteren Verlusten belastet. Die Senior-Tranche der SBBS, manchmal als European Safe Bonds (ESBies) bezeichnet, wird somit von der verlustabsorbierenden Natur der nachrangigen Tranchen gesichert. Laut Machbarkeitsstudie des ESRB hätte eine 70% breite SBBS-Senior-Tranche mindestens so starke Risikoeigenschaften wie risikoärmere Staatsanleihen der Eurozone. Eine Mezzanine-Tranche im Umfang von 20% würde Staatsanleihen im niedrigeren Investment-Grade-Segment entsprechen. Demgegenüber wäre eine Junior-Tranche der SBBS von 10% wesentlich riskanter und vergleichbar mit stärker risikobehafteten Staatsanleihen der Eurozone.

Wichtig zu erwähnen ist, dass die SBBS ausgebende Stelle lediglich ein Durchlaufvehikel ist, d.h. Cashflows, die durch den Deckungsstock generiert werden, werden einfach an SBBS-Anleger weitergereicht. Die Ansprüche der Anleger sind auf die Vermögenswerte begrenzt, die zu ihren Gunsten gesichert wurden. Die SBBS ausgebende Stelle selbst ist insolvenzsicher.

Welche Vorteile hätten SBBS?

Die Entstehung von Senior-SBBS als risikoarme Anlage für die gesamte Eurozone hätte zwei wesentliche Vorteile.

- Stabilität und Zusammenhalt innerhalb des europäischen Bankensektors: Eine der größten makroprudenziellen Sorgen für europäische Banken ist der „Home Bias“ in deren Engagement bei Staatsanleihen. Dieser kann zu einem Teufelskreis werden: Eine politische oder wirtschaftliche Krise in einem bestimmten Mitgliedstaat der Eurozone könnte zu einem Ausverkauf bei den Staatsanleihen des Landes führen, was das Nettovermögen lokaler Banken reduzieren würde, die hohe Bestände an Schuldverschreibungen ihres Landes halten. Daraus würde sich, in Abhängigkeit der Krise des Landes, wahrscheinlich eine reduzierte Kreditvergabe der Banken ergeben. Ein Engagement in Senior-SBBS anstelle von lokalen Staatsanleihen würde diese Feedbackschleife unterbrechen, indem die Staatsanleihengewichtungen europäischer Banken diversifiziert und im Risiko gemindert werden.

- Einheitliche europäische Anlage mit geringem Risiko: Im Gegensatz zum „standardisierten“ US-Staatsanleihenmarkt ist der dezentralisierte Markt für Staatsanleihen der Eurozone stark fragmentiert, da alle Länder separat eigene Schuldtitel emittieren. Diese Heterogenität sowie die damit einhergehende Ineffizienz könnte durch Senior-SBBS als standardisierte, risikoarme Anlage für die gesamte Eurozone überwunden werden, und diese könnte als einheitlicher Maßstab für die Preissetzung oder zur Besicherung von Repo- und Derivate-Transaktionen herangezogen werden.

Wird die Einführung von SBBS zeitnah erfolgen?

Nein, ich gehe nicht von einer Einführung in der nahen Zukunft aus. Es gibt enorme Hürden, die es vorher zu klären gilt, insbesondere die folgenden zwei:

- Regulatorische Handhabung: Im Rahmen der bestehenden Bankenregulierung würden SBBS wesentlich schlechter behandelt werden als Staatsanleihen. SBBS würden als verbriefte Produkte eingestuft werden, was zu höheren Kapitalanforderungen für Banken führt. Eine realistische Möglichkeit einer nachfragegetriebenen Entstehung von SBBS könnte es nur dann geben, wenn diese Regulierung geändert wird.

- Veränderte Zusammensetzung des Deckungsstocks: Externe Faktoren – Neuberechnungen des Kapitalzeichnungsschlüssels der EZB, eine Verknappung von Bundesanleihen, etc. – könnten im Laufe der Zeit zu einer veränderten Zusammensetzung des Deckungsstocks führen. Dies würde die Fungibilität verschiedener SBBS-Serien reduzieren, da es sich um unvollkommene Substitute füreinander handeln würde, was somit die allgemeine Liquidität am SBBS-Markt negativ beeinflussen könnte. Um die Liquidität zu verbessern, könnten bestehende SBBS-Serien wieder geöffnet werden („Daueremission“), insofern die Veränderungen des Deckungsstocks relativ gering bleiben.

Fazit und Ausblick

SBBS hätten sicherlich einige wünschenswerte Eigenschaften zu bieten – sowohl aus Perspektive der Investoren als auch mit Blick auf die Finanzstabilität innerhalb der Eurozone. Sie könnten das Potenzial aufweisen, letztendlich zu einer etablierten Anlageklasse zu avancieren. Nach Schätzungen des ESRB könnte der SBBS-Markt im Laufe der Zeit ein Volumen von 1,5 Billionen Euro oder mehr erreichen. Ein schneller Erfolg wird es jedoch nicht werden.