Panoramic Weekly – Überlebende des Handelskriegs: Hochzinsanleihen, FRNs

Trotz zahlreicher Treffen der Zentralbanken, aus denen kaum Veränderungen hervorgingen – lesen Sie: Unterstützung für das Wirtschaftswachstum – gerieten globale Anleihenmärkte durch die permanenten Handelskriege, steigende Ölpreise sowie die auch weiterhin wenig überzeugenden US-Daten, die die Inflationserwartungen nach unten zogen, unter Druck. Lediglich circa ein Viertel der 100 von Panoramic Weekly beobachteten festverzinslichen Anlageklassen erzielten über die letzten fünf Handelstage positive Ergebnisse, angeführt von US-Hochzinsanleihen, die von einer starken Berichtssaison sowie vom traditionell auf den inländischen Markt gerichteten Fokus profitierten. Die erneuten Drohungen für höhere Zölle auf chinesische Importe beeinflussten die Anlageklasse kaum. Der Renminbi hingegen wurde dadurch einmal mehr nach unten gezogen, bis China Short-Positionen in der Währung verteuerte, was den Rückgang teilweise eindämmte.

Die erneuten Spannungen beflügelten den US-Dollar, was die Emerging Markets und deren Währungen belastete. Besonders litten jene Länder, die nach China exportieren, wie im Falle des führenden Kupferproduzenten Chile. Die Außenpolitik der USA wirkte sich auch auf andere Nationen aus, so auch auf Russland. Die Währung gab gegenüber dem US-Dollar um 3,6% nach, nachdem eine Gruppe von US-Senatoren vor dem Hintergrund der vermeintlichen Einflussnahme Russlands auf die US-Wahlen neue Sanktionen verhängte. Andere Schwellenländer gerieten aus eigenem Verschulden unter Druck: Die Türkische Lira sank um 7% gegenüber dem Greenback, und die Rendite auf 10-jährige Staatsanleihen des Landes stieg sprunghaft auf 18% an. Die Zentralbank verstärkte die politischen Unruhen mit ihrer Aussage, dass sie das Inflationsziel von 5% für weitere drei Jahre nicht erreichen wird. Manche Schwellenländer kamen besser zurecht: Mexikanische Staatsanleihen waren über die letzten fünf Tage die Anlageklasse mit der besten Entwicklung von insgesamt 100. Sie legten um 1,5% zu, was den Ertrag für den Gesamtmonat auf 4% erhöhte. Anleger favorisieren bonos, in der Hoffnung, dass das Nordamerikanische Freihandelsabkommen bald zustande kommen wird.

Das britische Pfund verlor fast 2% gegenüber dem US-Dollar und erreichte ein Einjahrestief. Grund dafür sind Sorgen, dass das Land keine Einigung mit der Europäischen Union für einen geordneten Ausstieg nächstes Jahr erzielen wird. Trotz der jüngsten diplomatischen Bemühungen von Premierministerin Theresa May in der Sommerresidenz des französischen Präsidenten, wird spekuliert, dass der Einfluss der in Brüssel ansässigen politischen Vertreter auf die endgültige Entscheidung genauso stark ist, wie der der Staatschefs. Nächstes Mal muss sie die Cote d’Azur womöglich gegen Brüssel eintauschen.

Nach oben:

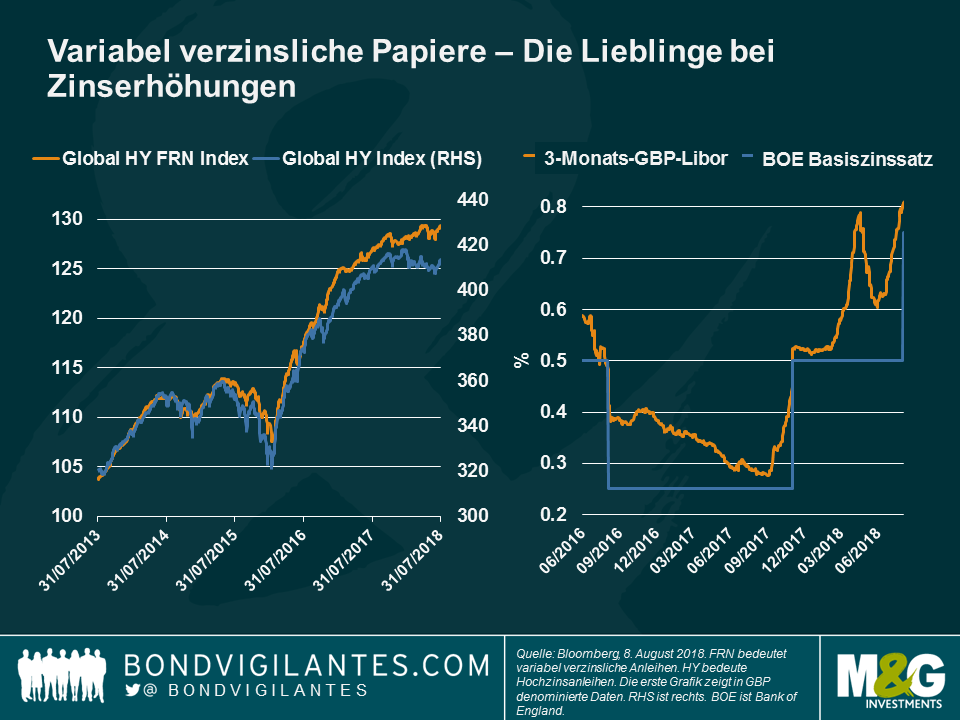

High Yield Floating Rate Notes (FRNs) – Auf dem Weg nach oben? Nachdem die Anlageklasse jahrelang hinterher hing, holten variabel verzinsliche Hochzinsanleihen (HY FRNs) nun auf und überholten ihre festverzinslichen Pendants: Seit Jahresbeginn erzielten globale HY FRNs für Anleger einen Ertrag von 1,3%. Dem gegenüber steht der Rückgang von 0,1% von globalen Hochzinsanleihen (beide Anlageklassen in britischen Pfund). Wie in der Grafik ersichtlich, verstärkte sich die gegensätzliche Entwicklung der beiden Anlageklassen gegen Ende des letzten Jahres, nachdem weitere Zentralbanken neben der US-Notenbank Fed signalisierten, dass zukünftige Zinserhöhungen im Gespräch seien: Die Europäische Zentralbank (EZB) gab Pläne bekannt, die geldpolitischen Anreizmaßnahmen einzuschränken, und die Bank of Japan (BOJ) weitete die Zielhandesspanne für die Renditen 10-jähriger Staatsanleihen leicht aus. FRNs sind in einem steigenden Zinsumfeld beliebt, da ihr Kupon an eine Zins-Benchmark wie den LIBOR gekoppelt ist, die tendenziell dem Basiszinssatz der Zentralbank folgt. Wie in der Grafik ersichtlich, stieg der GBP-Libor infolge der Zinserhöhung der Bank of England letzte Woche an. Da die Kupons regelmäßig in Übereinstimmung mit dem Libor neu festgelegt werden, weisen FRNs außerdem ein niedrigeres Zinsänderungsrisiko auf, was potenzielle Kursverluste im Fall steigender Zinsen reduziert. Darüber hinaus kann ein höherer Kupon einen Kursrückgang auf Grundlage von steigenden Zinsen besser absorbieren. Nähere Informationen über FRNs und die Auswirkungen der letzten Zinserhöhung durch die BOE erhalten Sie im neusten Video von M&Gs Fondsmanager Matthew Russell sowie in seinem Blog.

Trumps Feinde – Florierende Exporte: Trotz der lauten und direkten Versuche Trumps, das US-Handelsdefizit mit führenden Exportländern wie Deutschland und China zu reduzieren, sieht es tatsächlich so aus, dass die Exporte der beiden Länder boomen: Chinesische Exporte legten im Juli auf annualisierter Basis um 6% zu und übertrafen damit die Erwartungen, und auch die Importe stiegen um 21%, ebenfalls stärker als erwartet. Gleichzeitig nahm der Leistungsbilanzüberschuss Deutschlands den dritten Monat in Folge zu und erreichte 8,1% des Bruttoinlandsprodukts, der dritthöchste Wert weltweit. Die Widerstandsfähigkeit der deutschen und chinesischen Exporte wirft Fragen über den tatsächlichen Effekt der US-Zölle auf, die bisher die Währung Chinas sowie die Anlageklasse der Schwellenländer insgesamt belasteten.

Nach unten:

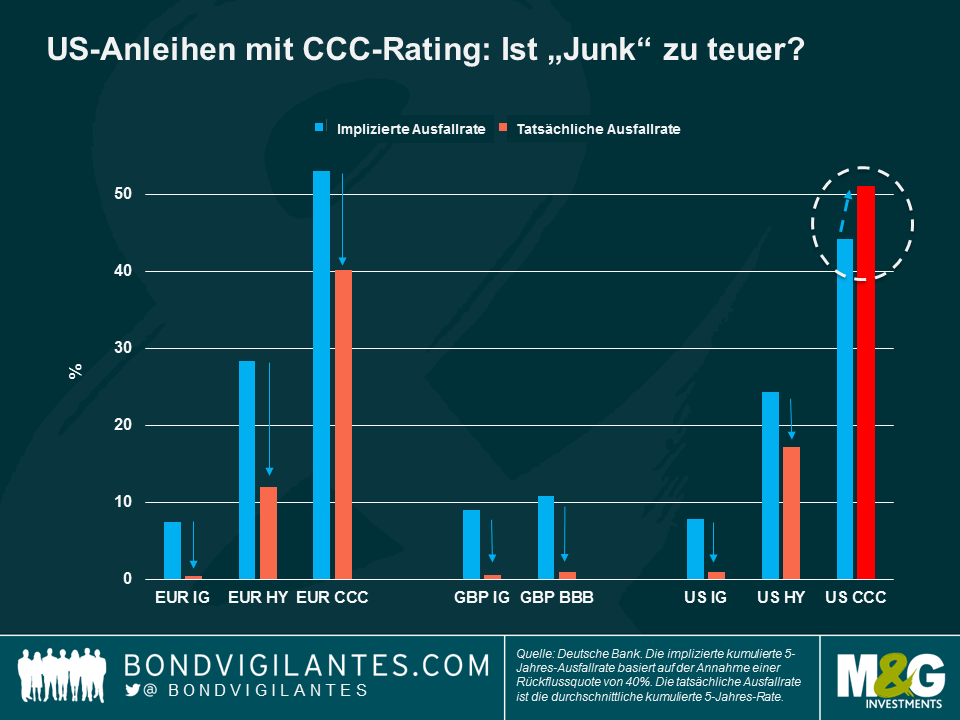

CCC-Anleihen der USA – Der Preis für „Junk“: Die Hochzinskategorie mit dem niedrigsten Rating ließ in dem Zeitraum seit Jahresbeginn andere Ratingklassen hinter sich, da renditehungrige Anleger, ermutigt durch eine besser werdende US-Wirtschaft, einen unablässig steigenden Aktienmarkt sowie zunehmende Unternehmensgewinne, in die Assetklasse investierten und den üblichen roten Flaggen eher weniger Beachtung schenken: Moody‘s Investors Service definiert Anleihen mit Caa-Rating als „mit sehr hohem Kreditrisiko, schlechter Rang“. Und dennoch kaufen Anleger weiterhin die als „Junk“ bezeichneten US-Anleihen mit dem niedrigsten Rating, angezogen von den hohen Kupons, der starken Korrelation mit dem Wirtschaftswachstum und der traditionellen Ausrichtung auf den Binnenmarkt, wodurch sie weniger anfällig für internationale Handelskriege sind. Das Interesse hob die Bewertungen jedoch auf ein Niveau, das eine kumulative Ausfallrate über fünf Jahre impliziert, die unterhalb der tatsächlichen kumulativen Ausfallrate über fünf Jahre liegt: Wie in der Grafik ersichtlich, implizieren die aktuellen Kurse, dass US-Anleihen mit CCC-Rating weniger häufig ausfallen als in der Vergangenheit. Laut einiger Marktbeobachter wird dieser Optimismus von einer starken US-Wirtschaft untermauert. Andere sagen wiederum, dass eine solch positive Sichtweise unbegründet ist, vor allem, da US-Daten es nicht schafften, volle Zugkraft zu zeigen. Aus diesem Grund bevorzugen sie eher pessimistisch gepreiste Anlageklassen, einschließlich einiger Hochzinskategorien mit höheren Ratings, die eine bessere Kreditwürdigkeit aufweisen und auf relativer Basis betrachtet günstiger sind. Wie viel können Anleger für „Junk“ bezahlen?

Italien – Haushaltsdrama: Italienische Staatsanleihen verloren über die letzten fünf Handelstage fast 2%, wodurch die 10-Jahres-Rendite auf 2,8% stieg. Das ist der höchste Wert in Europa und liegt etwa 1,5% über der Rendite in Spanien. Anleger verkauften Anleihen des Landes aufgrund der Besorgnis, dass die populistische Regierungskoalition die Haushaltsausgaben nächsten Monat erhöhen und das gegenwärtige Defizit von 2,3% (des BIP) ausweiten könnten. Die Anleihen des Landes stürzen ab, nachdem im Mai einige Mitglieder der amtierenden Koalition die Präsenz Italiens in der Eurozone infrage stellten. Ministerpräsident Giuseppe Conte versicherte den Anlegern am Mittwoch erneut, dass der Haushalt ernstzunehmend und rigoros sein wird. Die Renditen auf italienische Anleihen stiegen weiter.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden