¿Qué podría hacer descarrilar la economía global?

Parece que todo pinta bastante bien en este momento para la economía mundial. La Reserva Federal de Estados Unidos está reduciendo gradualmente la expansión cuantitativa, China sigue creciendo a un ritmo relativamente rápido, el Banco de Inglaterra habla de subir los tipos, y los bancos centrales de Japón y Europa siguen estimulando a sus respectivas economías con políticas no convencionales y súper relajadas. El Fondo Monetario Internacional espera que el crecimiento de las economías desarrolladas repunte desde el mínimo del 0,5% de 2012 hasta casi el 2,5% en 2015, mientras cree que las economías de mercados emergentes crecerán un 5,5%.

Desde luego, es muy difícil hacer pronósticos de crecimiento económico, dada la complejidad de la economía subyacente. Hay demasiadas variables para poder pronosticar con exactitud. Por eso, a veces parece que los bancos centrales tienen que “conducir un coche mirando por el espejo retrovisor”.

Conscientes de esto, cuando se trata de crecimiento económico, es prudente prepararse para toda una serie de resultados posibles. Dado que en este momento la postura general es bastante optimista, creemos que es interesante centrarse en algunos riesgos potenciales para el crecimiento económico global y señalar tres catalizadores que podrían desencadenar una recesión en los próximos dos años. Es evidente que los acontecimientos inesperados que pueden presentarse son infinitos, pero los tres que exponemos a continuación son los que más probabilidades tienen de producirse en un futuro próximo.

Riesgo 1: Corrección del precio de los activos

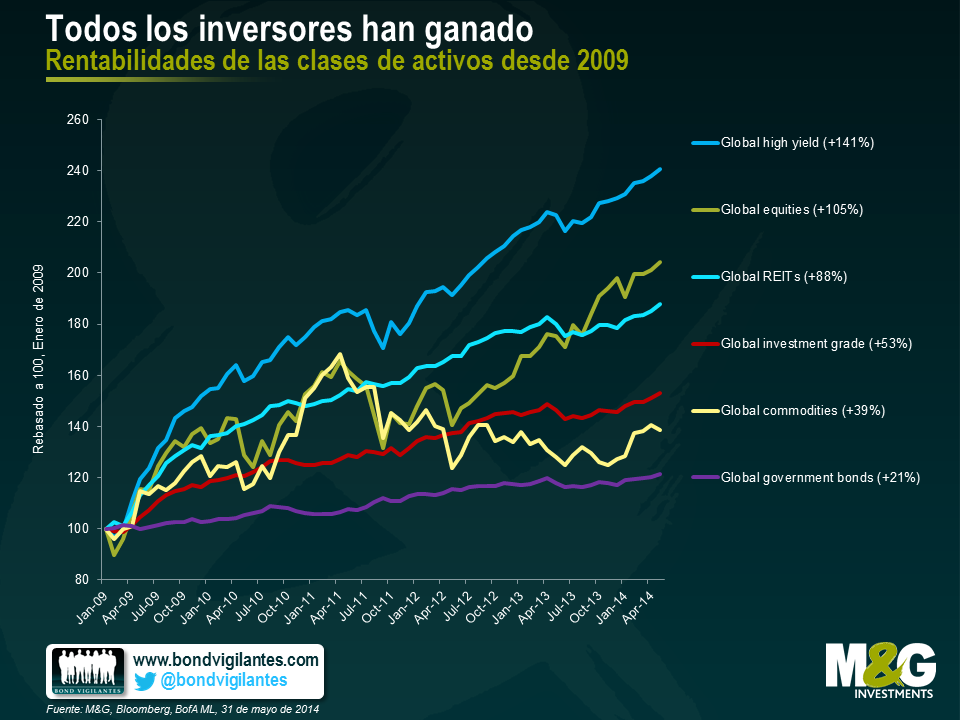

Está fuera de toda duda que la política monetaria ultra relajada ha estimulado en cierta medida los precios de los activos. La combinación de tipos de interés bajos y programas de expansión cuantitativa ha tenido como consecuencia sustanciosas rentabilidades para los inversores de varios mercados, desde los bonos hasta la renta variable y la vivienda. Los bancos centrales han alentado a los inversores a poner a trabajar su liquidez y sus ahorros para generar una rentabilidad real positiva y han invertido en una serie de activos, lo que ha hecho subir los precios. La cuestión es si han subido demasiado.

Este proceso probablemente va a continuar hasta que ocurra algo que implique que las rentabilidades de los activos vayan a ser más bajas en el futuro. Otra posibilidad es que un banco central puede verse obligado a restringir la oferta de crédito debido a los temores de que la economía, o incluso un mercado, esté recalentado. Un ejemplo de esto es la noticia de que el Banco de Inglaterra está considerando adoptar medidas macro cautelares en respuesta al acusado aumento de los precios en el mercado inmobiliario de Reino Unido.

Además, se observa una volatilidad sorprendentemente baja en los mercados de inversión en este momento, lo que indica que no están especialmente preocupados por la actual perspectiva económica. Empleando el Chicago Board Options Exchange OEX Volatility Index, también conocido como VIX (un barómetro de la volatilidad del mercado de renta variable de Estados Unidos) vemos que es posible que los mercados estén demasiado confiados. Hace dos días, el índice cayó hasta el 8,86 que es el valor más bajo de este índice desde que empezaron los cálculos en 1986. Los valores mínimos previos se dieron a finales de 1993 (pocos meses antes de la famosa venta de bonos de 1994) y a mediados de 2007 (todos recordamos lo que sucedió en 2008). Varios bancos centrales, entre ellos la Reserva Federal de Estados Unidos y el Banco de Inglaterra han destacado esta falta de volatilidad. El problema es que son los bancos centrales los que más han contribuido al actual clima benigno con su experimento de dar orientaciones futuras, que ha hecho que los inversores se relajen respecto a las políticas monetarias.

Si sucediera alguna de estas cosas, asistiríamos a un reajuste de los precios de los activos. Los bancos sufren debido a que los préstamos se concedieron basándose en la garantía que se valoró a precios excesivamente inflados. Probablemente tendría un gran impacto sobre el mercado de divisas, ya que los inversores huirían del riesgo y empezarían a vender activos. Estos acontecimientos podrían salpicar la economía real y provocar una recesión.

Riesgo 2: Sacudida en el precio de los activos

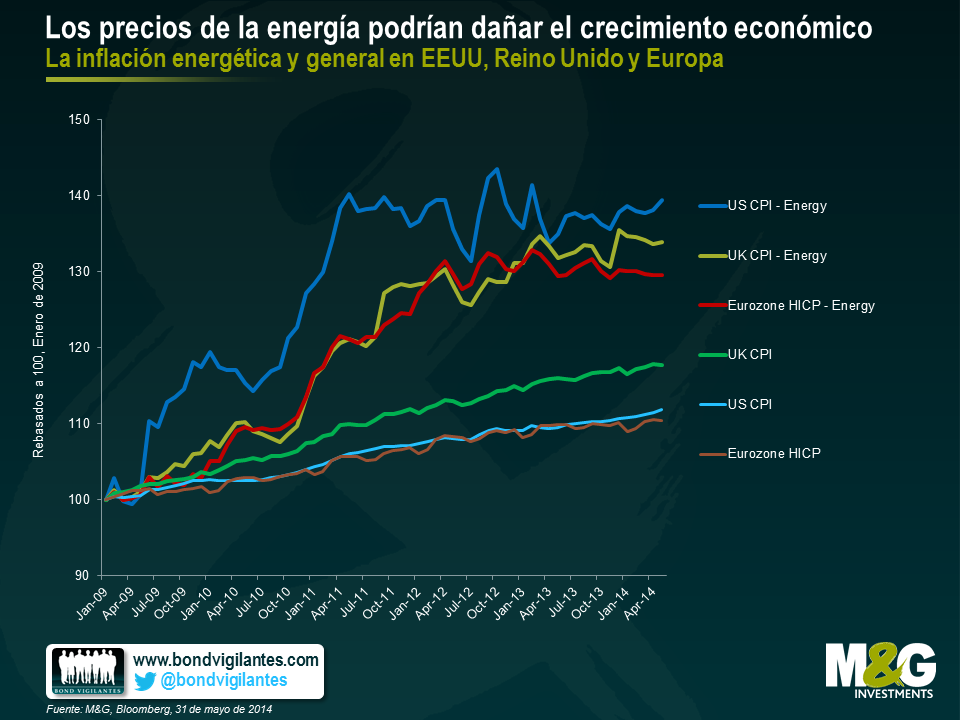

Parece que la economía global está entrando en otra fase de volatilidad de los precios reales de los alimentos y del combustible. Esto se debe a una serie de factores, entre ellos el cambio climático, el aumento de la producción de biocombustibles, los acontecimientos geopolíticos y los modelos cambiantes de demanda de alimentos en países como China e India. Puede que también esté influyendo la negociación apalancada de materias primas. Hay muchas razones para creer que es probable que en el futuro las sacudidas en el precio global de los alimentos sean más frecuentes.

Como vimos en 2008, estas sacudidas pueden ser desestabilizantes, tanto política como económicamente. De hecho, podría alegarse que la Gran Crisis Financiera fue causada por el alza en los precios de las materias primas en 2007-08, y la repercusión sobre la economía global fue tan grave debido a que los altos niveles de apalancamiento hacían que la economía global fuera excepcionalmente vulnerable a las sacudidas externas. De hecho, las cinco últimas recesiones importantes de la actividad económica global han estado inmediatamente precedidas por una subida notable en los precios del petróleo (como señalaba el FT aquí). Estas subidas del precio de las materias primas afectan tanto a los mercados desarrollados como a los mercados en desarrollo, y las personas de bajos ingresos sufren más, ya que destinan una mayor proporción de sus ingresos a alimentos y combustible. También tienen una gran repercusión sobre la inflación, puesto que los precios suben.

Una sacudida en los precios de las materias primas plantea una serie de preguntas. ¿Cómo debería responder la política monetaria y fiscal? ¿Se centrarán los bancos centrales en tomar medidas sobre la inflación subyacente e ignorarán la subida de precios de los alimentos y el combustible? ¿Se estrecharán el cinturón los consumidores, provocando así que el crecimiento económico se reduzca? ¿Exigirán los trabajadores sueldos más altos para compensar la subida de la inflación?

Riesgo 3: Proteccionismo

Tras décadas de creciente liberalización, desde la crisis financiera, la mayor parte de las medidas comerciales han sido restrictivas. La Organización Mundial del Comercio informó recientemente de que, desde mediados de noviembre de 2013, hasta mediados de mayo de 2014, los miembros del G-20 aprobaron 122 nuevas restricciones. Desde octubre de 2008, se han implementado 1.185 restricciones comerciales, que afectan a cerca de un 4,1% de las importaciones de mercancías mundiales. Algunas medidas macro de prudencia podrían considerarse incluso como una forma de proteccionismo (por ejemplo, el impuesto sobre las transacciones financieras de Brasil (IOF) que fue diseñado para limitar los flujos de entrada y debilitar la divisa brasileña).

Si esta tendencia no se invierte, el proteccionismo comercial – y las guerras de divisas – podrían empezar a dañar el crecimiento económico. Las pequeñas economías abiertas, como Hong Kong y Singapur sufrirían mucho. Los países en desarrollo también se verían afectados debido a su dependencia de las exportaciones como motor del crecimiento económico.

Muchos economistas culpan al proteccionismo comercial de haber contribuido a profundizar, extender y prolongar la gran Depresión de los años 30. Si la economía global se estanca, los líderes políticos se enfrentarán a fuertes presiones para implementar medidas que protejan industrias y empleos y tendrán que tener cuidado en no repetir los errores del pasado.

Hacer previsiones económicas es un tema complicado. Es importante que los inversores sean conscientes de estos riesgos que pueden producirse, y hagan planes en consecuencia. Es posible que la perspectiva no sea tan halagadora como todo el mundo cree.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes