Deuda de mercados emergentes: apuntes de mi reciente viaje a las Reuniones Anuales del FMI

La semana pasada asistí a las Reuniones Anuales del Fondo Monetario Internacional (FMI) en Washington D.C., donde tuve la oportunidad de celebrar una serie de encuentros muy interesantes con funcionarios públicos y líderes financieros de todo el mundo. La mayoría de las conversaciones giraban en torno al tema del continuado ajuste de los mercados emergentes en esta nueva fase caracterizada por una liquidez menos abundante y por el abaratamiento de las materias primas. Hasta el momento, este proceso de ajuste se ha mantenido bastante estable; la clase de activo ha registrado subidas respetables en lo que va de año, debido en parte al descenso de las rentabilidades en Estados Unidos, y en parte a la contracción de los diferenciales y del carry. Tal como había destacado a principios de año, las divisas – uno de los principales canales de ajuste a este nuevo entorno – se han depreciado.

De cara a 2015, la preocupación se está desplazando desde los tipos en Estados Unidos a otros factores vinculados más específicamente con los mercados emergentes. La desaceleración del crecimiento en China y en otros países fue la principal preocupación ventilada en las distintas reuniones. Esto viene a reflejar lo que ha sido una recuperación global dispar, en la que Estados Unidos no ha logrado contrarrestar plenamente el letargo de la eurozona y de Japón. Aunado a esto, los acontecimientos geopolíticos y los temas estructurales de cada país también han contribuido a la ralentización.

En Ucrania, las expectativas generales parecen inclinarse por una reestructuración mediante la extensión voluntaria de los vencimientos. No obstante, la retórica de los oficiales del FMI ha sido bastante favorable, lo que sugiere que Ucrania podría recibir financiación adicional para atender a las necesidades asociadas a un conflicto que ha resultado ser peor de lo previsto. A pesar de este respaldo retórico, prefiero ser cauteloso respecto al crédito ucraniano a su nivel actual, debido a la probabilidad de contagio en los próximos años procedente de los incumplimientos de bancos estatales: estos recibirán liquidez en grivnas del banco central, pero no tendrán acceso preferencial al dólar debido a la débil posición en reservas internacionales de Ucrania.

En el caso de Venezuela, las expectativas de impago parecen ser más bajas de las que descuentan las cotizaciones. Considero que esta desconexión obedece a la incertidumbre en torno al valor de recuperación del crédito en comparación con reestructuraciones anteriores en los mercados emergentes. El ejercicio de recuperación se ve dificultado por el importe y la antigüedad de las reclamaciones adicionales, como las de importadores y líneas aéreas, las compensaciones por anteriores nacionalizaciones de activos y la mora estatal.

A Argentina le espera un año difícil debido a la estanflación y al descenso de sus reservas, aunque tiene una ventaja respecto a los otros dos créditos distressed ya mencionados: se espera que una nueva administración adopte políticas económicas más ortodoxas que el gabinete actual. Con todo, la disputa legal del país con los llamados holdouts (titulares de bonos que se opusieron al canje) se extenderá hasta bien adentrado el próximo año, a lo que se suma el riesgo de aceleración de los bonos Par en mora, lo que complica aún más la situación.

La segunda vuelta de las elecciones en Brasil, que se celebrará el 26 de octubre, será crucial. Los inversores extranjeros se muestran más escépticos respecto a las posibilidades de victoria del candidato pro mercado, Aécio Neves, pero creo que estas elecciones no son tan binarias como los mercados. Teniendo en cuenta lo fragmentada que está la estructura de partidos políticos en Brasil, el mercado podría estar sobreestimando la capacidad de Aécio para lograr la aprobación de reformas en el Congreso. A estos niveles, sin embargo, veo más recorrido alcista en los precios de los activos si gana Aécio (y especialmente en los tipos locales), que potencial a la baja si Dilma llega a ser reelegida.

Con respecto a Rusia, su capacidad para mantener su calificación de grado de inversión dependerá sobre todo de lo que dure el conflicto con Ucrania. Las relaciones con Occidente, y especialmente con Estados Unidos, han tocado fondo y se encuentran en su punto más bajo desde la Guerra Fría. Asimismo, las autoridades estadounidenses parecen estar dispuestas a mantener las sanciones, incluso si resulta necesario hacerlo durante un periodo prolongado. Mantengo una postura de cautela frente al crédito ruso, aunque creo que los diferenciales ya reflejan el deterioro de los flujos de capital y las reservas internacionales, así como el reciente bajón de los precios del petróleo. Creo que seguirá vigente el riesgo de crédito de las emisiones soberanas y de ciertas empresas estatales como Gazprom o los bancos estatales más grandes.

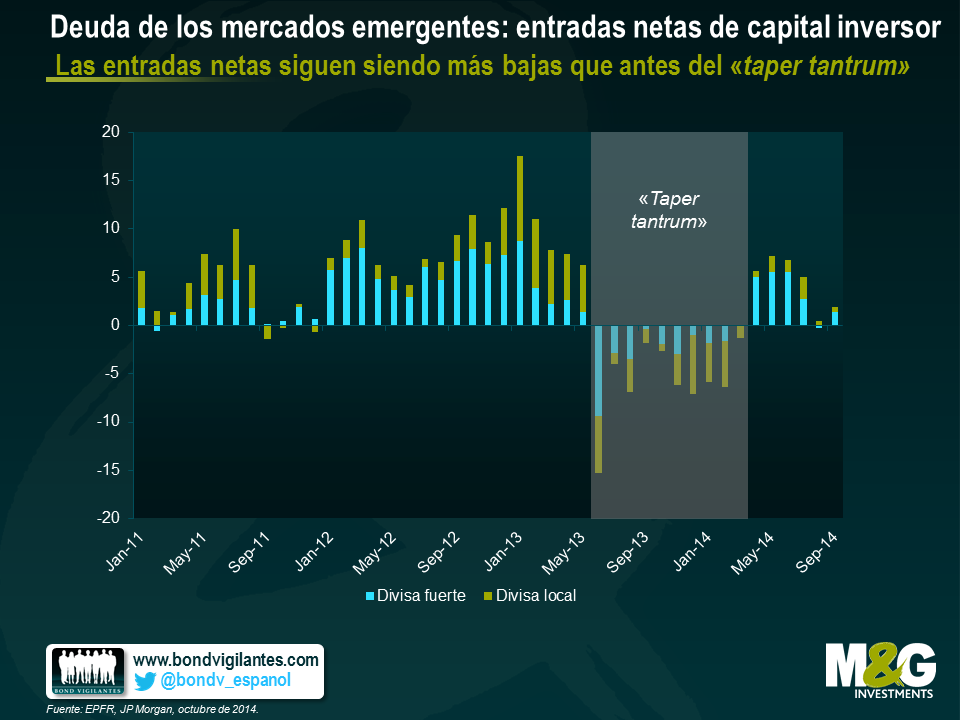

Por lo que respecta a la asignación general de activos, no existe mucho consenso acerca de qué segmento será el más destacado el próximo año, si la deuda exterior, la deuda local o el crédito corporativo. Sin embargo, los participantes del mercado sí parecen estar más de acuerdo en cuanto a las expectativas de rentabilidad, esperándose cifras conservadoras bajas, de dígito único. Como reflejo de ello, prevemos que las entradas de capital en la clase de activo seguirán siendo positivas, pero significativamente inferiores a los niveles vistos antes de 2013.

En lo relativo a la deuda denominada en moneda local, considero que el reciente descenso de las rentabilidades estadounidenses y de los precios de las materias primas justifica un aumento de la duración en algunos países. Varios bancos centrales de los mercados emergentes parecen estar dispuestos a que sus divisas se deprecien aún más, sin necesidad de endurecer sus políticas monetarias. A su juicio, los agentes económicos percibirán cualquier presión inflacionista como algo temporal, especialmente en países como Chile, donde existe una brecha de producción, o en otros como Colombia, que ya vienen implementando una política monetaria restrictiva.

Anticipo que la rentabilidad en “hard currency” no será tan alta el próximo año, y que el diferencial de rentabilidad entre los bonos denominados en divisa fuerte y en moneda local no será tan amplio como lo ha sido en el actual. Además, la selección de países sigue siendo un aspecto clave, tal como ya hemos constatado en los últimos años.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes