“Control sobre las finanzas públicas”. El reembolso de préstamos de guerra ante el crecimiento del endeudamiento británico.

Como ya saben, siempre nos han fascinado los «War Loans» (préstamos de guerra) del Reino Unido, y en este blog hemos escrito en varias ocasiones sobre estos instrumentos (así lo hicimos en 2011, recomendando su rescate por parte del gobierno británico). Los bonos y la guerra van de la mano, y a lo largo de la historia, el crecimiento del endeudamiento de las naciones se ha debido muy a menudo a la necesidad de financiar conflictos bélicos y sufragar el coste de las reparaciones posteriores. Los préstamos de guerra británicos aún en circulación también son un testimonio de la penuria fiscal que sufrió el Reino Unido en los años treinta del siglo pasado, y del cuasi-incumplimiento que condujo a una patriótica (y podría decirse que voluntaria) reducción de su cupón del 5% al 3,5%. Su evolución también refleja las fases inflacionarias de los setenta y de los ochenta, que provocó el colapso del valor de estos bonos perpetuos de duración elevada hasta niveles en los que sus rentabilidades eran mayores que sus precios. British Pathé tiene una serie de excelentes vídeos grabados alrededor del momento en que se reestructuró deuda por importe de 2.000 millones de libras esterlinas (la reducción de cupón mencionada), incluyendo uno de Neville Chamberlain, el entonces primer ministro británico, presentando su plan en la cubierta de un buque. Aparentemente, en aquella época se le consideraba un genio mediático y un imán periodístico.

El pasado viernes, el Tesoro británico anunció que reembolsaría 218 millones de libras de uno de estos préstamos más pequeños y de mayor cupón, a su valor nominal (100). Este bono fue emitido en 1927 para refinanciar deuda emitida inicialmente durante la Primera Guerra Mundial. Obviamente, la noticia ha suscitado especulación de que el resto de préstamos de guerra –incluida la emisión de 2.000 millones de libras al 3,5%– también se reembolsaría si las rentabilidades permanecen bajas (debemos decir que tenemos estos bonos en cartera, así como otros gilts similares, y estaríamos encantados ante tal desarrollo).

Lo que me llamó la atención del anuncio fue el comentario del ministro de Hacienda de que «si hoy podemos adoptar esta medida es gracias a las difíciles decisiones que ha tomado este gobierno para tomar el control de las finanzas públicas… (y) lo más importante, el hecho de que ya no tendremos que pagar el elevado interés de estos bonos significa que esta decisión beneficia sobre todo al contribuyente».

Efectivamente, los bonos parecen haber beneficiado en gran medida al contribuyente: FT Alphaville calculó que, en términos reales, la carga de la deuda se ha ido reduciendo por la vía de la inflación, hasta el punto en que se reembolsan 1,82 libras por 100 emitidas; ¡hasta un bono basura en mora suele reembolsar 40 peniques por libra al inversor! No obstante, hay que decir que pese a toda esta retórica de ahorro para el contribuyente, si este bono se refinancia a un 3% anual, por ejemplo, la hacienda británica solamente se ahorra 2 millones por año, en el contexto de un déficit presupuestario que casi alcanza los 100.000 millones de libras anuales.

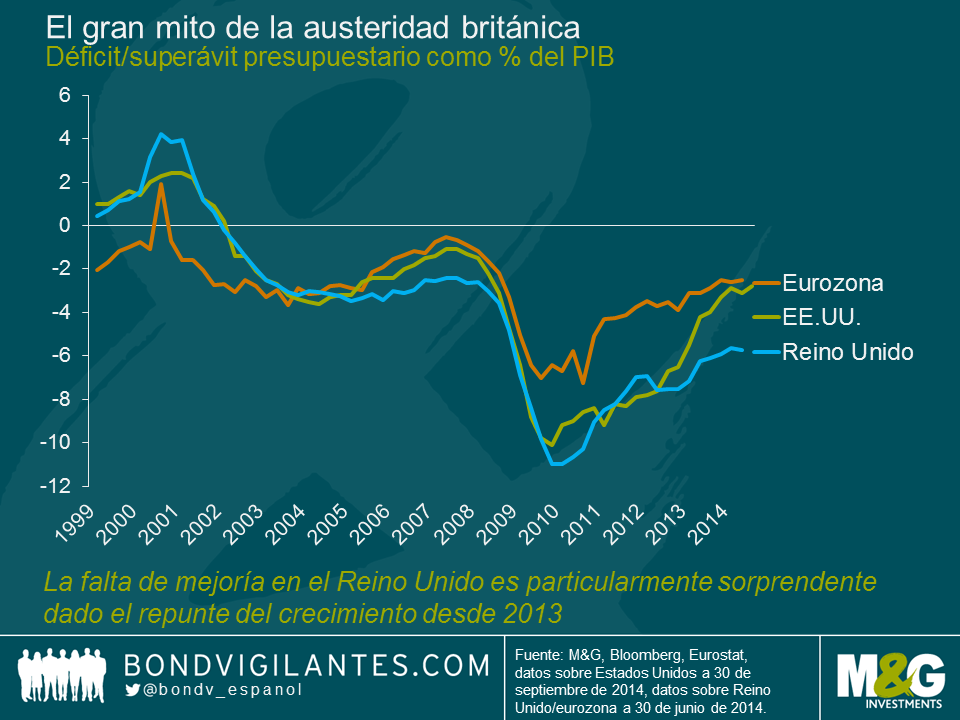

Por otra parte, ¿ha sido el gobierno británico realmente capaz de reembolsar este bono gracias a su «férreo control» sobre las finanzas públicas? Bajo el actual gabinete, el Reino Unido no solo ha perdido su valiosa calificación AAA: incluso ahora que ha vuelto el crecimiento, el déficit fiscal ha aumentado en la mayoría de los meses del año, debido sobre todo a las bajas recaudaciones en concepto del impuesto sobre la renta. El Instituto de Estudios Fiscales (IFS) sugiere que se requieren nuevas medidas de austeridad por importe de 37.000 millones de libras para sanear las cuentas en el plazo de unos tres años. El siguiente gráfico muestra que el Reino Unido ha experimentado una mejora de su déficit como porcentaje del PIB muy inferior a la lograda por sus mayores homólogos económicos. De hecho, la deuda nacional británica ha crecido en 100.000 millones de libras en un año, y va camino de alcanzar la cifra de 1,5 billones de libras.

Por consiguiente, las finanzas públicas del Reino Unido no han mejorado de forma significativa. De hecho, tal como muestra el siguiente gráfico, la capacidad de refinanciar deuda perpetua antigua con bajas rentabilidades no tiene nada que ver con factores de ámbito nacional: todos los bonos de los mercados desarrollados han registrado caídas en sus rentabilidades desde la crisis de crédito. Este colapso de las rentabilidades de la deuda no se debe a cuestiones de solvencia, sino al exceso de ahorro a nivel global, a la expansión cuantitativa (o a meras expectativas de la misma en el caso de Alemania) y a temores de estancamiento y deflación estructurales.

Japón muestra algunas de las rentabilidades más bajas; su bono soberano a 40 años, por ejemplo, ofrece actualmente un 1,77%. Al mismo tiempo, el país asiático ha sido uno de los más irresponsables a nivel fiscal: su déficit presupuestario ha promediado más de un 6% anual en los últimos 20 años, su déficit en 2013 era del 9,3% del PIB, y su ratio de deuda pública bruta/PIB se disparó de alrededor del 60% a comienzos de los noventa hasta superar el 200% hoy en día. Podría afirmarse que unas rentabilidades de la deuda muy bajas dicen mucho más sobre la perspectiva del mercado sobre las tasas de crecimiento nominal a largo plazo que sobre la disciplina fiscal de los gobiernos; en todo caso, cabría argumentar que en lugar de ser algo que celebrar, unas rentabilidades bajas –así como el reembolso de los préstamos de guerra– son una señal preocupante, al sugerir un potencial de crecimiento económico muy bajo.

¿Ocurrirá lo mismo con el préstamo de guerra al 3,5% que con el Consol al 4%? Obviamente, el cupón más bajo deja el listón algo más alto para su reembolso, y al precio actual del bono –de casi 92– significa que los inversores obtendrían una ganancia de capital de 8 puntos. El otro factor que preocupa a la Oficina de Gestión de Deuda (DMO) del Reino Unido es que las rentabilidades de la deuda suban de modo sustancial entre un anuncio como el del viernes y la fecha en que reembolsarán el dinero el año que viene, hasta el punto en que a ese nivel hubiera sido mejor dejarlos en circulación. Así, el deseo del gobierno de no cometer un error embarazoso también es otra variable a tener en cuenta, y significa que la decisión al respecto tiene que ser inequívoca. Si las rentabilidades permanecen cerca de sus niveles actuales, podría ser deseable anunciar el calendario de los pagos de cupón de los préstamos de guerra al 3,5% en un presupuesto preelectoral temprano: el reembolso tendría lugar, probablemente, en una fecha de cupón, y al requerir un aviso previo de 90 días, el 1 de junio podría ser factible.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes