Esquivando balas: deuda high yield europea en 2015

Llegados ya a su recta final, podemos concluir que 2015 ha sido un año sólido –aunque no espectacular– para el mercado de crédito high yield europeo. Sus rentabilidades totales, de algo menos del 3%*, son positivas a la luz de las caídas sufridas por sus equivalentes estadounidense y global. Las tasas de incumplimiento europeas también se mantienen en una tendencia a la baja, y alcanzaron el 0,14% en los doce meses pasados hasta fin de noviembre, según datos de Bank of America Merrill Lynch. ¿Todo bien, entonces?

La verdad es que no. Las cifras generales parecen buenas, pero ocultan focos de debilidad extrema en el mercado: varios bonos han sufrido grandes pérdidas. La más notable quizá haya sido la caída del 86% de los bonos de Abengoa SA, el productor español de energía renovable, pero este no ha sido un incidente aislado. Invertir en este entorno evoca una escena icónica de la película The Matrix, en la que Neo, el protagonista, sobrevive un ataque esquivando una ráfaga de balazos. Pese a recibir un par de heridas ligeras, logra sobrevivir eludiendo los proyectiles más peligrosos, que de haber acertado habrían sido fatales. Para la mayoría de los inversores en crédito high yield europeo, el éxito en 2015 se ha definido en términos similares: quien ha logrado esquivar la mayoría de la balas, ha vivido un buen año.

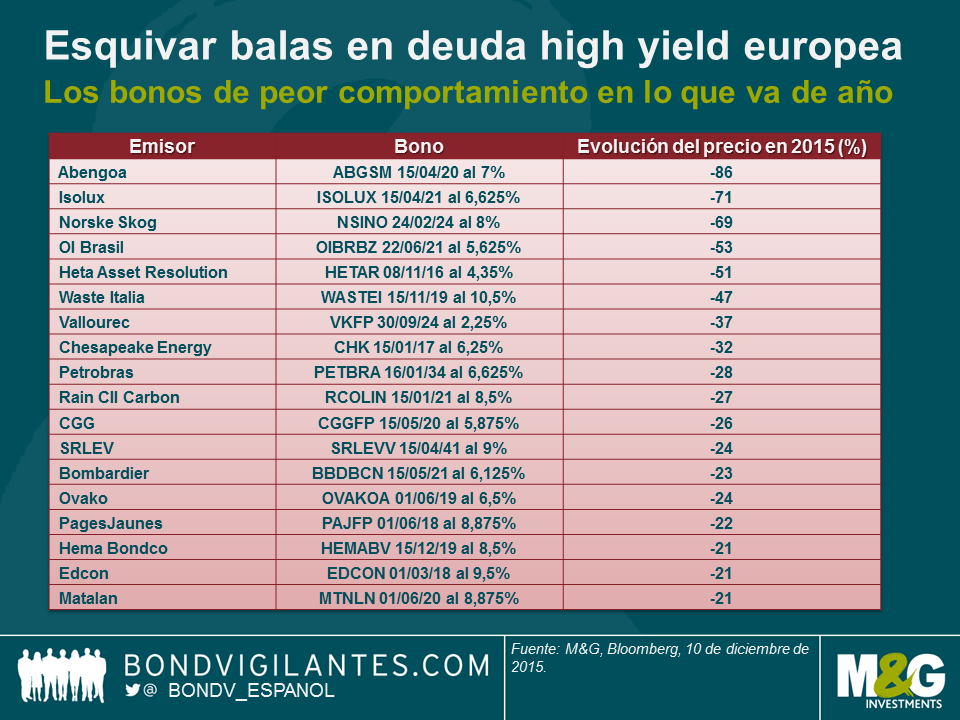

¿Dónde se han sufrido los mayores daños? La siguiente tabla muestra a los emisores de deuda de peor comportamiento este año, en términos porcentuales. En aquellos casos en los que la misma compañía ha emitido varios bonos, hemos incluido solamente el más rezagado de ellos, en aras de la simplicidad.

De lo anterior podemos extraer varios temas. Las mayores pérdidas se han sufrido en las siguientes situaciones:

- Compañías de ingeniería con necesidades de financiación complejas y exposición a los mercados emergentes.

- Emisores corporativos brasileños.

- Toda compañía expuesta de forma significativa al descenso de los precios de la energía.

- Acereras

- Cadenas minoristas en apuros.

Cabe decir que gran parte de la debilidad mostrada recientemente por el mercado high yield estadounidense se ha debido a muchos de los mismos factores (entre los que destaca la evolución de los precios de la energía y las materias primas). La diferencia radica en que la exposición a algunos de los segmentos más rezagados es comparativamente más elevada en Estados Unidos, con lo que el impacto general es más elevado en dicho mercado.

Para mí, lo interesante aquí es el hecho de que el mercado europeo no ha sido inmune a estas fuerzas, y los inversores deben ser conscientes de los riesgos que corren, especialmente en el marco del buen comportamiento del mercado este año. En definitiva, el saber esquivar balas va a ser muy útil de cara a 2016.

*Rentabilidad total del 2,8% en el año hasta el 9 de diciembre, índice BofA Merrill Lynch European Currency HY.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes