Tres razones por los que el Reino Unido tardará un tiempo en subir tipos

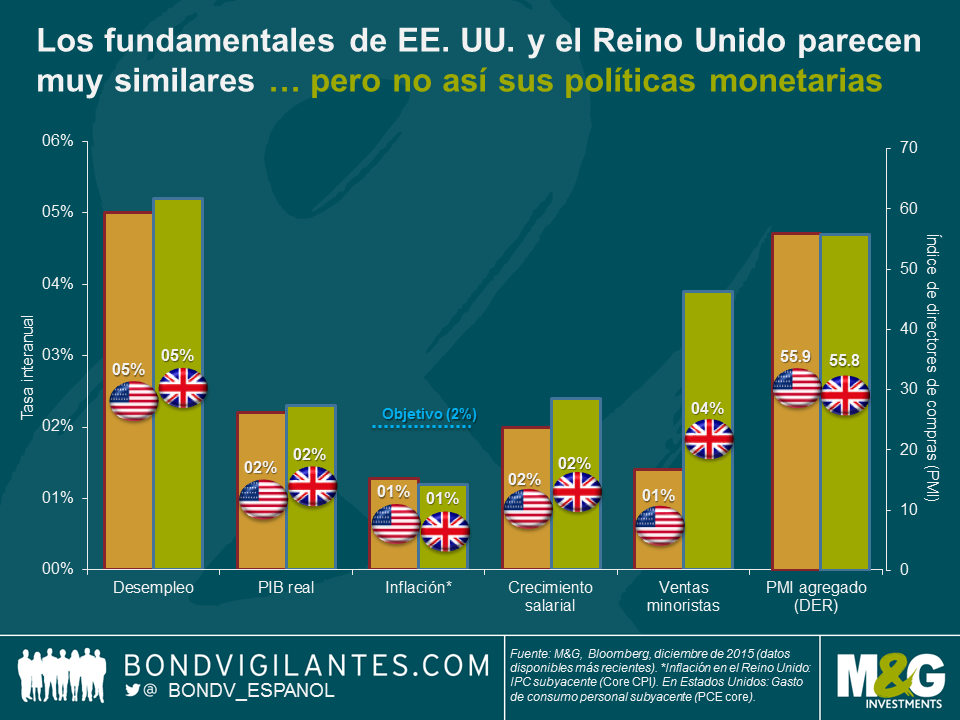

La reciente decisión de la Reserva Federal (por unanimidad) de subir sus tipos de interés me ha llevado a plantearme si el Banco de Inglaterra seguirá su ejemplo en breve. El mercado parece pensar que no: descuenta la primera subida de tipos en el Reino Unido en el primer trimestre de 2017, frente a dos nuevas subidas del precio del dinero en Estados Unidos en 2016. A primera vista, esta enorme diferencia parece extraña; ambos países están tratando de espolear su inflación hacia su objetivo del 2%, tienen tasas interanuales de crecimiento del PIB similares, y sus respectivos mercados laborales han mostrado mejoras significativas desde que estallara la crisis financiera. En este último ámbito, el avance del Reino Unido quizá tenga más mérito, al haberse logrado en un contexto de participación creciente en la población activa, mientras que las cifras estadounidenses se han visto impulsadas por un descenso en esta medida. Es más, las grandes reducciones de las tasas de paro indican que estas dos economías se están acercando (o ya han alcanzado) el pleno empleo, lo cual a su vez debería conllevar presiones salariales crecientes y generar inflación en su mercado doméstico. Estos desarrollos justifican considerar una subida de los tipos de interés, y son el motivo por el que la Fed ya la ha implementado.

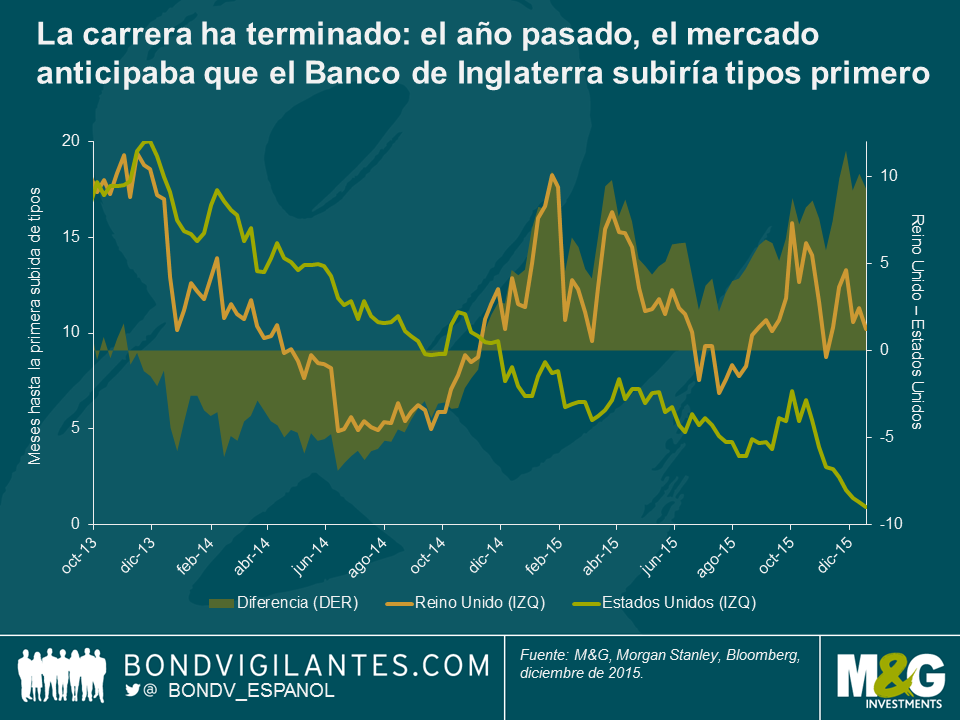

Hasta finales del año pasado, como puede apreciarse en el siguiente gráfico, el mercado pronosticaba que el Banco de Inglaterra sería el primero en subir el precio del dinero. Incluso en 2015 hubo periodos en los que la diferencia era mínima, pero ahora que Estados Unidos ha terminado ganando la carrera del endurecimiento monetario, ¿cómo es que el Reino Unido ha quedado tan rezagado?

Aunque los fundamentales macroeconómicos de ambos países parecen muy similares, los factores microeconómicos esbozan un entorno muy distinto.

1) SALARIOS: La semana pasada oí hablar a Minouche Shafik en Londres. Como gobernadora adjunta del Banco de Inglaterra, nombrada específicamente para supervisar los mercados y la banca, su mensaje fue claro: no votará a favor de una subida de los tipos de interés británicos hasta que no haya visto un repunte sostenido de los salarios. Shafik está esperando a que se registre un crecimiento salarial de un 2% a un 3% superior a la productividad, un nivel más en línea con los años previos a la recesión, y que en su opinión asegurará que la inflación vuelva a su objetivo. Pero he aquí lo mejor: las últimas cifras muestran que la tasa general de crecimiento de los salarios en el Reino Unido (media de 3 meses) cayó del 3,0% al 2,4% en octubre (excluyendo primas, el crecimiento anual cayó del 2,5% al 2,0%), mientras que la productividad aumentó a su mayor ritmo trimestral en 4 años (la producción por hora creció un 0,9% en el segundo trimestre). A la luz de estos datos, es muy poco probable que Shafik vote a favor de una subida de tipos en la próxima reunión del Comité de Política Monetaria, a celebrarse el 14 de enero.

2) DIVISA: Tanto la libra esterlina como el dólar estadounidense se han apreciado en términos ponderados por comercio exterior, pero este desarrollo ha tenido un mayor impacto en el Reino Unido, donde la importación y la exportación constituyen una mayor proporción del PIB (aproximadamente un 30%, frente al 17% en Estados Unidos). La apreciación de la divisa abarata las importaciones y encarece las exportaciones, lo cual se manifiesta en una presión a la baja sobre el crecimiento y la inflación. Teniendo en cuenta tal relación, es importante considerar a los socios comerciales del Reino Unido. Estados Unidos es una economía relativamente cerrada en comparación con la británica, cuyo principal socio comercial es Europa. Todo apunta a que el Banco Central Europeo seguirá orientado hacia la relajación monetaria en los próximos meses, y algunos participantes del mercado no anticipan una subida de tipos en la eurozona hasta el cuarto trimestre de 2018. Por consiguiente, el Banco de Inglaterra deberá ser consciente de una divergencia de política monetaria que podría provocar una apreciación significativa de su divisa; de lo contrario, las importaciones británicas facturadas en euros básicamente importarían deflación. En lo que va de año, la libra esterlina ya se ha apreciado un 6,7%. Nuevas apreciaciones como resultado de una subida de los tipos de interés perjudicarían a los exportadores y supondrían un obstáculo para las estrategias de crecimiento dirigidas a reducir la dependencia de la demanda doméstica.

3) POLÍTICA: Es bien conocido que la política monetaria tarda un tiempo en tener efecto sobre la economía, pero este retraso tiende a ser mayor en Estados Unidos debido a la mayor prevalencia de las hipotecas a tipo de interés fijo. Por ende, el Banco de Inglaterra cuenta con cierto margen adicional en lo que respecta al momento elegido para implementar su política monetaria. La política fiscal es otro factor a tener en cuenta, ya que el gobierno conservador británico se ha comprometido con la austeridad presupuestaria, mientras que Estados Unidos está entrando en un periodo preelectoral y es más probable que vea aumentar su déficit fiscal. Es probable que la política del Reino Unido redunde en una contracción del crecimiento, lo cual brindaría peso a los argumentos a favor de nuevas medidas de estímulo monetario. Esto podría retrasar más si cabe la posibilidad de «despegue» de los tipos de interés británicos. En tercer lugar, los salarios en el Reino Unido son altos comparados con los europeos, y están subiendo. Si esto se traduce en un aumento de la mano de obra no cualificada a través de la inmigración, se hace plausible un escenario de estancamiento del crecimiento salarial, que en última instancia limitaría la presión al alza sobre las remuneraciones y truncaría toda esperanza de que la inflación alcance su objetivo en el Reino Unido. Por último, la posibilidad real de que el país abandone la Unión Europea merece sin duda mencionarse, ya que el referéndum –con independencia de su desenlace– generará cierta volatilidad de los tipos de cambio antes y después de la votación. Aunque todavía no se ha fijado una fecha, se ha sugerido que la consulta podría tener lugar en junio o septiembre de 2016. Si los ciudadanos británicos votan a favor de salir de la UE, las repercusiones para la economía serán más profundas. Esto es una razón de peso para que el Banco de Inglaterra se tome una pausa, hasta que exista certidumbre sobre el futuro papel del Reino Unido en Europa.

Pese a estos tres motivos a favor de aplazar una subida inicial de los tipos de interés, la economía británica sigue bien encarrilada: el consumo es sólido, la inversión repunta, y la productividad se está recuperando. La principal pieza que falta en el rompecabezas es, como afirma Shafik, la de los salarios. Aunque el Banco de Inglaterra quizá no siga inmediatamente el ejemplo de la Fed, no me sorprendería que sus oficiales opten por subir el tipo de interés mucho antes de lo que anticipa el mercado.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes