¿Por qué no recurre el BCE sencillamente a comprar petróleo?

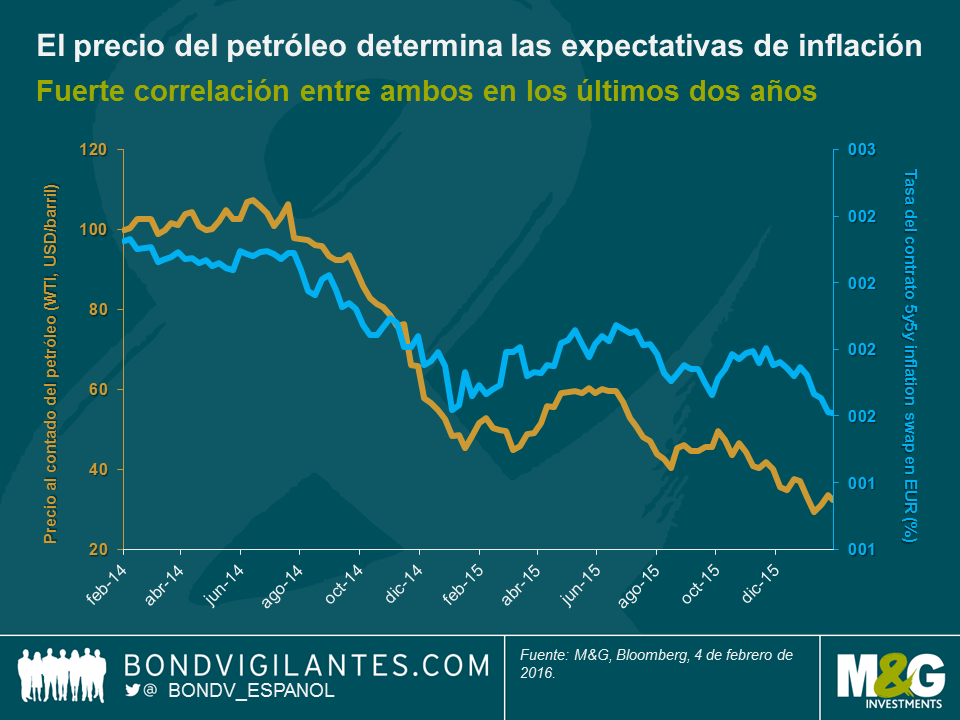

De cara a la próxima reunión del comité de gobierno del Banco Central Europeo, que se celebrará en marzo, está bastante claro que la entidad tendrá que anunciar alguna medida obligada por las circunstancias. Tomemos, por ejemplo, la tasa del contrato 5y5y inflation swap en EUR, que refleja las expectativas de inflación a cinco años que el mercado de swaps descuenta para dentro de cinco años; tal como muestra el siguiente gráfico, esta medida se ha desplomado hasta el 1,5%. Este hecho es notable, pues refleja la opinión del mercado de que el BCE seguirá fracasando estrepitosamente en su mandato de situar la inflación a medio plazo cerca del 2% incluso dentro de cinco años, pese a unos tipos de interés negativos y a su programa de flexibilización cuantitativa (QE). Esto no representa precisamente un sólido voto de confianza en las herramientas empleadas por el BCE, diría yo.

Parece que la política monetaria está quedando relegada a un segundo plano, mientras que el precio del petróleo determina las expectativas sobre el futuro rumbo de las tasas de inflación. Esto no carece de lógica, por supuesto, ya que una caída de los precios del crudo tiene efectos deflacionarios directos en el componente energético del índice de precios, e indirectos (a través del menor coste del transporte) sobre otros componentes. Sin embargo, cabe argumentar que una correlación casi perfecta (+0,9 en los últimos dos años) entre el precio del petróleo al contado y las expectativas de las tasas de inflación a 5 años dentro de 5 años parece excesiva. Ya hemos escrito, entre otros aspectos, sobre los efectos de base (vean el outlook general de Jim) y sobre el efecto decreciente de cualquier nuevo descenso de los precios del petróleo sobre los precios de los combustibles (en la entrada de Richard en el blog). En el pasado, la correlación entre ambas series de datos también solía ser mucho más débil (+0,3 en los dos años previos). No obstante, el sentimiento del mercado es bastante inequívoco hoy en día: los movimientos del precio del petróleo al contado determinan en gran medida las expectativas de inflación en el futuro.

Y a las tribulaciones inflacionarias del BCE se les añade la turbulencia mostrada recientemente por los mercados financieros. En lo que llevamos de 2016, la aversión al riesgo ha sido el sentimiento dominante. El índice de renta variable Euro Stoxx 50 ha perdido más de un 13% en el año hasta la fecha, y los diferenciales del crédito con grado de inversión en euros se han ensanchado cerca de 20 puntos básicos. De nuevo, el precio del petróleo parece ser la medida más determinante para las valoraciones de los activos de riesgo. Llegados a este punto, no parece que importe demasiado si el petróleo se desploma debido a una baja demanda (lo cual sería sin duda una fuente de preocupación genuina) o a causa de una oferta creciente. Recuerden cómo reaccionaron los mercados al levantamiento sorprendentemente rápido de las sanciones a Irán: las expectativas del mercado de la oferta adicional de crudo iraní ofuscaron completamente los efectos positivos para la economía mundial que supone el brindar acceso a un país con tantos habitantes como Alemania al comercio internacional y a los flujos de inversión mundiales, de los cuales la compra prevista de más de 100 aviones Airbus para modernizar la flota de Iranair no es más que la punta del iceberg.

A los mercados tampoco parece que les importe mucho a si a un país o a un sector le sobra o le falta petróleo. Alemania, por ejemplo, es uno de los mayores importadores netos de crudo a nivel mundial (es decir, que le falta petróleo) con unos 110 millones de toneladas de equivalentes de petróleo al año, según el Atlas de la Energía de la Agencia Internacional de la Energía. El abaratamiento del crudo reduce los gastos de las compañías y los consumidores germanos, con lo que puede invertirse o gastarse dinero en otras áreas. En igualdad de condiciones, la economía alemana debería beneficiarse de los bajos precios del petróleo. Pese a ello, cuando el precio al contado del crudo cae por el motivo que sea, uno puede estar seguro de que las rentabilidades (TIR) de los bunds caen y de que el índice de renta variable DAX pierde terreno. Y lo mismo puede afirmarse de muchos otros países (tal como describe Charles en su entrada de blog).

La obsesión del mercado con los precios del petróleo es una mala noticia para el BCE, al cual se juzga en base a su capacidad para lograr una inflación cercana al 2% y fomentar la estabilidad de los mercados. Por consiguiente, para seguir siendo creíble, el BCE necesitaría controlar el precio del petróleo. Sin embargo, eso va más allá de las capacidades de un banco central. ¿O quizá no? En su reunión de marzo, el BCE quizá debería anunciar que sus compras de activos incluirán petróleo en adelante. Actualmente, la entidad compra 60.000 millones de euros en activos al mes, o alrededor de 2.000 millones cada día. Si invirtiera solamente un 1% de esta cantidad en petróleo –unos meros 20 millones de euros– a un precio al contado –optimista– de 35 dólares por barril, esto se traduciría en algo menos de 630.000 barriles de crudo dulce al día (a un tipo de cambio de 1,1 dólares al euro). De este modo, el BCE contrarrestaría con creces los 500.000 barriles diarios propuestos de oferta adicional con los que Irán está asustando al mercado.

Tampoco sería la primera vez que una institución europea apuntala los precios de los bienes comprando oferta excedente; recuerden si no las infames «montañas de mantequilla» y los «lagos de vino» en el marco de la política agrícola común (PAC) de la Unión Europea en los años ochenta. No obstante, almacenar grandes cantidades de petróleo podría ser complicado. Asumamos que el BCE acepta convertir su flamante nueva sede de Fráncfort en una gigantesca reserva estratégica de crudo (al fin y al cabo, todo el mundo tiene que hacer sacrificios). Si aplicamos conceptos básicos de geometría a los datos del BCE, podemos aproximar el volumen de almacenamiento: 350.000 metros cúbicos combinando ambas torres, más o menos. Así, este depósito podría almacenar alrededor de 2,2 millones de barriles de petróleo, que no está mal. Desgraciadamente, esto no bastaría: el BCE se quedaría sin volumen de almacenamiento tras solo 3,5 días de compras de crudo. Por suerte, ahí está el mercado de derivados. En lugar de comprar físicamente al contado, el BCE podría considerar la compra de futuros sobre petróleo para intervenir en el mercado petrolero.

Por supuesto, nada de esto ocurrirá en el mundo real. Pero todos los defensores del mantra «el petróleo barato siempre es malo» deberían abogar precisamente por una solución como esta, digamos que poco convencional. Si usted cree verdaderamente que el descenso de los precios del petróleo presionará eternamente las perspectivas de inflación y destruirá las valoraciones de los activos, debería urgir al Sr. Draghi a darse un atracón de este detestado recurso.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes