¿Logrará el Banco de Inglaterra fomentar el crédito a la economía real con su reciente política bancaria?

Escritor invitado – Mark Robinson (Analista de entidades financieras, equipo de renta fija de M&G)

Hace poco, el Banco de Inglaterra anunció dos nuevas medidas concentradas en el sector bancario, diseñadas eminentemente para mejorar la transmisión de la política monetaria por la vía de los bancos a los hogares y las empresas y, de paso –probablemente–, estimular el crecimiento de la actividad de préstamo. En esta entrada en el blog me propongo examinar en mayor detalle estas medidas y evaluar su probabilidad de éxito.

Empecemos proporcionando una pequeña introducción de estas herramientas. El programa de financiación a plazo (Term Funding Scheme, o TFS) permite a bancos comerciales e hipotecarios financiarse a cuatro años a un interés «cercano» al tipo básico del Banco de Inglaterra. Los bancos deben mantener o elevar sus volúmenes de préstamo, so pena de pagar una penalización de, como máximo, 25 puntos básicos (pb) sobre el tipo básico. Por consiguiente, existe un indicio más que claro de que, indirectamente, la intención de esta medida es animar a los bancos a continuar prestando dinero. El Comité de Política Monetaria (CPM) del Banco de Inglaterra estima que la utilización de fondos inicial podría, teóricamente, alcanzar los 100.000 millones de libras, financiada mediante creación de dinero en el marco del programa de compra de activos.

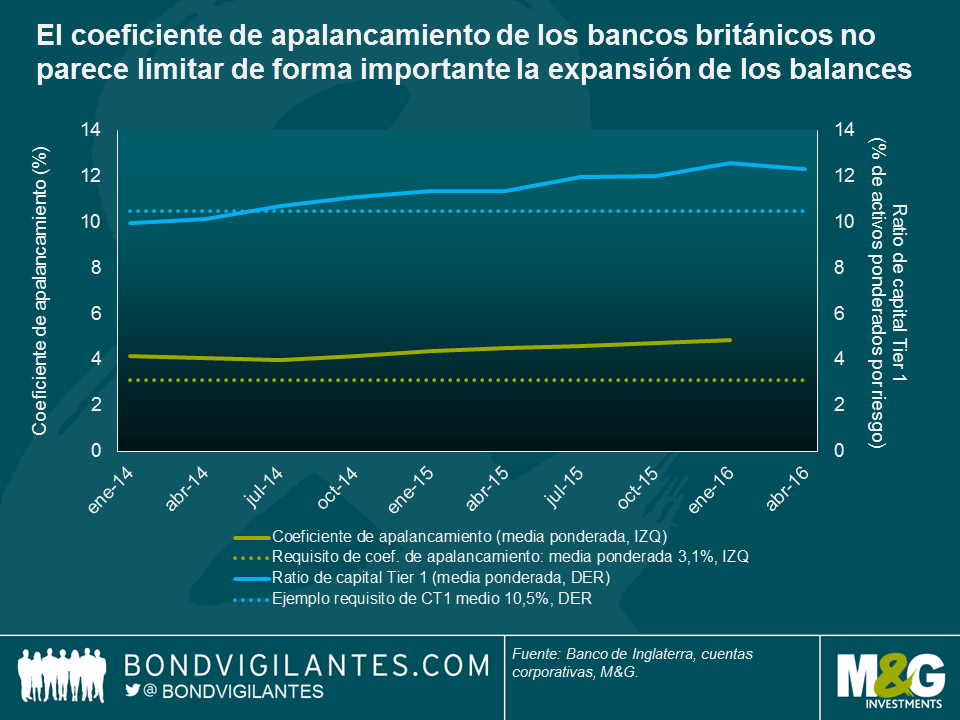

La segunda nueva medida es la exclusión de las reservas en el banco central del cálculo del coeficiente de apalancamiento. Su entrada en vigor es inmediata, y en teoría podría animar a los bancos a elevar su apalancamiento en un momento en el que se prevé un bajón económico. Consciente de este riesgo, el Comité de Política Financiera (CPF) del Banco de Inglaterra consultará sobre el coeficiente de apalancamiento el próximo año, y probablemente elevará el requisito (o las reservas de capital) para neutralizar el impacto de su relajación inicial. Así, ¿por qué atravesar todo este proceso? Para eliminar la penalización efectiva de apalancamiento que supone el mantener reservas en el banco central, y de este modo animar a los bancos a utilizar la TFS. Además, el coeficiente de apalancamiento no es una restricción sobre el préstamo bancario, tal como ilustra el siguiente gráfico.

En él cabe destacar la diferencia entre las dos curvas y su respectivo requisito mínimo (representado por las líneas de puntos). Con una media del 4,9%, los coeficientes de apalancamiento de los principales bancos del Reino Unido ya se hallan bastante por encima (un 58%) del requisito medio del 3,1%. En cambio, el nivel medio de capital ordinario del 12,3% supera solamente en un 17% un requisito asumido del 10,5%. La conclusión directa es evidente: el apalancamiento, pese a ser elevado, no es una restricción importante sobre la expansión del balance de los bancos ni sobre su actividad de préstamo. Toda restricción sobre el crédito procede, en parte, de una falta de fondos propios de alta calidad en relación a los mayores requisitos de capital ponderados por riesgo. Por consiguiente –tal como también destaca el CPF– relajar el requisito de apalancamiento no fomentará una mayor oferta de préstamos bancarios; sin embargo, medidas como relajar los requisitos de capital (como por ejemplo la eliminación de la reserva contracíclica, anunciada en el informe de estabilidad financiera de julio) deberían ser un poco más efectivas.

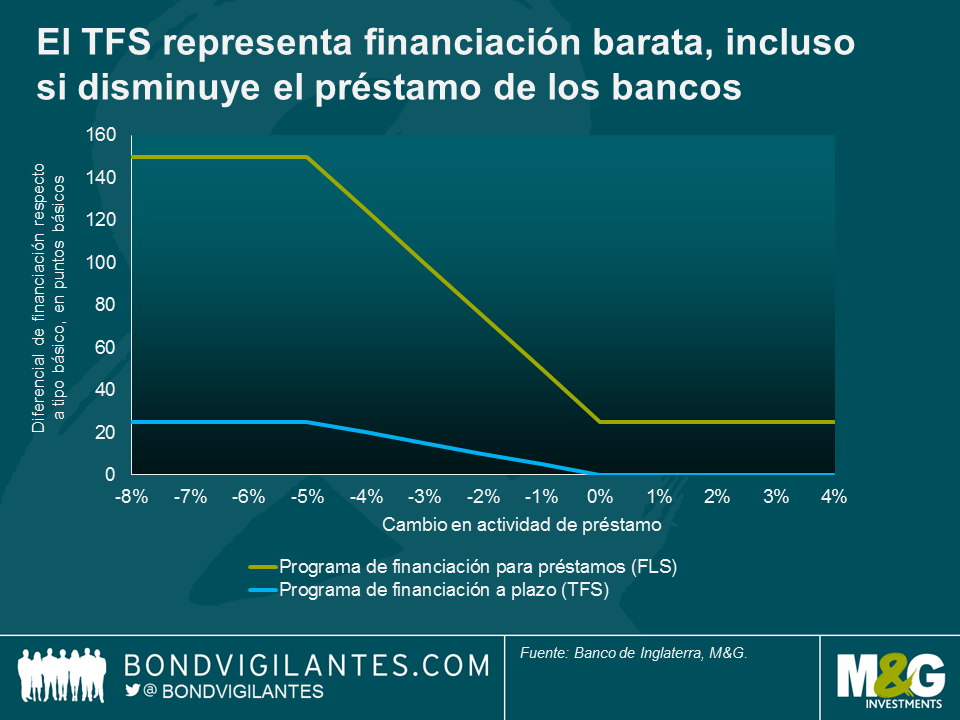

Tras haber visto que el ajuste del coeficiente de apalancamiento parece haberse diseñado casi exclusivamente para animar a los bancos a emplear la TFS, echemos ahora un vistazo a esta herramienta y a sus usuarios potenciales. Una evaluación más detallada plantea un par de problemas. En primer lugar, en base a sus informes y a los ratios de cobertura de liquidez, sabemos que los grandes bancos ya tienen considerables cantidades de liquidez en sus balances, que son incapaces de colocar en forma de préstamos; en parte, esto se debe a la restricción de capital antes mencionada. El CPF destaca que los grandes bancos del Reino Unido tienen 350.000 millones de libras en reservas en el banco central, además de liquidez adicional depositada en otras entidades financieras y posiciones en deuda soberana de calidad elevada. Por consiguiente, a no ser que puedan deshacerse rápidamente de financiación más antigua y cara, los bancos británicos quizá no deseen o necesiten la liquidez adicional que ofrece la TFS. En segundo lugar, tal como indica el gráfico siguiente, la penalización de los bancos en el marco de la TFS no es elevada, con lo que las entidades permiten que su actividad de préstamo disminuya: tener que pagar el tipo básico +25 pb por financiación a cuatro años sigue siendo más barato que emitir una cédula hipotecaria en GBP (el tipo del swap de referencia en libras a cuatro años era de 44 pb en el momento de escribir esta entrada), y el ahorro minorista le costaría alrededor de un 1,5% para tal plazo. En cambio, si los bancos utilizan la TFS –tal como pretende el CPM– el mecanismo de transmisión de la política monetaria debería ser más efectivo: los bancos (especialmente las entidades hipotecarias y comerciales de menor tamaño) tendrían menos excusa para no repercutir los recortes de tipos a los prestatarios al ser capaces de mantener sus márgenes de intereses netos. Naturalmente, el descenso de los tipos de interés del préstamo incide de forma positiva e importante en el consumo y la confianza.

Y esta confianza es precisamente crucial para el otro elemento esencial en la ecuación del préstamo: la demanda de préstamos por parte de empresas y hogares. El panorama en esta área es poco alentador. Ya antes de celebrarse el referéndum sobre la permanencia del Reino Unido en la UE, la propia encuesta de condiciones de crédito del Banco de Inglaterra mostraba una caída de la demanda de crédito corporativo. Las mediciones realizadas desde entonces apuntan a retrocesos de la producción y de los niveles de confianza, que seguramente provocarán un descenso de la demanda de préstamos. El previo programa de financiación para préstamos (Funding for Lending Scheme, FLS) no tuvo demasiado éxito en su posterior encarnación para préstamo a pymes, y anecdóticamente, los bancos citaron la falta de demanda de préstamos por parte de las pymes como motivo por el que no utilizaron el programa. Por otra parte, tal como comentó Jim aquí, es probable que las compras de deuda corporativa del Banco de Inglaterra despierten el deseo de las grandes compañías de financiarse en el mercado de renta fija, lo cual potencialmente reduciría más aún la demanda de préstamos bancarios.

En resumen, existen argumentos de peso para afirmar que tanto la oferta como la demanda en la provisión de préstamos bancarios siguen estando apagadas. Además de concentrarnos en las nuevas políticas que afectan a la banca y sus implicaciones, para nosotros es igualmente importante seguir reflexionando sobre el panorama general: desde una perspectiva de estabilidad financiera, ¿tiene sentido animar de forma indirecta al sector bancario para que aumente la actividad de préstamo cuando nos enfrentamos a un bajón económico? ¿Es la economía británica excesivamente dependiente del crédito, y acaso no necesitará un ajuste estructural en lugar de emplear a los bancos como herramienta de política monetaria? O bien, si las autoridades no quieren abordar el atracón de crédito de la economía, ¿no deberían hacer más para fomentar el préstamo directo o indirecto a los consumidores y pymes desde las gestoras de activos y las aseguradoras en lugar de los bancos? Tales preguntas podrían tornarse más urgentes a medida que la política monetaria, y la creación de crédito por el sector bancario, comienzan a alcanzar sus límites.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes