La financiación de pymes en Europa: todavía en zona de peligro

En 2013 escribí una entrada de blog sobre el fuerte endurecimiento de las condiciones de financiación para las pequeñas y medianas empresas (pymes) en la periferia europea. Tres años después, hemos asistido a la introducción de operaciones de financiación a plazo más largo (OFPML) con objetivo específico, programas de expansión cuantitativa (QE), tipos de depósito negativos y otros esfuerzos dirigidos a la creación de una unión bancaria europea financieramente sólida y cohesionada. Así, nos parece buen momento para retomar este tema y evaluar si la actividad de concesión de crédito ha mejorado para estas pymes, que a pesar de su tamaño, realizan una contribución esencial al crecimiento y la creación de empleo en la eurozona.

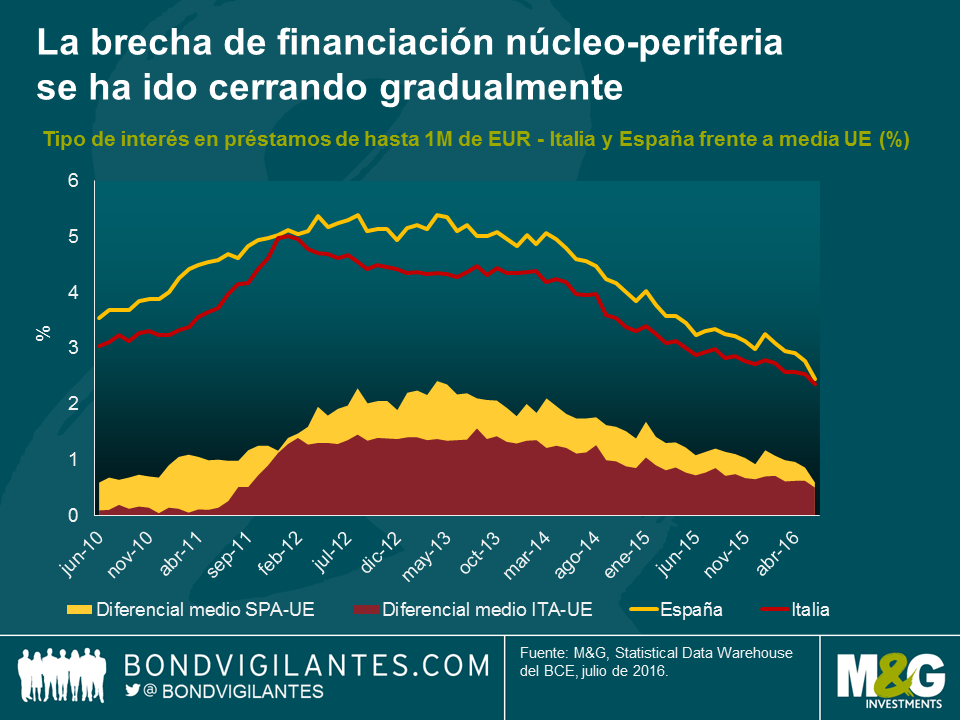

Una evaluación de los tipos de interés del préstamo podría darnos una idea del estado del sistema de crédito europeo. En la primavera de 2013, las pymes españolas e italianas pasaban apuros, enfrentadas a costes de financiación del 5,4% y del 4,3%, respectivamente, frente a una media en la UE de apenas un 3,0%. El siguiente gráfico demuestra cómo la brecha de financiación con el resto de Europa se ha ido cerrando gradualmente: las primas de riesgo han disminuido en 157 y 85 puntos básicos desde marzo de 2013. En el caso de España, esto representa un descenso del coste de financiación del 52% en este periodo, y del 24% en los últimos doce meses. Esta mejora de las tasas de préstamo a las pymes en la periferia encaja con la tendencia reciente observada en sus costes de financiación soberana. El avance constante hacia una unión bancaria europea, la relajación adicional de las políticas monetarias, los esfuerzos de reestructuración del sector bancario y la demanda renovada de crédito en la región han contribuido a la mejora general de la confianza de los inversores.

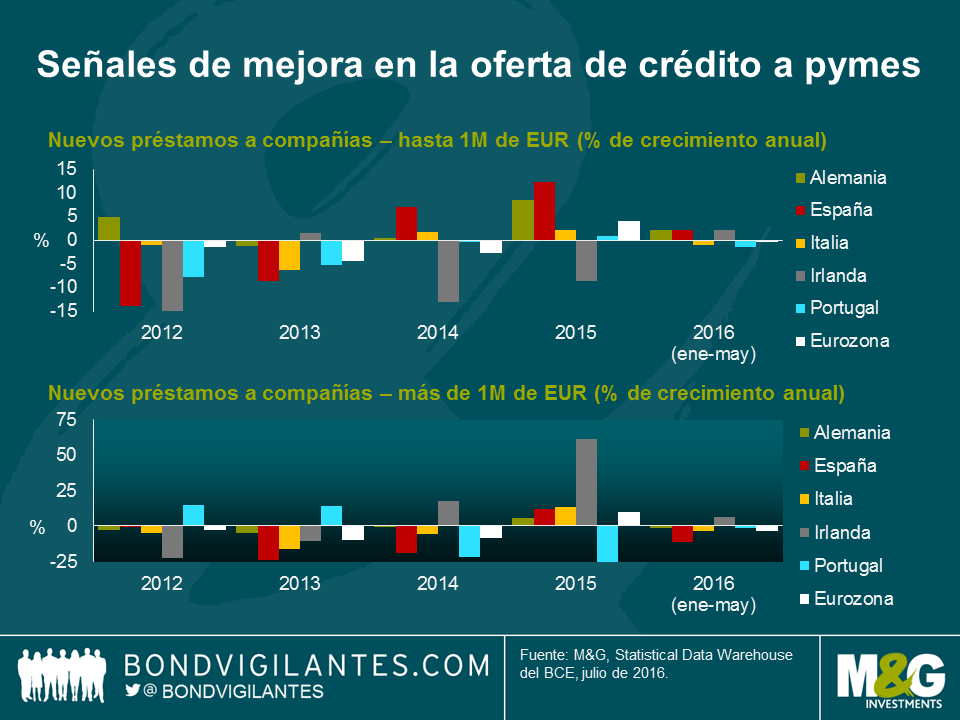

Dicho esto, ¿aprovechan las pymes este abaratamiento de la financiación? Desde 2015, la actividad de préstamo bancario a pymes (medida por nuevos préstamos a compañías por importe inferior a 1 millón de euros) ha mostrado una tendencia creciente. El siguiente gráfico representa las tasas de crecimiento anual del préstamo en Europa, y muestra una recuperación de la oferta de crédito particularmente fuerte en España, con subidas del 7,1% en 2014 y del 12,4% en 2015. Si analizamos el préstamo bancario a compañías de mayor tamaño (representado por préstamos cuyo importe supera el millón de euros), vemos que la actividad ha quedado rezagada frente a las operaciones más pequeñas. Irlanda constituyó una excepción interesante a esta tendencia en 2015, pues la concesión de préstamos de más de 1 millón de euros por parte de los bancos irlandeses aumentó en más de un 60%. En términos generales, el repunte de la demanda no se materializó completamente hasta 2015, y desde entonces ha disminuido en 2016. Esto quizá sea atribuible a la reciente decisión del Banco Central Europeo de ampliar la QE incorporando deuda corporativa a su programa de compras de activos. En este contexto, las compañías de mayor tamaño, con acceso a los mercados financieros internacionales, han aprovechado de buen grado la oportunidad de sustituir préstamos bancarios costosos por emisiones de bonos a tipos de interés históricamente bajos.

Pese a la aparición de indicios de mejora en la oferta de crédito, no obstante, todavía queda camino por recorrer. El buen funcionamiento del mecanismo de transmisión es crucial para facilitar el acceso de las pymes a fuentes de financiación, con lo que la reciente intensificación de los esfuerzos de ciertas instituciones de la UE para abordar este problema resulta alentadora (si le interesa, puede leer más sobre estos temas aquí [PDF] y aquí). La innovación financiera es bienvenida (para asignar mejor el capital obtenido) y la promoción de medidas dirigidas a estimular el crecimiento empresarial será clave para abrir fuentes de financiación alternativas (como el capital inversión, el capital riesgo y los mercados mayoristas). El rápido desarrollo de los sectores tecnofinanciero y de financiación colectiva son excelentes ejemplos de formas incipientes de préstamo a pymes. El avance en estas áreas será beneficioso, no solo para romper la fuerte dependencia en los bancos, sino también para reforzar la solidez de las pymes en futuras crisis económicas.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes