Doce cosas que me parecen interesantes en los mercados de bonos. Incluidas las comadrejas.

1. A primera vista, las rentabilidades (TIR) de los treasuries a largo plazose encuentran en su media histórica, tras haber estado caros desde mediados de 2014. Abajo incluyo un gráfico que ya habrán visto antes en este blog, ya que llevo usándolo desde hace tiempo. Muestra la relación entre las expectativas a largo plazo de la Fed con respecto a los tipos de interés a corto plazo (extraídos, con la debida prudencia, de los diagramas de puntos del FOMC, el Comité Federal del Mercado Abierto) y la expectativa del mercado de bonos con respecto a la rentabilidad (TIR) del treasury a diez años de aquí a una década. En ambos casos, no hemos tenido en cuenta los altibajos económicos inmediatos e incluso la posibilidad de que la presidencia de Trump dure ocho años.

Desde las elecciones estadounidenses, el mercado de treasuries ha pasado a descontar una prima por plazo (term premium) de más de 50 puntos básicos y podría considerarse «barato», comparado con el valor medio de las expectativas de los fondos de la Fed a largo plazo de los miembros del FOMC. ¿Hay motivos por los que este modelo simple podría ser incorrecto? Claro que sí. Puede que la prima por plazo no sea suficiente, debido quizá al factor de la «demanda de China» al que me refiero más abajo, y tanto el FOMC como los mercados podrían revisar significativamente al alza sus expectativas del tipo de los fondos de la Fed. Al fin y al cabo, ha descendido desde su valor medio del 4,25% de 2012. Si Trump va en serio cuando habla del objetivo del PIB real del 4%, el crecimiento volverá a ese nivel.

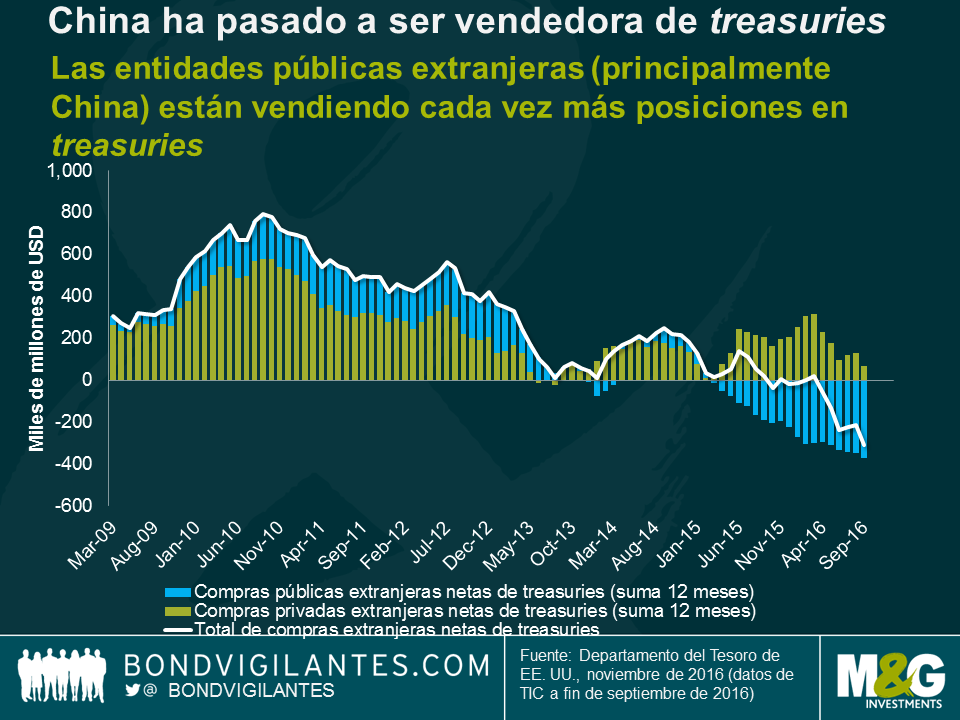

2. China entró a formar parte de la Organización Mundial del Comercio (OMC) a finales de 2001. Desde entonces, ha acumulado, en su mejor momento, hasta 4 billones de dólares en reservas de divisas, gracias a sus beneficios comerciales. Buena parte de esta cantidad acabó en el mercado de treasuries, del que China posee el 20% y Japón un porcentaje similar. Se estima que las compras realizadas por China por sí solas propiciaron una reducción de 50 puntos básicos de la rentabilidad (TIR) del treasury a diez años, una disminución que no se habría producido sin dichas compras. Sin embargo, en el gráfico siguiente se muestra que desde que comenzó la desaceleración de China en 2012, el país ha pasado de ser comprador neto a vendedor neto de treasuries Además, desde principios de 2016, los extranjeros en su conjunto han pasado a ser vendedores netos de treasuries. Lo que fue un factor de respaldo importante para el mercado de treasuries durante la década anterior a 2016 se ha convertido en un obstáculo. Por tanto, una mayor prima por plazo podría resultar apropiada.

3. Otro obstáculo para los treasuries es el coste que tiene para los extranjeros comprar y cubrir bonos estadounidenses. Los tipos negativos y las rentabilidades (TIR) sumamente bajas de los bonos en Europa y Japón ha hecho que a los inversores les cueste alcanzar sus objetivos de rentabilidad (por ejemplo, en el caso de los avales de las compañías de seguros). A primera vista, una rentabilidad del 2,5% del treasury a diez años parece atractiva si la alternativa es una rentabilidad del 0,5% del bono federal alemán (Bund) a diez años. Lamentablemente, el peso del capital que trata de comprar treasuries desde Europa (y Japón) para luego cubrir el riesgo cambiario implica que la «base cambiaria» (la adición de la oferta y la demanda al hipotético coste de cobertura de la valoración histórica según los tipos de interés relativos) es importante. Para los inversores japoneses supone una base de -50 puntos básicos, mientras que para los europeos es de -35. Esto significa que para un inversor cubierto en Japón, la rentabilidad (TIR) del treasury a diez años equivale en realidad al 0,55% y para el europeo al 0,46%. Aunque la base negativa no es tan elevada como a finales de 2016 (-90 puntos básicos para Japón y -60 para Europa), a los inversores europeos sigue sin merecerles la pena incrementar sus posiciones en treasuries con la esperanza de beneficiarse de un repunte de la rentabilidad (TIR). Tras la reducción de su base, los inversores japoneses sí que vuelven a conseguir una prima ahora.

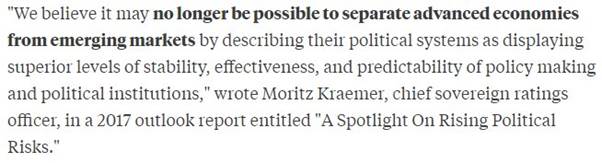

4. En su momento (diciembre) se me pasó por alto, pero Tracy Alloway, de Bloomberg, me recordó ayer el artículo sobre las perspectivas para 2017 de S&P escrito por el estupendo analista Moritz Kraemer (A Spotlight on Rising Political Risk). Esta cita extraída del documento resulta escalofriante, aunque quizás exagera sobre el desplome de las instituciones democráticas y jurídicas que históricamente han ofrecido a las economías desarrolladas una ventaja en las calificaciones por encima de los países de los mercados emergentes.

5. Me gustan las buenas historias sobre los «coches sin conductor». El 94% de los accidentes de coches se producen por errores del conductor. Ello supone la pérdida de 32.000 vidas en EE. UU. cada año. Una de cada cinco donaciones de órganos proviene de accidentes de tráfico. Si los coches sin conductor son (supuestamente) mejores conduciendo que los seres humanos, la escasez de órganos donados va a aumentar considerablemente. Otra gran historia relacionada con la «conducción»: por cada aumento del 1% del desempleo mueren 5.000 estadounidenses menos, ya que durante los periodos de crisis los conductores especialmente peligrosos no salen tanto a la carretera. Como es evidente, con la reducción de la actividad económica, la gente conduce (y puede permitirse conducir) menos. En el artículo pueden leer algunas teorías.

6. Vale la pena leer este documento del NIESR (Instituto Nacional de Investigación Económica y Social) de la doctora Monique Ebell para entender los efectos que tendrá para la economía británica el abandono del mercado único. Ebell calcula que el impacto a largo plazo será una caída del comercio del Reino Unido de hasta el 30%. El país podría incrementar su actividad comercial con algunos países: si el Reino Unido consigue un acuerdo de libre comercio con todos los países BRIC, su comercio aumentaría un 2%, mientras que si firma un acuerdo con las economías angloamericanas el incremento no llegaría al 3%. Lamentablemente, ninguno aumento equivaldría a la caída del 35% en la actividad comercial con la UE. ¡Vaya!

7. La afiliación a sindicatos sigue cayendo en picado, a pesar del auge del populismo y el creciente enfado por la debilidad del crecimiento económico entre la clase trabajadora y las clases medias en los países desarrollados. Solo el 10,7% de los estadounidenses están afiliados a un sindicato, una cifra inferior al 11,1% de hace dos años y al 20% de la década de 1980. El número de afiliados a sindicatos en el sector industrial se ha reducido en más de un 50% desde el año 2000. Aunque creo que el crecimiento salarial en EE. UU. alcanzará una tasa anual del 3% dentro de unos meses, me cuesta creer que se trate de una subida sostenible, debido sobre todo a la tasa de participación relativamente baja en EE. UU. (Comparado con los niveles anteriores a la Gran Crisis Financiera).

8. Qué bueno el blog de Duncan Weldon sobre la Segunda Guerra Mundial. ¿Nos fijamos demasiado en la victoria en la guerra y no lo suficiente en cómo el Reino Unido ganó la paz?

9. Michael Pettis, economista establecido en China, es excelente. No solo aparece en cada conferencia económica a la que asisto, en cualquier lugar del mundo, sino que también interviene en la radio los domingos por la mañana no para hablar de las empresas chinas de propiedad estatal, sino de la escena musical punk En el programa de Mary-Anne Hobbs de la cadena BBC Radio 6 Music afirmó que, en la historia de la cultura del siglo XXI, la música alternativa china de hace una década será uno de los movimientos más destacados. No sé si creérmelo, pero los lectores británicos pueden extraer sus propias conclusiones y «volver a escucharlo» a través del enlace de abajo.

10. En mi opinión, el mejor libro que nos ha dado la Gran Crisis Financiera ha sido Esta vez es distinto, de Carmen Reinhart y Ken Rogoff. Los autores han demostrado que países cuya deuda pública en relación con el PIB subió hasta casi el 100% sufrieron la mayor desaceleración del crecimiento. Una gran lección de historia económica en un libro de lectura muy amena. Sin embargo, en un mundo en el que la mayoría de países desarrollados registran un crecimiento decepcionante, he empezado a preguntarme si este libro fue el responsable de un «meme sobre la austeridad» que ha provocado importantes daños para la economía global (y la consiguiente inestabilidad política). Sabemos que las respuestas del keynesianismo a la escasez de la demanda funcionan (debate…), así que ¿hizo este libro que sucediera lo contrario en Reino Unido con Osborne como ministro o en una Europa en la que Alemania registra superávit presupuestario? ¿En qué medida contribuyó a generar el entorno de bajo crecimiento en el que estamos actualmente?

11. Hablando de Alemania, he aquí algunos artículos de periódicos de las últimas semanas (Bild, Focus, FAZ) acerca de la inflación alemana, que se encamina otra vez al 2%. Están preocupados…

12. Por último, en absoluto culpo a nuestro (más o menos) nueva consejera delegada, Anne Richards, por la muerte de la comadreja Gran Colisionador de Hadrones de la Organización Europea para la Investigación Nuclear (CERN). Parece que Anne se fue de la CERN antes de que el animal muriese a causa de la aceleración de partículas. En cualquier caso, para aquellos que quieran verla, la comadreja disecada de la CERN puede contemplarse ya en Róterdam. No obstante, en el futuro me mantendré alejado de todos los grandes aparatos eléctricos de la sede central de M&G. Esto incluye el terminal de Bloomberg durante dos días la semana pasada, debido a que un fatídico corte con papel y la consiguiente tirita me impidieron la autenticación por huella digital… ¡Qué dos días tan maravillosos»

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes