Hipotecas y política monetaria en Estados Unidos y el Reino Unido

El coste de los nuevos préstamos hipotecarios y los pagos de los hogares en concepto de hipotecas existentes pueden tener un gran impacto en la tasa de crecimiento de una economía. Por este motivo, a los bancos centrales les interesa el mecanismo de transmisión de la política monetaria. Se ha demostrado que los tipos de interés pueden tener una mayor influencia en la economía cuando existe una proporción elevada de hipotecas a tipo variable que a interés fijo. Aunque los mercados hipotecarios de Estados Unidos y el Reino Unido presentan diferencias bien conocidas en cuanto a la proporción de hipotecas a tipo variable y fijo, desde la crisis financiera han surgido varias tendencias interesantes.

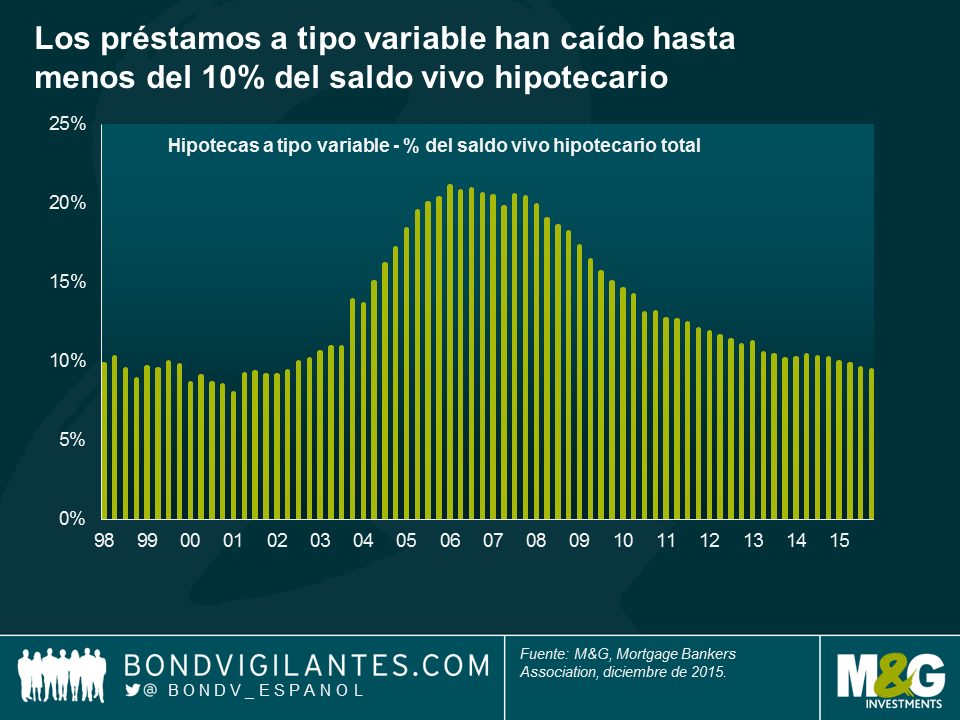

En el mercado hipotecario estadounidense, los préstamos a interés fijo predominan en mayor medida hoy en día que en los últimos años: el porcentaje de hipotecas a tipo variable ha caído desde más del 20% del saldo vivo total de 2005 a 2008 hasta menos del 10% en la actualidad. El vencimiento medio de las hipotecas norteamericanas es de algo más de 23 años, debido al predominio de productos a tipo fijo con vencimientos de 15 y 30 años. Sin embargo la duración efectiva de las hipotecas estadounidenses tiende a ser mucho más baja que esto, ya que los préstamos pueden amortizarse anticipadamente en su totalidad. No obstante, si las TIR y los tipos hipotecarios comienzan a subir, estos préstamos tendrán un vencimiento mucho mayor que el visto en los últimos años.

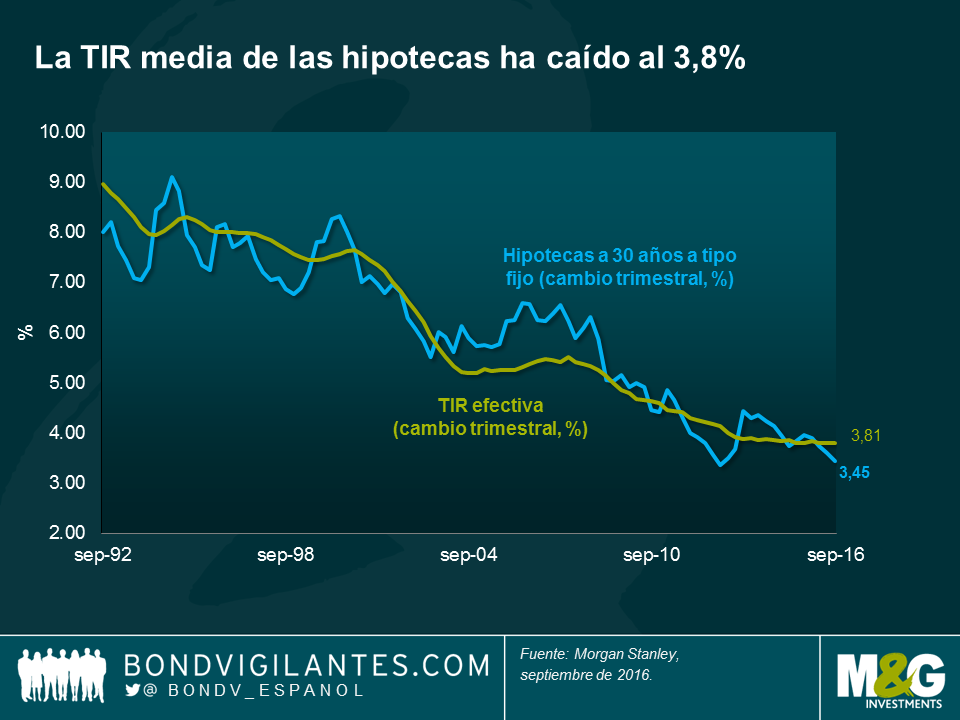

Además del aumento de la proporción de hipotecas con interés fijo, la TIR media de los créditos hipotecarios ha caído al 3,8%, un nivel que nunca se había visto en los datos históricos. Básicamente, esto significa que el titular de una hipoteca media en Estados Unidos tiene un préstamo de 23 años a un tipo fijo de tan solo un 3,8%.

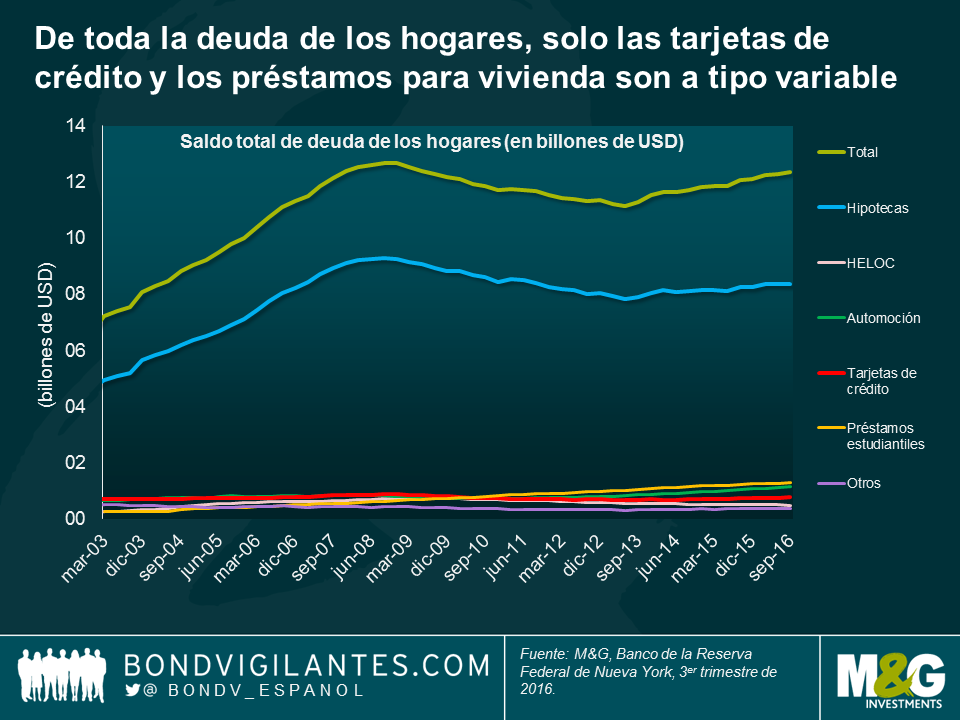

De toda la deuda de los hogares estadounidenses, solo las tarjetas de crédito y los préstamos para la vivienda son a tipo variable, con lo que alrededor de un 90% del total se compone de préstamos a interés fijo. Este mercado hipotecario a largo plazo, con tipos de interés fijos y muy bajos, tiene implicaciones para el mecanismo de transmisión de la política monetaria estadounidense: significa que la tasa de fondos federales es una herramienta tosca para frenar a la economía real, al tardar más en notarse los efectos de unos tipos de interés más altos.

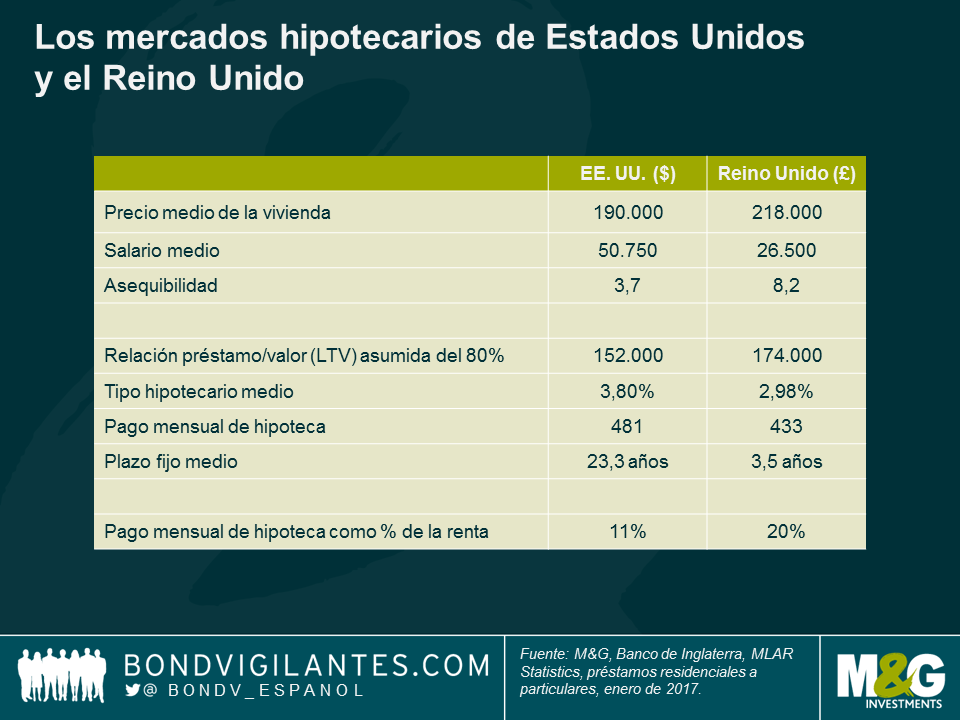

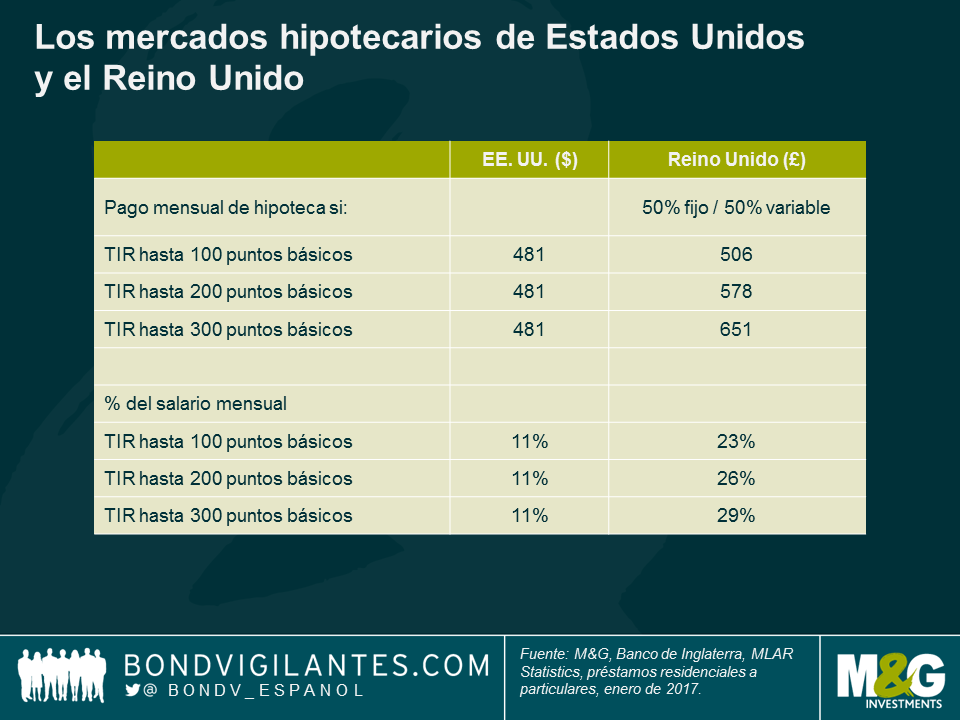

En cambio, en una economía como la británica –que tiene una menor proporción de préstamos a tipo fijo y plazos de tiempo ofrecidos mucho más bajos– un endurecimiento monetario se notaría mucho más rápido: los hogares destinan un mayor porcentaje de su renta al servicio de sus deudas, y les queda menos dinero para gastar. Para mostrar claramente el contraste entre estos dos mercados hipotecarios, he utilizado hipótesis sencillas sobre los precios de la vivienda, los salarios, etc. A primera vista, si asumimos ratios de préstamo/valor del inmueble (LTV) del 80% en ambos mercados y utilizamos tipos de interés hipotecarios medios, parece que los dos mercados requieren pagos mensuales similares, de 481 USD y 433 GBP. No obstante, tal como sugieren las medidas simplificadas de asequibilidad, esta similitud es engañosa: como proporción del salario medio mensual, los prestatarios estadounidenses se gastan solamente un 11% en pagos de hipoteca, frente al 20% en el Reino Unido.

Cabe afirmar que la mayor diferencia radica en los distintos plazos hipotecarios medios: 23,3 años en Estados Unidos, frente a 3,5 años en el mercado británico. El impacto de esta diferencia en el mecanismo de transmisión de la política monetaria puede investigarse bajo la hipótesis de tipos de interés crecientes. Para ello, he asumido márgenes hipotecarios constantes y un mercado británico con un 50% a tipo variable y un 50% a interés fijo (con las hipotecas fijas divididas a partes iguales entre vencimientos a 2 y a 5 años).

Las ventajas de los tipos fijos en niveles bajos en Estados Unidos son evidentes. Por cada subida del 1% de los tipos hipotecarios, el prestatario británico medio ve un 3% adicional de su salario destinado a hacer frente a los pagos de su deuda.

En realidad, mis supuestos han sido generosos para el mercado británico en dos áreas clave. Primeramente, he asumido que las subidas del tipo hipotecario ocurren con rapidez, de modo que los de las hipotecas a 2 o a 5 años permanecen fijos, en lugar de que los prestatarios tengan que refinanciarse al vencer el crédito al tipo fijo vigente, o aceptar la tasa variable estándar. En segundo lugar, he asumido que la tasa variable actual es la misma que la tasa hipotecaria media en el Reino Unido (del 2,98%). Una búsqueda rápida por internet revela que probablemente ronda (o supera) el 4%.

Aunque este estudio realiza muchas hipótesis y por consiguiente es muy subjetivo, las implicaciones están claras: el mecanismo monetario y las ramificaciones potenciales sobre el consumo son muy diferentes entre ambos países. Ante una subida de los tipos de interés en el Reino Unido, la demanda y el consumo se ajustarían con relativa rapidez. Los hogares estadounidenses, sin embargo, son mucho menos sensibles a movimientos del precio del dinero hoy en día, y los tipos de interés tendrían que subir en mayor medida –o la política monetaria podría tardar mucho más tiempo en surtir efecto– de lo que descuenta actualmente el mercado.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes