Estados Unidos no ha tildado a Suiza de manipulador de divisas… aún

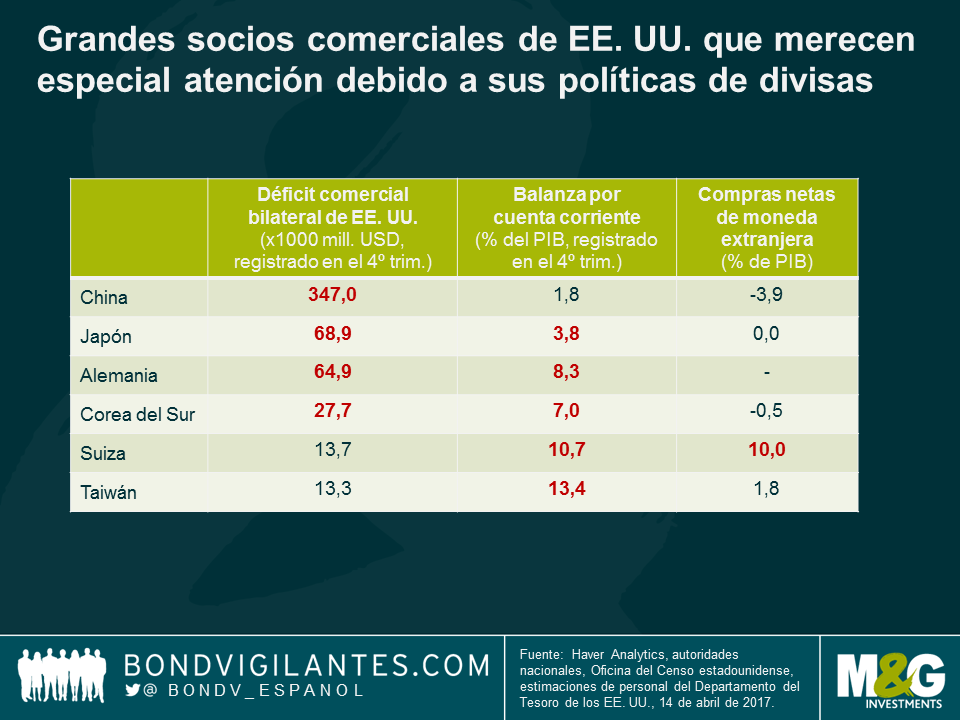

Suiza ha figurado recientemente en los titulares como posible candidato a ser calificado de manipulador de divisas por el Tesoro de los Estados Unidos. Para los países que corren peligro de serlo, un informe publicado hace poco por dicho departamento establece tres criterios clave en base a los cuales determina si un país «incurre en prácticas desleales». En primer lugar, el país en cuestión debe tener un superávit considerable en su balanza comercial bilateral con Estados Unidos, definido como superior a los 20.000 millones de dólares. Segundo, el Tesoro estadounidense analizará a fondo a los países con un superávit por cuenta corriente de como mínimo un 3% del PIB. Por último, las intervenciones monetarias unilaterales y persistentes que excedan el 2% del PIB de un país durante un periodo superior a 12 meses podrían ser una señal de que dicho país está manipulando su divisa, y por ende, causando «dificultades a los trabajadores y a las empresas estadounidenses».

Según el informe, Suiza cumple dos de estos tres criterios de evaluación, y se une a China, Japón, Corea, Taiwán y Alemania en la lista de seguimiento de países que «merecen una atención detenida debido a sus prácticas cambiarias», según Estados Unidos.

El informe también recomienda ciertas medidas concretas que podrían tomar las autoridades suizas para desaparecer de la lista de seguimiento. Estas incluyen el retorno a herramientas de política monetaria más tradicionales, la revelación de datos de sus intervenciones en el mercado de divisas y un mayor grado de relajación fiscal. En relación a este último aspecto, si bien es cierto que Suiza tiene margen para para estimular el crecimiento por la vía fiscal, la economía helvética está muy vinculada a sus grandes socios comerciales, y depende mucho de tener un tipo de cambio competitivo. Un mayor gasto fiscal, no solo como sustituto de medidas de política monetaria, podría ser contraproducente si provocara una apreciación indeseada del franco suizo, especialmente si el crecimiento de su economía se distancia en exceso de la media de la eurozona.

Por lo que respecta a la recomendación de utilizar medios de intervención más tradicionales, eso es más fácil decirlo que ponerlo en práctica. Esta carta ya la jugó el Banco Nacional Suizo (BNS) antes de empezar a intervenir seriamente en el mercado de divisas. El tipo de interés de referencia suizo se halla firmemente en territorio negativo (el -0,75%) y, como ya he escrito en el pasado, continúa perjudicando a la rentabilidad del sector financiero, un contribuyente esencial al PIB suizo.

El BNS mantiene unas reservas de moneda extranjera cercanas al 100% del PIB, con lo que su balance es vulnerable a movimientos de los tipos de cambio. También debe tenerse en cuenta que, pese a todas las intervenciones, el franco suizo parece caro respecto al USD en términos de paridad del poder adquisitivo, por lo que resultaría extraño afirmar que la economía suiza se está beneficiando de tener un tipo de cambio infravalorado desde un punto de vista estadounidense. Cuando se le preguntó por la manipulación de divisas en una reciente entrevista en el periódico Schweiz am Wochenende, el presidente del BNS, Thomas Jordan, respondió que «las intervenciones no se hacen para aprovecharse de una moneda infravalorada, sino todo lo contrario: para proteger a Suiza de una sobrevaloración significativa del franco y del impacto negativo que esta tendría en la economía nacional. Las autoridades internacionales son conscientes de ello y lo reconocen.»

En adelante, existe el peligro de que el Tesoro estadounidense se sirva de los ajustes cambiarios persistentes del BNS para demostrar su compromiso de vigilar atentamente y combatir de manera agresiva las prácticas monetarias desleales. Si este fuera el caso, la entidad abordaría el problema mediante compromisos bilaterales y, si Suiza no tomara medidas suficientes para resolver la cuestión en el plazo de un año, posiblemente aplicaría aranceles para elevar el precio de las importaciones procedentes del país alpino.

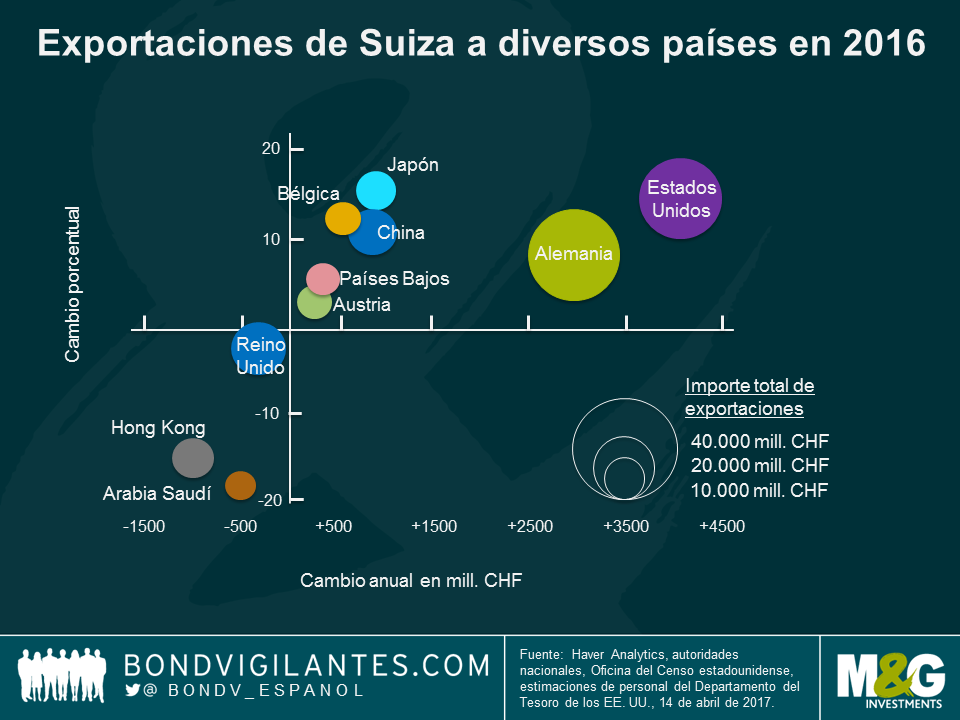

El impacto de tal medida para Suiza sería significativo. Según la Autoridad Aduanera Federal, las exportaciones suizas ascendieron a 210.000 millones de CHF en 2016, de las cuales 35.000 millones fueron destino a Estados Unidos. Aunque esta cantidad no parece significativa en comparación con los 94.000 millones de CHF exportados a la eurozona, la cosa cambia si examinamos las exportaciones netas. Suiza importó bienes por valor de 110.000 millones de CHF de la eurozona en 2016, con lo que tiene un déficit comercial con esta región; en cambio, su balanza comercial con Estados Unidos es superavitaria. Además, el mercado estadounidense fue el de mayor crecimiento para las exportaciones helvéticas, con una subida superior a los 4.000 millones de CHF, impulsada principalmente por la industria farmacéutica. Las importaciones provenientes de Estados Unidos aumentaron el año pasado, pero a un ritmo inferior, de 3.000 millones de CHF: con ello, dicho superávit comercial no hizo más que aumentar.

De continuar esta tendencia, Suiza corre el riesgo de superar el umbral definido de 20.000 millones de USD de superávit, el único criterio del informe que aún no cumple. Si Estados Unidos califica al país de manipulador de divisas, la medida más prudente para el BNS sería permitir que el franco se apreciara con objeto de evitar la aplicación de aranceles estadounidenses a sus exportaciones. Este podría ser el menor de dos males, y permitir a Suiza evitar la cólera del Tesoro norteamericano.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes