El bono centenario de Argentina: mucho ruido y pocas nueces

La reciente emisión de bonos centenarios de Argentina fue inesperada por su calendario y por su vencimiento. Los bonos a 100 años son raros en el universo emergente (creemos que la tabla que aparece más abajo es bastante exhaustiva), y por consiguiente acaparan los titulares, especialmente cuando su emisor ha incumplido en muchas (muchas) ocasiones, como Argentina.

¿Conllevan los bonos centenarios mucho más riesgo?

- Duración: tal como dijimos en su momento, la duración de los bonos centenarios no es muy superior a la de los bonos a 30 años, que sí son emisiones bastante comunes en los mercados emergentes, incluido el argentino.

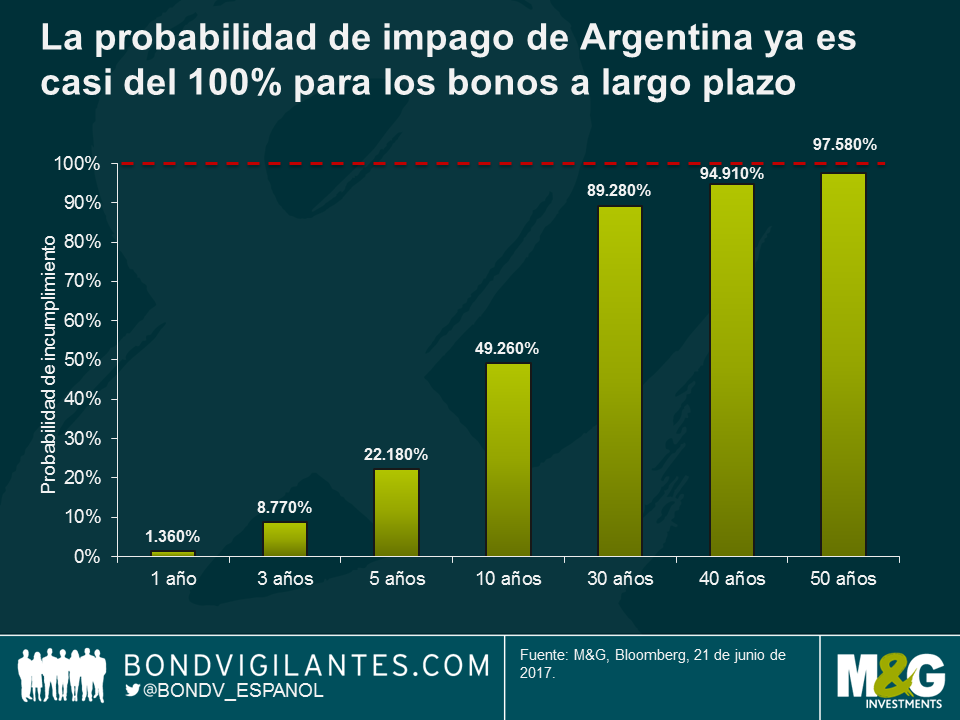

- Probabilidad de incumplimiento implícita: otra forma de medir el riesgo de este bono es calcular su probabilidad de impago implícita. Utilizando un modelo ISDA estándar, asignamos un valor de recuperación del 30% (similar al último incumplimiento de Argentina en 2001) y las primas por plazo de los bonos centenarios emitidos recientemente (T + 515 pb) para extrapolar su curva de diferencial. Bajo tales suposiciones (ignorando la base CDS – bono), la probabilidad de impago es la siguiente:

Dado el vencimiento inusual del bono, el modelo se atasca tras 50 años. No obstante, podemos ver que la probabilidad de incumplimiento implícita según estas suposiciones ya es del 97% para un bono que vence en un plazo de 50 años. Por consiguiente, un bono centenario no debería considerarse como mucho más arriesgado. Dicho de otra forma, el nivel actual de los diferenciales argentinos se halla en un equilibrio inestable: o bien los fundamentales continúan mejorando y los diferenciales de crédito siguen cayendo durante las próximas décadas, o bien la historia se repetirá, los fundamentales no mejorarán y Argentina volverá a incumplir. En este último escenario, casi no importa si uno tiene un bono a 50 años o un bono a 100 años.

“A la larga, todos nos morimos” John Maynard Keynes

De este modo, cabe concluir que la duración de un bono argentino a 30 años (11,8 años) no es muy distinta a la de un bono centenario (12,7 años), con lo que el riesgo de diferencial no es significativamente más alto. El riesgo de impago de un bono a 30 años ya está cerca del 100% en base a los precios actuales del riesgo argentino a largo plazo, así que no puede ser mucho peor en un bono centenario.

¿Qué hay de las perspectivas de la economía argentina?

Por lo que respecta a los fundamentales, la nueva administración argentina está tratando de abordar problemas profundos heredados del gobierno previo. Se ha avanzado con rapidez con la liberalización de los controles de capitales, y el mercado de divisas se ha unificado bajo un nuevo régimen de tipos de cambio flotantes. Las relaciones con inversores han mejorado notablemente, tal como demuestra esta emisión de bonos. En el frente doméstico, sin embargo, las mejoras han sido más graduales. La inflación (medida por el IPC de la Ciudad de Buenos Aires) está cayendo al disiparse el efecto de la depreciación del peso en los precios, pero todavía oscila por encima del 20%.

El crecimiento está repuntando, liderado por la inversión, y esto será crucial a la hora de combatir dos de los riesgos a medio plazo a los que se enfrenta Argentina:

- La posición fiscal sigue siendo muy precaria, con un déficit superior al 6% del PIB. Esto significa que el país todavía depende en gran medida de los mercados exteriores para financiar estos déficits, ya que el mercado doméstico no es capaz de cubrirlo todo. El gobierno argentino necesitará niveles mayores y sostenidos de crecimiento económico para mejorar la dinámica fiscal a través de mayores ingresos y contar con margen de maniobra político para seguir reduciendo algunos gastos rígidos, entre ellos los subsidios arancelarios y de transporte.

- El riesgo clave es la sostenibilidad de las políticas económicas ortodoxas y favorables para el mercado implementadas por la administración Macri. Las elecciones legislativas de octubre supondrán un primer examen, pero, la prueba de fuego serán las presidenciales de 2019. De no registrarse mejoras económicas, mayores niveles de crecimiento, menor inflación y una mejora de los salarios reales, no puede descartarse el retorno de políticas populistas si el Partido Peronista comienza a recuperar el terreno perdido y acaba ganando los comicios. Tal resultado sería extremadamente bajista para los precios de los activos.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes