La búsqueda de rentabilidad en los mercados emergentes está acabando con las cláusulas de protección

¿Compraría usted un bono no garantizado a siete años con una rentabilidad (TIR) del 6% de una compañía aérea brasileña con una calificación B1/B+ —que lanza su primera emisión— con una cláusula de protección del crédito para los inversores muy inferior a la media? La semana pasada muchos lo hicieron. Pero hace un año, muy pocos habrían dado ese paso.

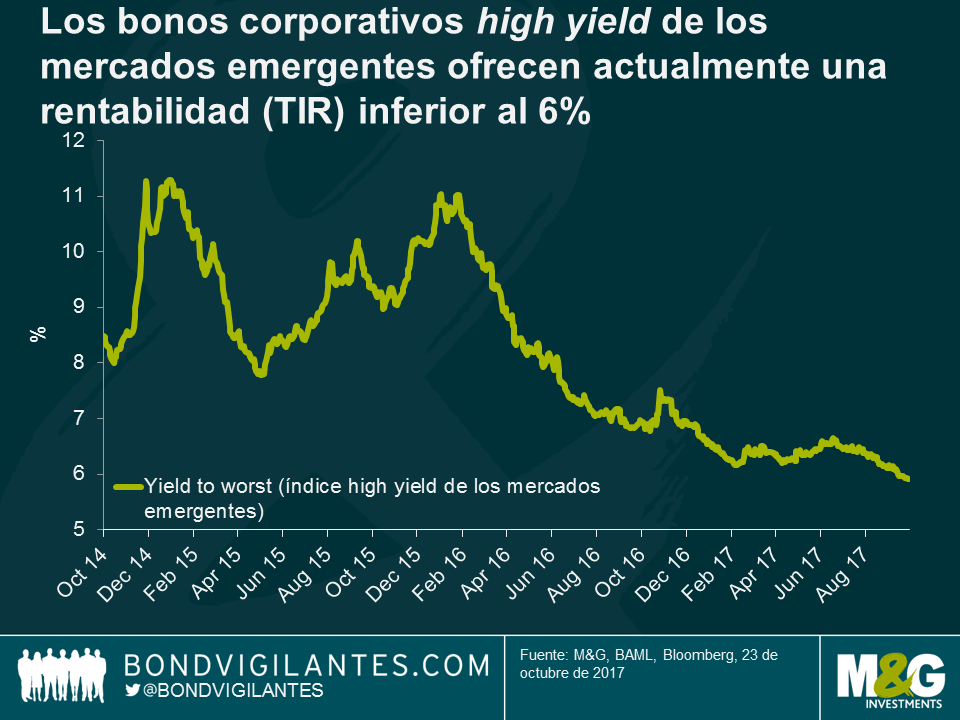

Este año, muchos inversores en bonos de los mercados emergentes han intentado prestar bajando en la escala del crédito en búsqueda de mayores rentabilidades. El gran flujo de capital a esta clase de activos, junto con el actual entorno de bajos tipos de interés, ha contribuido a alentar esta tendencia. El mercado primario y, en particular, las primeras emisiones de bonos, han pasado a centrar gran parte de la atención, pues es allí donde los inversores encuentran normalmente oportunidades por desajustes de precios y consiguen la prima del diferencial de las nuevas emisiones. La otra cara de la moneda de la elevada demanda de emisiones primarias high yield de los mercados emergentes ha sido el deterioro de las cláusulas de protección. Los emisores corporativos y sus asesores financieros han aumentado su flexibilidad financiera, reduciendo la protección de los inversores en crédito en la documentación de renta fija. En resumidas cuentas, la búsqueda de rentabilidad en los mercados emergentes está acabando últimamente con el nivel de protección de las cláusulas del high yield de los mercados emergentes.

En los últimos seis meses he visto muchos ejemplos de ello. El más extraño fue cuando un proveedor de servicios sanitarios para toda Asia emitió bonos perpetuos sin calificación con una call (¡no una put!) de cambio de control. Esta otorga al emisor (y no al titular del bono) el derecho, pero no la obligación, de recomprar sus propios bonos a 101 en caso de que la compañía cambie de propietarios. Esto equivale prácticamente a un cheque en blanco para una operación de fusión o adquisición, sin tener que refinanciar la estructura de capital existente. Pregunté a mis compañeros gestores de fondos de high yield europeo y estadounidense si habían visto algo así alguna vez y ellos tampoco habían oído nunca antes nada semejante.

A continuación, varios emisores de bonos con calificaciones medias BB, especialmente de Latinoamérica, recurrieron al mercado con unas cláusulas high yield estándar, como una restricción a la cantidad de deuda que pueden emitir si se alcanza un nivel mínimo de ratio de cobertura de gastos fijos (EBITDA/intereses) y restricciones similares a los pagos de dividendos en función de ese mismo ratio. Sin embargo, ninguna de las restricciones se basaba en un ratio de apalancamiento (deuda/EBITDA), que suele ser lo habitual en el mercado.

Por último, la semana pasada una compañía aérea brasileña emitió con éxito bonos con calificación B+/B1 sin restricciones en cuanto a la cantidad de deuda que pueden emitir ni a los dividendos que pueden repartir a los accionistas. En teoría, esto significa que la política financiera podría favorecer a los accionistas, a expensas del perfil de crédito de la compañía, sin ningún control por parte de los titulares de bonos no garantizados. Dudo que ninguno de los bancos prestamistas permitiera una situación similar con respecto a la deuda garantizada.

Creo que los inversores en bonos corporativos de los mercados emergentes se han equivocado totalmente. En periodos de recuperación económica —como el que viven actualmente los mercados emergentes—, las grandes compañías tienden a aumentar los dividendos o a llevar a cabo proyectos de transformación (fusiones y adquisiciones, fuerte aumento del gasto en bienes de equipo). En periodos de problemas económicos, se sigue normalmente una disciplina financiera para preservar los flujos de caja, los parámetros del crédito, la confianza de los inversores y, por último, el acceso a los mercados de capital. Con ello se trata de garantizar que la refinanciación de vencimientos mantenga una rentabilidad (TIR) aceptable para los emisores. Dicho de otro modo, las cláusulas del crédito protegen frente a movimientos bajistas y, en mi opinión, son incluso más importantes cuando los diferenciales de los bonos corporativos son ajustados. En el entorno de mercado actual, el capital que busca activos que ofrezcan rentabilidades superiores no cree en los riesgos de una posible crisis. Esta desacertada selección de títulos lastrará las rentabilidades en caso de ola de ventas y aquellos que hayan realizado una cuidadosa diferenciación del crédito en los buenos tiempos tendrán más probabilidades de sortear la tormenta.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes