¿Qué aspecto tendrían los índices globales de deuda soberana en un mundo ajustado en base a la QE?

Hace poco, Richard escribió sobre cómo deberían ajustarse los índices de deuda soberana para tener en cuenta las compras de bonos de los bancos centrales en el marco de sus programas de expansión cuantitativa (QE), de modo que reflejen mejor la disponibilidad real de inversiones en el mercado. Uno de sus principales argumentos era que, al no realizarse este ajuste, los indicadores europeos muestran un sesgo incorrecto hacia los emisores soberanos de mayor calificación, pese al hecho de que sus bonos no están libremente disponibles para los inversores.

A fin de evaluar esta idea a escala mundial, he ahondado en mi búsqueda utilizando el índice de deuda soberana global ICE Bank of America Merrill Lynch Global Government Bond, ajustando su ponderación para tener en cuenta los programas de QE implementados en Europa, Estados Unidos, el Reino Unido y Japón. Aunque la premisa sigue siendo la misma –es decir, que los índices de renta fija deberían mostrar una imagen distinta en un mundo ajustado en base a la QE–, el impacto de estas políticas a nivel global se diferencia del análisis europeo en dos aspectos clave.

- El ajuste en base a los grandes programas de QE no significa necesariamente que disminuya la ponderación del país en cuestión en el índice de renta fija

En líneas generales, mi expectativa era que los países que habían implementado programas de QE viesen sus ponderaciones reducidas en el índice ajustado, mientras que las de otros países (sin QE) aumentasen. Como puede verse en la siguiente tabla, este es el caso en países cuyos bancos centrales continúan aplicando QE en toda regla (como Japón, Alemania o Suecia) o en los que tales programas se han implementado previamente (por ejemplo el Reino Unido, recientemente tras el referéndum sobre su pertenencia a la Unión Europea). Sin embargo, no esperaba este cambio en el primer puesto de la tabla, donde Estados Unidos amplió su ponderación en 3,33 puntos porcentuales.

Aunque la Reserva Federal ha completado un programa de compras de deuda de 2.500 millones de dólares, este es notablemente inferior al de 400.000 millones de yenes (aproximadamente 3.500 millones de dólares a 20 de octubre) que está implementando actualmente el Banco de Japón. Ajustando el índice en base al free float de bonos soberanos, Japón –el segundo país por peso en el índice, pero con el mayor programa de QE– ve reducido considerablemente su universo de inversión, con lo que su ponderación en el índice disminuye del 27% al 20%. En cambio, aunque el universo estadounidense también se reduce, su volumen de emisiones en circulación sigue siendo elevado. De este modo, Estados Unidos logra mantener su primer puesto como proporción del índice, que aumenta del 36% al 39%.

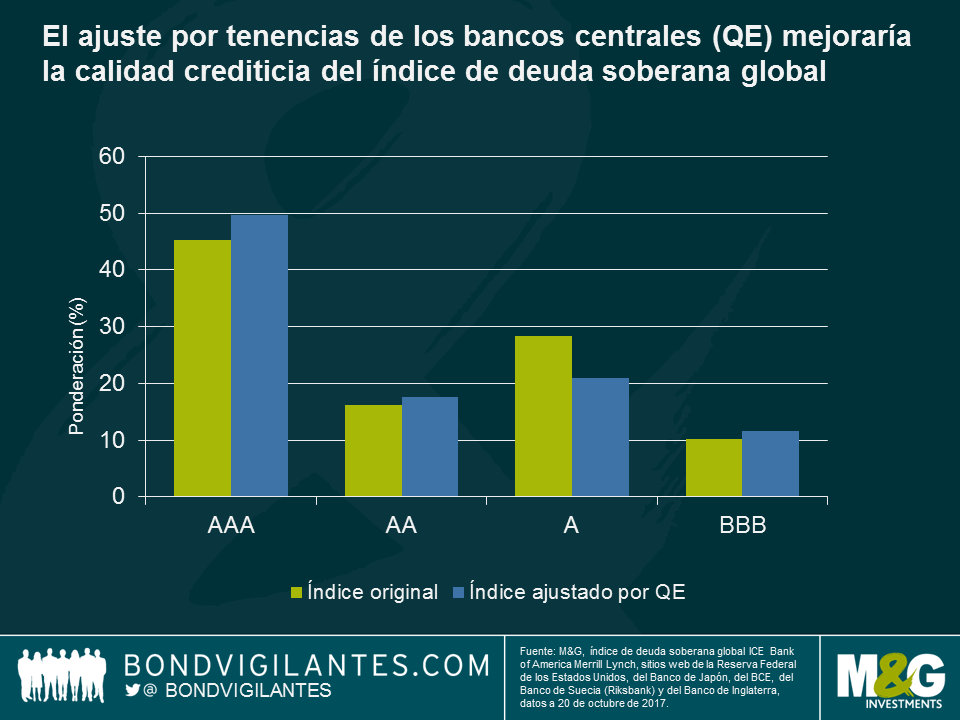

- El ajuste en base a QE a nivel global mejoraría la calidad crediticia del índice

En la entrada de blog anterior, centrada en Europa, mostramos que el ajuste del índice según la QE se traduce en un descenso de la ponderación de países con calificación elevada (como Alemania) a favor de emisores soberanos con menor nota (como Italia y Francia). Esta tendencia persiste a nivel global, pero la reducción antes mencionada del peso de Japón tiene un impacto secundario considerable: dado que los bonos soberanos nipones tienen la calificación A, el descenso de su ponderación a favor de la de otros países como Estados Unidos, Australia y Canadá (que tienen mayor nota) se traduce en una mejora de la calidad crediticia del conjunto del índice (un 67% con calificación AAA o AA, frente al 62% en el indicador no ajustado). Esto contrasta con el ajuste del índice europeo, que conduce a un deterioro de su calidad de crédito.

Este análisis tiene implicaciones prácticas interesantes. Previamente argüimos que los fondos índice (trackers en terminología anglosajona), que reproducen la composición de indicadores europeos sin ajuste por QE, podrían estar impulsando los precios de la deuda soberana europea (al ser compradores forzosos en un entorno con un free float de bonos reducido). Aunque podría defenderse la misma tesis en el caso de la deuda soberana japonesa, cabe afirmar que los treasuries estadounidenses están infracomprados.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes