Historia de dos bonos – la evolución divergente de GKNLN 2022 y 2032

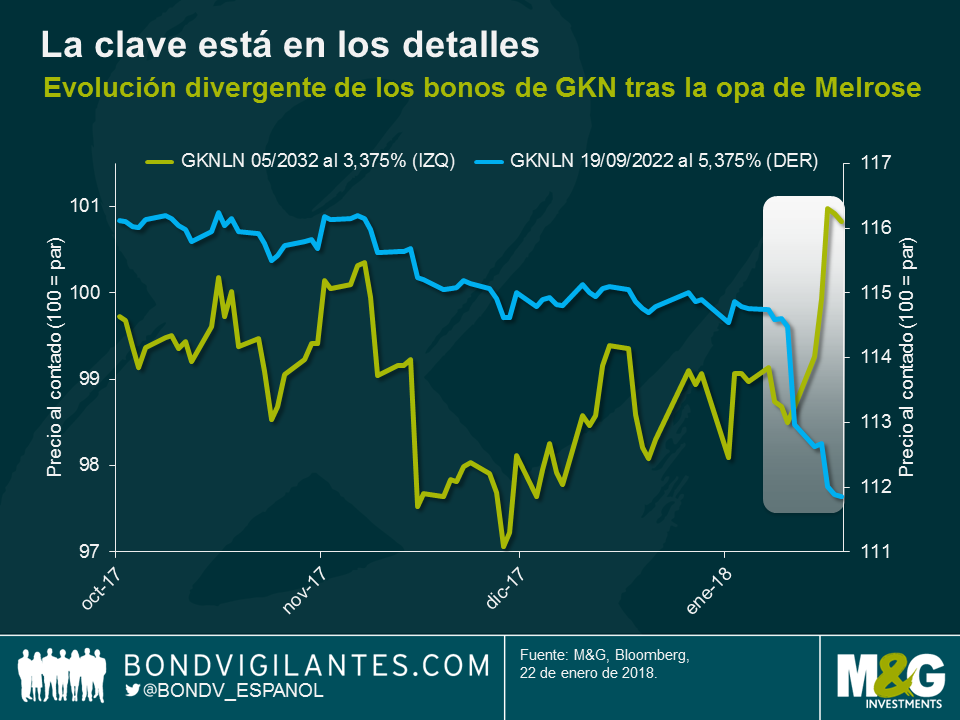

Era el mejor de los tiempos y era el peor de los tiempos, como hubiera dicho Dickens, para los bonos de la compañía británica de componentes aeroespaciales y de automoción GKN. Desde que Melrose Industries –una firma de inversión especializada en el saneamiento de empresas manufactureras– lanzara una opa no solicitada sobre GKN el pasado 8 de enero, el bono GKNLN de vencimiento 12/05/2032 al 3,375% ha experimentado una subida del 1,7%, mientras que el precio al contado del bono GKNLN 09/19/22 al 5,375% ha caído un 2,5%. Esta divergencia parece contraintuitiva, teniendo en cuenta que ambos bonos son idénticos en muchos aspectos: emisor(GKN Holdings Plc), prelación en la estructura de capital de la compañía (senior no garantizado), divisa de denominación (GBP) y calificación de crédito (BBB-), por mencionar algunos. ¿A qué se debe entonces?

Para entender esta tendencia de rentabilidad divergente, tenemos que profundizar en los detalles esenciales del folleto de emisión de cada bono. Existen tres diferencias clave relacionadas con sus cláusulas de protección, que dejan a los inversores en el bono GKNLN 2032 en una posición mucho mejor que a los tenedores del GKNLN 2022, y que por lo tanto explican la respuesta diametralmente opuesta de sus cotizaciones ante el riesgo de una adquisición hostil de GKN por Melrose.

- Put de cambio de control (CdC): Si la compra de GKN por Melrose prospera y se activa la cláusula de CdC –que también haría que los bonos de GKN perdieran la calificación de grado de inversión–, los tenedores de bonos GKNLN 2032 podrían querer ejercer su opción de venta (put) al valor nominal de los bonos (a la par). Dado que los bonos cotizaban por debajo de par antes de anunciarse la opa de Melrose, su precio se vio impulsado al alza. Los bonos GKNLN 2022 también tienen un put de CdC a la par, pero dado que cotizaban bastante por encima de dicho valor nominal, dicho put está fuera de dinero (OTM).

- Make-whole call (MWC): Si Melrose logra adquirir a GKN, es probable que refinancie los bonos existentes de esta última a fin de limpiar el balance. Los bonos GKNLN 2032 tienen una provisión MWC con un margen de reembolso de 30 puntos básicos sobre los gilts británicos, que ofrece potencial al alza a los inversores. En cambio, los bonos GKNLN 2022 carecen de tal cláusula, con lo que eliminarlos requeriría probablemente una oferta de recompra bajo condiciones inciertas.

- Aumento automático del cupón: Si los bonos GKNLN 2032 ven reducida su calificación de crédito por debajo del grado de inversión por S&P, Moody’s o ambas agencias, su tasa de cupón se eleva automáticamente en 125 puntos básicos. Esta cláusula, que brinda cierta protección a los inversores contra el deterioro de la calidad de crédito de GKN, no está presente en los bonos GKNLN 2022.

En el pasado ya hemos escrito sobre la importancia de las condiciones y cláusulas de protección del inversor en las emisiones de bonos, y el caso de GKN nos proporciona un nuevo recordatorio. Los precios actuales de muchos bonos corporativos descuentan una “situación perfecta”, y los estrechos diferenciales de crédito apenas dejan margen de error. En este entorno, es por lo tanto crucial que los inversores en deuda corporativa hagan sus deberes para comprender plenamente hasta los detalles más sutiles del folleto de emisión de cada bono. No escatimar esfuerzos a la hora de analizar en profundidad y ser escrupulosos en cuanto a la selección de valores será probablemente una estrategia de inversión ganadora.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes